Фундаментальный анализ рынка за 7-11 февраля

Данные по инфляции в США шокировали инвесторов. Рынок, еще в начале недели питавший надежды на восстановительный рост – пал. Что еще интересного произошло и что ожидает, читайте в этом выпуске.

- Трежерис – доходности намекают.

- ЕЦБ озаботился инфляцией – инфляция не озабочена ЕЦБ.

- Глобальные рынки облигаций «на взводе».

- Биткоин – бычий реванш?

Что было.

Макро.

Как известно, на прошлой неделе ЕЦБ принял решение не корректировать денежно-кредитную политику. Но после пресс-конференции Кристин Лагард стало понятно, что ЕЦБ озабочен инфляцией в еврозоне, которая уже достигла нового исторического рекорда в 5,1%. Кристин Лагард также сказала, что не исключает повышение процентных ставок в этом году.

В общем, тучи несколько сгустились. Если раньше от ЕЦБ не ждали никаких резких ястребиных движений, то сейчас растут опасения, что они будут следовать тренду, заданному ФРС и Банком Англии. Более того, дров в огонь подкинул глава Бундесбанка, который сказал: «Если инфляция останется неизменной в марте, я буду за нормализацию денежно-кредитной политики». Он также отметил, что допускает повышение ставки в этом году.

Если ЕЦБ начнет ужесточать политику, это будет сначала выражаться в более оперативном сворачивании покупок активов (QE) и далее – в повышении ставки. В таком случае продолжат расти ставки по облигациям в еврозоне. Можно уже видеть подобную реакцию. С начала года доходности 10-летних гособлигаций Германии выросли на 40 базисных пунктов, Франции – на 70. Все это происходит в ответ на разгон инфляции и на ужесточение риторики ЕЦБ.

Если так пойдет и дальше, волнения на рынке облигаций еврозоны будут только нарастать. В частности, значительно могут просесть гособлигации стран с большим долгом. Среди основных примеров – это Греция (госдолг более 200% от ВВП), Италия (более 160%), Португалия (более 140%), Испания (более 110%). Сейчас ЕЦБ покупает гособлигации всех стран в рамках своей программы QE, чем держит эти самые спреды в разумных пределах. Тем не менее, чем в меньших объемах будет проводиться QE, тем больше будут падать облигации стран, у которых проблемы с платёжеспособностью, относительно стран без таких проблем. ЕЦБ так осторожничает с ужесточением политики, потому что элементарно боится долгового кризиса в ряде стран. Это дает надежду на то, что ставку все-таки не начнут повышать.

- Тем не менее, если ЕЦБ будет торопливо становиться ястребиным, спреды будут увеличиться и дальше. Больше всего проседать будут государственные бонды стран с самыми большими проблемами с платежеспособностью. Суверенные долги Греции и Италии имеют все шансы значительно пострадать уже в ближайшие месяцы.

Рынки.

Доходность трежерис США, продолжает расти по всей кривой. Это не может не привлекать внимания, так как принято считать, что если рынок акций двигает ожидание, то рынок облигаций — трезвый расчёт. Проблемы рынка облигаций рано или поздно перекидываются на рынок акций.

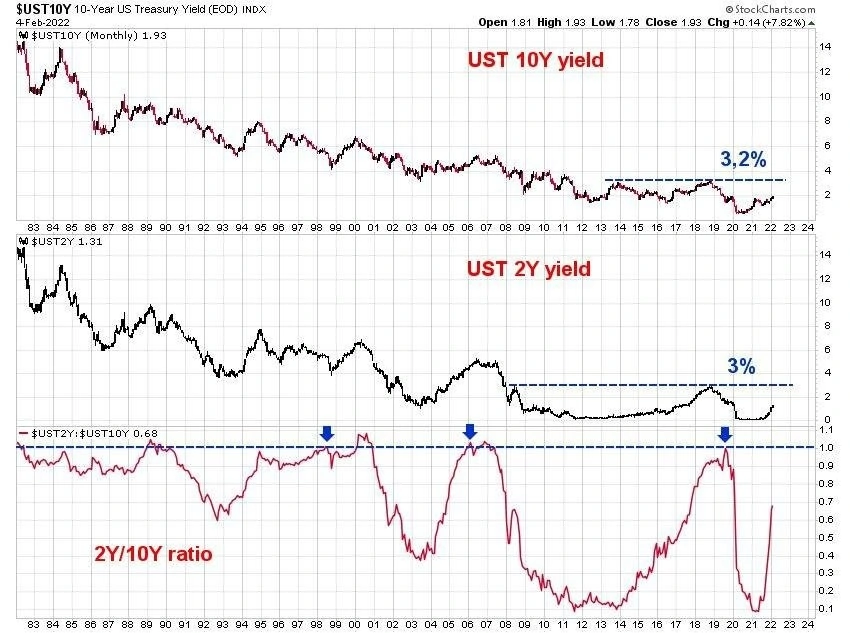

Про разворот исторического тренда на снижение доходностей, который начался 40 лет назад, говорят очень давно. Но реальность пока не подтверждает слов. Для окончания любого понижательного тренда необходимым условием является обновление предыдущего локального максимума. Как видно на графике доходностей 10- и 2-летних Трежерис, до этого пока далеко. Нужно увидеть значения выше 3,2% по 10-леткам и выше 3% по 2-леткам, чтобы ожидания превратились в факт.

Возможно, мы это и увидим, но с учётом масштаба графика на это может потребоваться не один месяц. Зато раньше этого события есть риск увидеть другой сигнал от рынка облигаций.

В нижней части графика показано соотношение доходностей 2- и 10-летних Трежерис. Сейчас оно равно 0,68 (1,31%/1,93%), но уверенно растёт. Когда (и если) оно превысит 1, это будет означать, что доходность 2-летних Трежерис стала выше доходности 10-летних. То есть, кривая доходности станет «инвертированной» (перевёрнутой).

Стрелками показаны предыдущие три случая инверсии (1998, 2006 и 2019 г.). Во всех случаях это не просто повышало риск рецессии, но и фактически приводило к сильной просадке рынка акций. Правда, не сразу, а со значительным лагом в год-полтора, но, учитывая, как быстро развиваются события в пост-пандемийном мире, станут ли инвесторы столько ждать и на этот раз или поспешат действовать на опережение?

- Ответа на этот вопрос нет. Он будет зависеть от многих факторов, включая психологию. Да и самой инверсии пока нет, есть всего лишь риск её скорого появления. Но с учетом возможных последствий это, пожалуй, один из немногих графиков, за которым стоит следить инвесторам, делающим свои ставки на месяцы и годы.

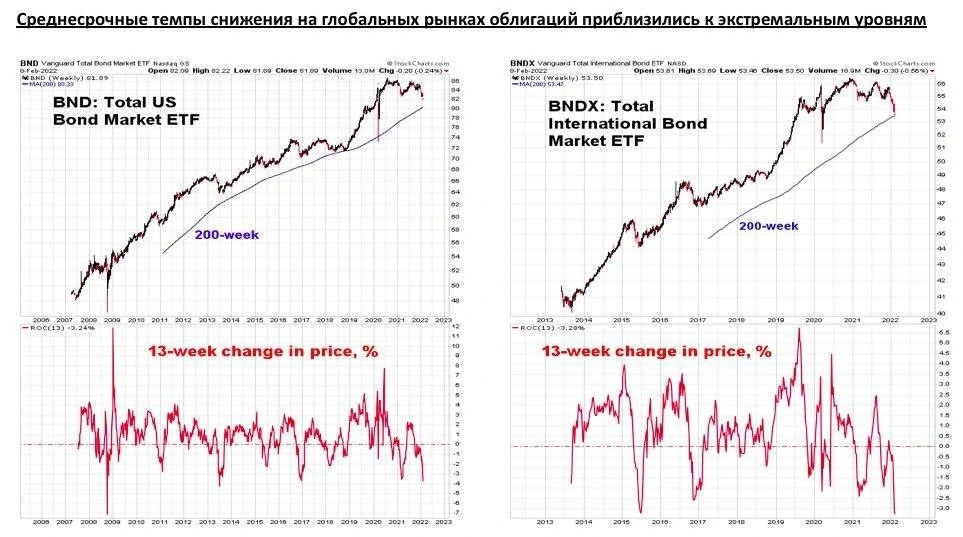

На глобальных рынках облигаций наблюдается интересная ситуация, которая может иметь серьезные последствия, в том числе, для долгосрочных инвесторов. Очевидно, причиной этого стала жесткая риторика мировых ЦБ на фоне растущей инфляции, которая привела к росту доходностей и падению цен по всему спектру облигаций.

В результате этого скорость изменения цены широких облигационных ETF от Vanguard (как на США, так и на остальные рынки) за 13 недель (1 квартал) достигла уровней, близких к экстремальным. На графике видно, что такие темпы падения достигались четыре раза за последние десять лет. Даже в марте 2020 г. они были ниже. Только в 2008 г. темп снижения цен на облигации был выше, но и то ненадолго, после чего последовал резкий V-образный разворот. При этом цены ETF приблизились к долгосрочным 200-недельным средним, что само по себе может послужить дополнительным фактором поддержки.

Правда, есть принципиальная разница между 2008 и 2020 годами и текущей ситуацией. Тогда мировые ЦБ использовали все рычаги для смягчения монетарной политики (QE, «количественное смягчение»), а теперь ровно, наоборот, по крайней мере, на словах (QT, «количественное ужесточение»). И в этом, собственно, основной вопрос. Если предположить, что рынок облигаций своей динамикой уже заранее отреагировал на угрозу, то соотношение доходность/риск на этих уровнях выглядит очень привлекательно для аллокаторов и долгосрочных инвесторов. Ранее при таких уровнях 13-недельного Rate-of-Change как раз формировался минимум цены облигационных ETF.

- Конечно, всегда есть некоторая вероятность самого негативного сценария, когда все исторические закономерности игнорируются, рынок входит в «новый режим», и падение цен продолжается. Но, на мой взгляд, даже если будущее настолько мрачно, на данный момент глобальные рынки облигаций упали так сильно и так быстро, что созрели, как минимум, для тактического разворота.

Storys.

Биткоин давно доказал своей динамикой, что его нельзя рассматривать в качестве «защитного инструмента», который спасёт в случае неминуемого кризиса традиционной финансовой системы. Наоборот, он ведет себя как производная на риск-аппетит, который чаще всего растет вместе с рынком акций, причем с самой спекулятивной его частью. Возможно, когда-то это изменится на радость крипто-энтузиастам, но пока вот так.

Кажется интересным и перспективным поведение биткоина в последние дни. Казалось бы, рекордный рост доходностей Трежерис, жесткая риторика мировых ЦБ, сворачивание монетарных стимулов — все это является для биткоина не «попутным», а «встречным ветром». Тем не менее, он явно разворачивает как свой абсолютный понижательный тренд с ноября, так и (что более важно) относительный тренд против рынка акций. То есть, среди своих про-рисковых конкурентов за деньги инвесторов Биткоин захватывает лидерство. Это говорит о чем угодно, но только не об истощении риск — аппетита здесь и сейчас.

- Если по каким-то причинам этот рост не развернется (то есть, на откате удержится предыдущий локальный минимум в Абсолюте и против индекса акций), то можно будет говорить о временном реванше «быков» и об улучшении краткосрочных (4-6 недель) перспектив как самого биткоина, так и других рисковых рынков, включая рынок акций.

Что будет.

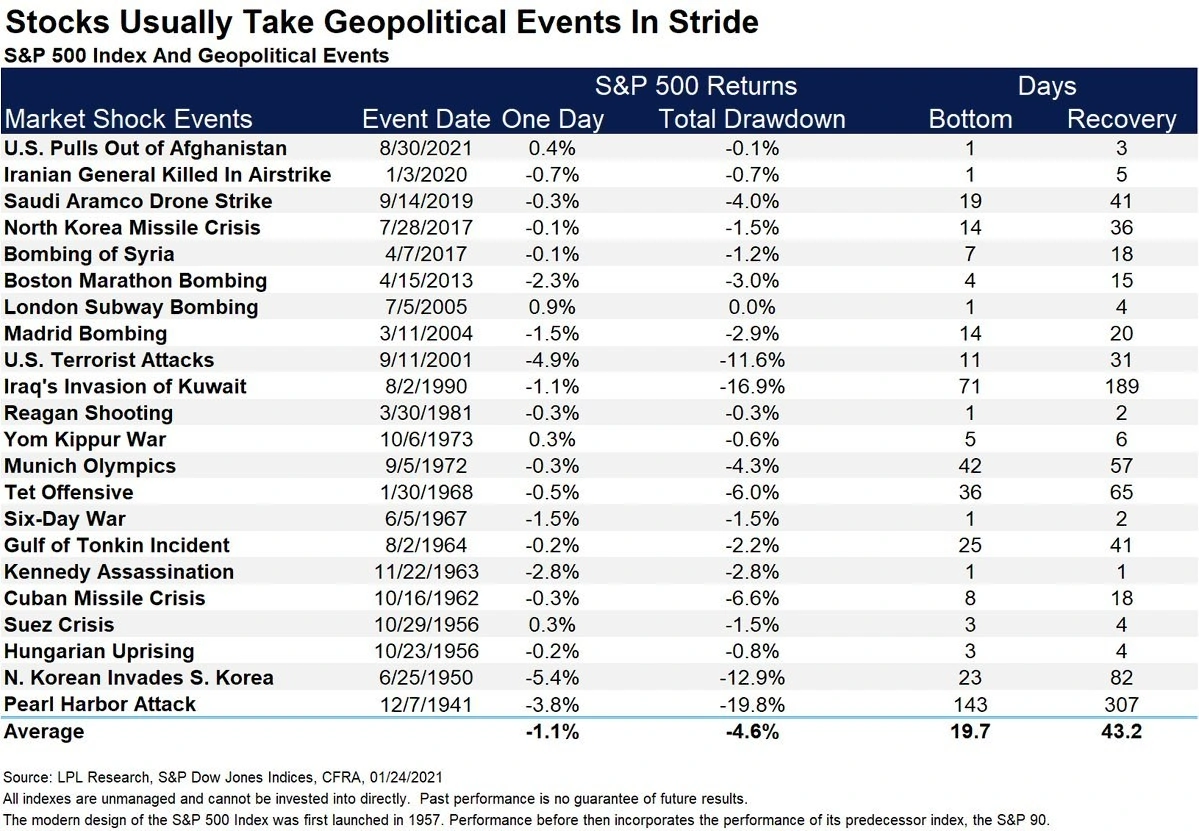

Следующая неделя пройдет под знаком геополитических проблем. В этой связи можно ожидать крайне высокую волатильность на фондовых рынках.

Поэтому, будет полезно ознакомиться со статистикой от LPL Research, которая показывает, как реагировал рынок акций на ключевые критические события в 20-21 веке. Тут дана реакция S&P-500 в день события, просадка после него, а также срок (в днях) до самого минимума и до полного восстановления.

- 14 февраля состоится внеплановое закрытое заседание Совета управляющих Федеральной резервной системы. Вопрос на повестке дня только один: «Рассмотрение и определение Советом управляющих ставок, взимаемых Федеральными резервными банками».

- В понедельник Президент Бразилии посетит Россию. Тема переговоров ситуация на Украине.

- В это же время Олаф Шольц посетит Киев. На повестке поиск путей деэскалации конфликта. По итогам встречи запланирована большая пресс-конференция.

- Во вторник генеральный секретарь НАТО в Брюсселе проведет пресс-конференцию, на которой обозначит масштаб мер противодействия России.

- Во вторник Олаф Шольц посетит Москву и проведет переговоры с Президентом России.

- В среду в Брюсселе пройдет встреча Министров обороны стран НАТО.

- В четверг и пятницу традиционно выйдут большие блоки макростатистики.

автор: trader2ok

Информация в этой статье не может быть воспринята как призыв инвестированию или покупке/продаже какого либо актива на бирже. Все рассмотренные ситуации в статье написаны с целью ознакомления с функционалом и преимуществами платформы ATAS.