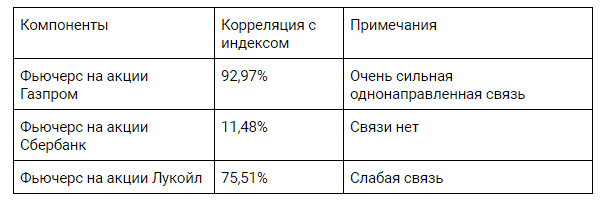

Анализируем сделку на индексе МосБиржи

Данная статья — сугубо практическая. В ней рассмотрим, что важного и интересного происходило во фьючерсе на индекс Мосбиржи в октябре 2019 года. Мы выбрали этот период для анализа, потому что заметили здесь крупнейшую сделку в ленте за последние несколько месяцев.

Читайте далее:

- Появление крупной сделки.

- Анализ открытого интереса.

- Анализ объемов и спредов.

- Чтение ленты принтов.

- Как использовать в реальной торговле?

Фьючерс на индекс Мосбиржи

Фьючерс на индекс Мосбиржи — не самый популярный у трейдеров инструмент. Большинство трейдеров выбирают фьючерс на индекс РТС, потому что он более ликвидный, быстрый и недорогой, чем фьючерс на индекс Мосбиржи.

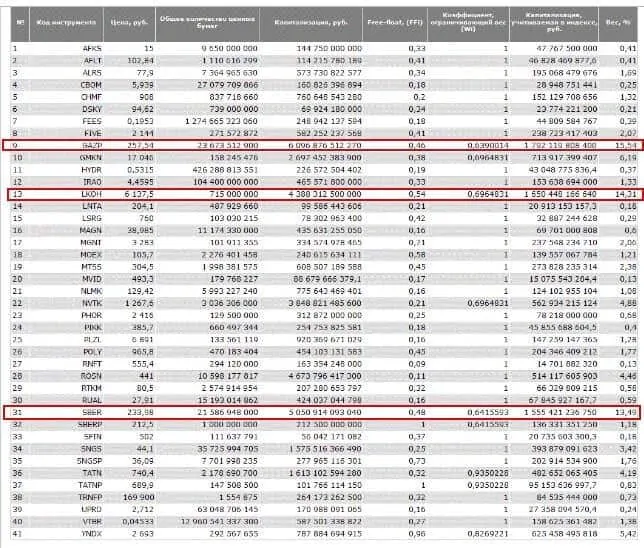

Но индекс РТС рассчитывается в долларах, а значит, на него дополнительно влияет курс доллара к рублю. Индекс Мосбиржи зависит только от цены 41 акции, которые входят в его состав. Причем основной объем занимают 3 “голубые фишки”:

На 29 ноября наибольшее влияние на цену индекса Мосбиржи оказывает цена акций Газпрома, потому что GAZP занимают целых 15,54% индекса. Акции Газпрома, Сбербанка и Лукойла совместно занимают 43,34% индекса.

Корреляция индекса и компонентов

Мы посчитали корреляцию между фьючерсами на основные акцияии и фьючерсом на индекс за период с 03.01.2018 по 13.09.2019.

Из этой таблицы становится понятно, что последние полтора года движения цен фьючерса на индекс Мосбиржи и фьючерса на акции Газпрома были тесно связаны.

Однако заметим, что корреляция меняется в зависимости от периода времени, поэтому делать далеко идущие выводы на основании этой таблицы не стоит.

Анализ открытого интереса

Московская биржа публикует очень полезную информацию об открытом интересе (что такое открытый интерес) для трейдеров фьючерсными контрактами.

Эта информация появляется после окончания торговой сессии. Как правило, юридические и физические лица занимают противоположные позиции. Например, как на рисунке выше — физические лица надеются, что фьючерс будет падать. А юридические лица считают, что есть потенциал роста. Мы будем использовать в статье эти данные, и предположим, что юридические лица являются более опытными в трейдинге. Иными словами, что юридические лица — это “умные деньги”. Сейчас мы покажем вам график цены фьючерса на индекс Мосбиржи и позиций юридических лиц.

По этому графику нельзя сделать однозначный вывод, что рост числа длинных позиций юридических лиц приводит к росту цены, а рост числа коротких позиций приводит к снижению цены. Но есть отдельные периоды времени, где рост числа длинных позиций совпадает с ростом цены.

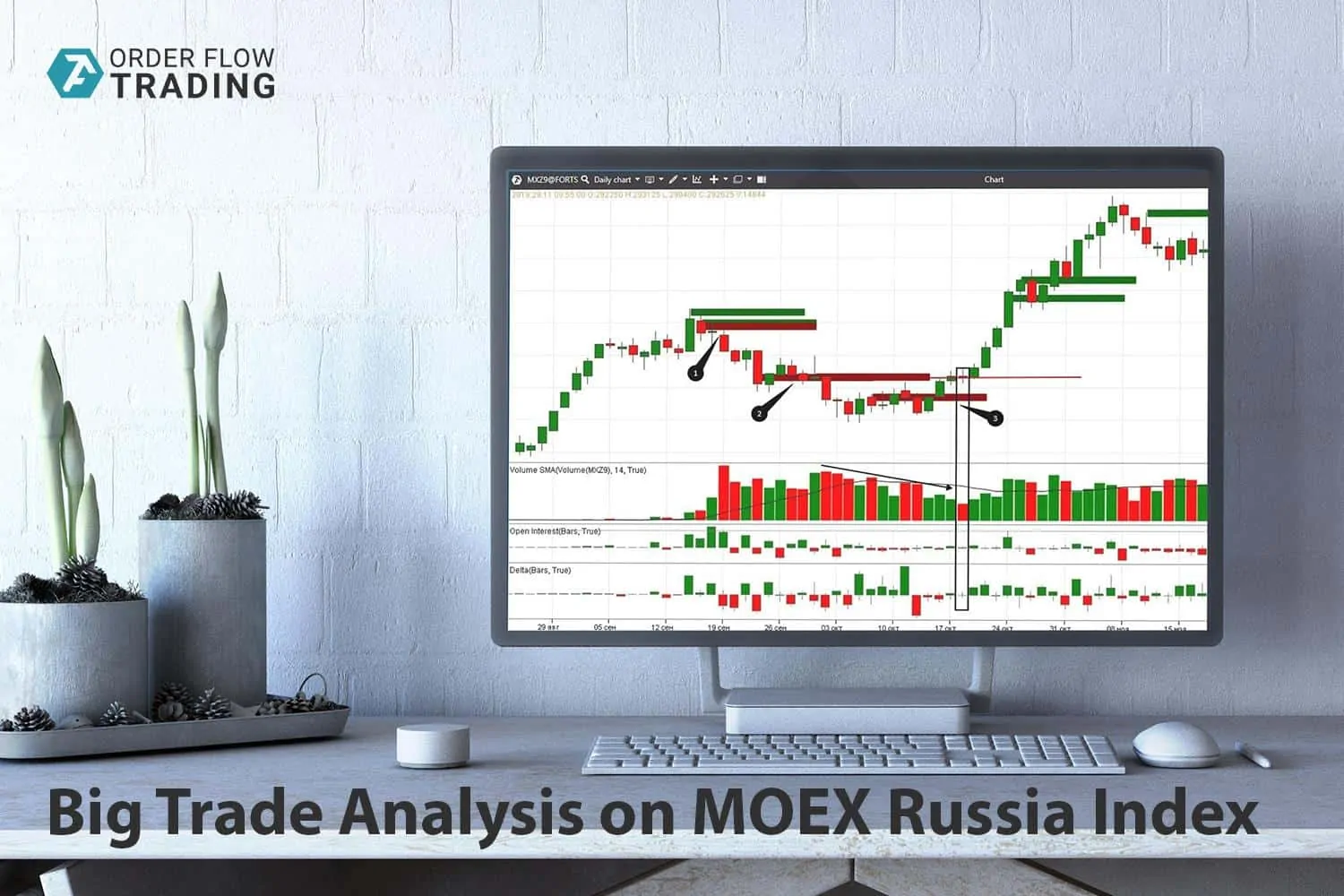

Анализ цены и объема на графике

Для начала рассмотрим, что происходило во фьючерсе на индекс Мосбиржи с точки зрения VSA. У нас есть целый цикл статей на эту тему. Главное внимание в VSA трейдеры уделяют:

- спреду (то есть, ширине бара, или расстоянию от максимума до минимума цены за выбранный промежуток времени);

- объему бара;

- закрытию бара. По положению закрытия бывают ап-бары и даун-бары. Ап-бары закрываются выше закрытия предыдущего бара, даун-бары закрываются ниже закрытия предыдущего бара.

Мы построили дневной график в виде черных баров, на которых обозначена только цена закрытия. Если убрать цвет, ап и даун-бары становятся более наглядными. Также мы добавили на график индикаторы Объем со скользящей средней, Дельту и Открытый Интерес. Скользящая средняя на графике объема показывает, в каких барах объем был выше среднего, а в каких — ниже.

- Тот участок, где произошла крупная покупка мы выделили красным прямоугольником, это зона консолидации.

- Цифрой 1 выделены даун-бары на большом объеме, но закрываются они не в самом низу. Значит, здесь есть не только продавцы, но и покупатели. Сила покупателей проявляется как раз на даун-барах. По дельте мы видим, что покупатели есть, но пока они еще не достаточно готовы, чтобы протолкнуть цену выше. С точки зрения VSA, “умные деньги” набирают длинные позиции лимитными ордерами, встречая рыночные ордера на продажу.

- В точке 2 объем снижается на даун-баре, а цена опускается на уровень даун-баров уровня 1 — это похоже на тест. Но “умные деньги” еще не убедились, что продавцов больше нет. Следующие несколько баров объем снижается, а цена не опускается за нижнюю границу зоны консолидации.

- В точке 3 мы видим даун-бар с минимальным объемом, и он находится на верхней границе зоны консолидации. Если следующий бар закроется выше зоны консолидации и выше максимума бара 1, это будет подтверждением силы рынка. С точки зрения трейдинга это будет сигналом к открытию длинных позиций. Все так и происходит в точке 4.

Чтение ленты принтов

Теперь давайте рассмотрим эту же торговую ситуацию с точки зрения активности в ленте.

Мы отфильтровали в ленте сделки от 200 контрактов, а самую крупную сделку выделили красной стрелкой. ОИ в этой сделке увеличился на 376 контрактов, значит здесь встретились 188 новых контрактов на продажу и 188 новых контрактов на покупку. Покупатель заходил рыночными ордерами, продавец встречал его лимитными ордерами.

С точки зрения VSA “умные деньги” в этой сделке продают. С точки зрения здравого смысла это очень крупная покупка для фьючерса на индекс Мосбиржи и имеет смысл запомнить эту сделку.

Покупать на этом уровне со стопом ниже минимума предыдущих баров рискованно, потому что фьючерс дорогой, и стоп будет очень широкий. Осторожным трейдерам стоить подождать теста уровня крупной сделки. Даже если вы сомневаетесь, что делали “умные” деньги — покупали или продавали, за такими сделками надо пристально следить.

Анализ имбалансов

А теперь давайте добавим индикатор, которые есть только в ATAS — Stacked imbalance со стандартными настройками. Уровень 272800, где произошла крупная покупка, держим в голове (или его можно отметить на графике).

- В точке 1 мы видим имбалансы покупателей и продавцов, победу одерживают продавцы. Этот тот самый случай “умных денег”, которые работают с лимитными ордерами. Дельта положительная, открытый интерес растет, но цена падает. Так бывает только, если лимитные ордера на продажу не дают рыночным ордерам на покупку повышать цену.

- В точке 2 снова имбаланс продавцов, но это уже рыночные продажи, потому что дельта отрицательная.

- Во время третьего имбаланса рыночные покупки встречаются со лимитными ордерами на продажу. Какие-то из этих ордеров старые, а какие-то новые, так как открытый интерес практически не меняется.

Слепо следовать за индикатором и продавать на красных имбалансах, а покупать на зеленых неэффективно. В трейдинге всегда необходимо учитывать контекст. Со снижением цены снижается объем. В свече, которую мы выделили черным прямоугольником, объем минимальный за целый месяц. Желающих продавать нет (нет предложений).

Это очень похоже на тест второго имбаланса, который выступает теперь уровнем поддержки. Вот тут пора вспомнить, что в зоне консолидации цены появился очень крупный ордер на покупку, поэтому дальнейшее повышение цены становится очень вероятным.

Резюме

Данный разбор не является торговой стратегией или рекомендацией. Мы показали, как можно использовать различные торговые индикаторы для анализа ситуации.

Трейдинг — это работа с вероятностями. Открывать позиции стоит, если вероятность движения цены в сторону достаточно высокая, но помнить, что рынок не дает гарантий.

С инструментами ATAS вы не пропустите крупные сделки, на которые надо обратить внимание.

Понравилось? Расскажите друзьям: