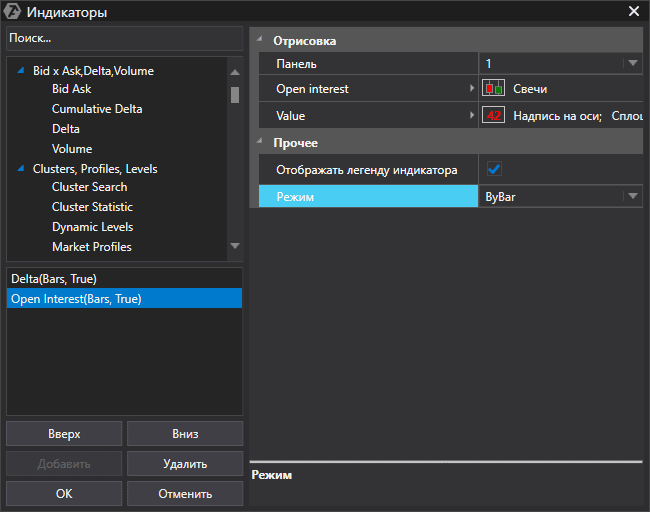

В точке 1 цена пробивает уровень поддержки, фиксируем появление крупного трейда продавца, который возможно открывал свою позицию в сторону продолжения пробоя.

В точке 2 индикатор показал рост открытого интереса, и цена вернулась выше пробитого уровня. В такой ситуации продавец оказался в ловушке. И чем выше поднимается цена, тем все больше убытков для него. Нетрудно предположить, что наступит момент, где продавец закроет свой убыток.

Как показывают наблюдения для инструмента Si, открытый интерес по “зависшим в ловушке” позициям высвобождается в том же объеме примерно через 200 тиков.

Мы предполагаем, что такая зависимость связана с тем, что участники рынка используют маржинальные плечи 1:25, что с учетом размера ГО данного инструмента как раз соответствует 175-200 пунктам движения, которое он может выдержать.

Таким образом, мы видим, что значительное количество продавцов попалось на ложном пробое уровня. Мы понимаем, что у нас есть в запасе примерно 200 тиков, которые цена может пройти против этой позиции. Это позволяет нам открывать позицию на стороне сильных участников рынка.

В случае, если бы цена пробила уровень и закрепилась бы под ним — такая ситуация говорит скорее о том, что охоту на продавца никто не ведет и скорее всего он знает, что делает. В таком случае целесообразно открывать свои позиции в сторону пробоя на ретесте пробитого уровня.