Анализируем рынок нефтяных фьючерсов

Рынок фьючерсов на нефть является одним из наиболее значимых мировых рынков. Волатильность инструмента обуславливается многочисленными факторами влияния — политика, промышленный рост, экология, и другие. Анализ новостей скорее всего уведет в сторону начинающего трейдера. Что же делать, если упускать возможности не хочется, а углубляться в нюансы ценообразующих факторов на рынке нефти не представляется реальным?

Позволим рынку самому рассказать о себе.

Оценим месседжи покупателей и продавцов, которые они оставляют во время торговых сессий.

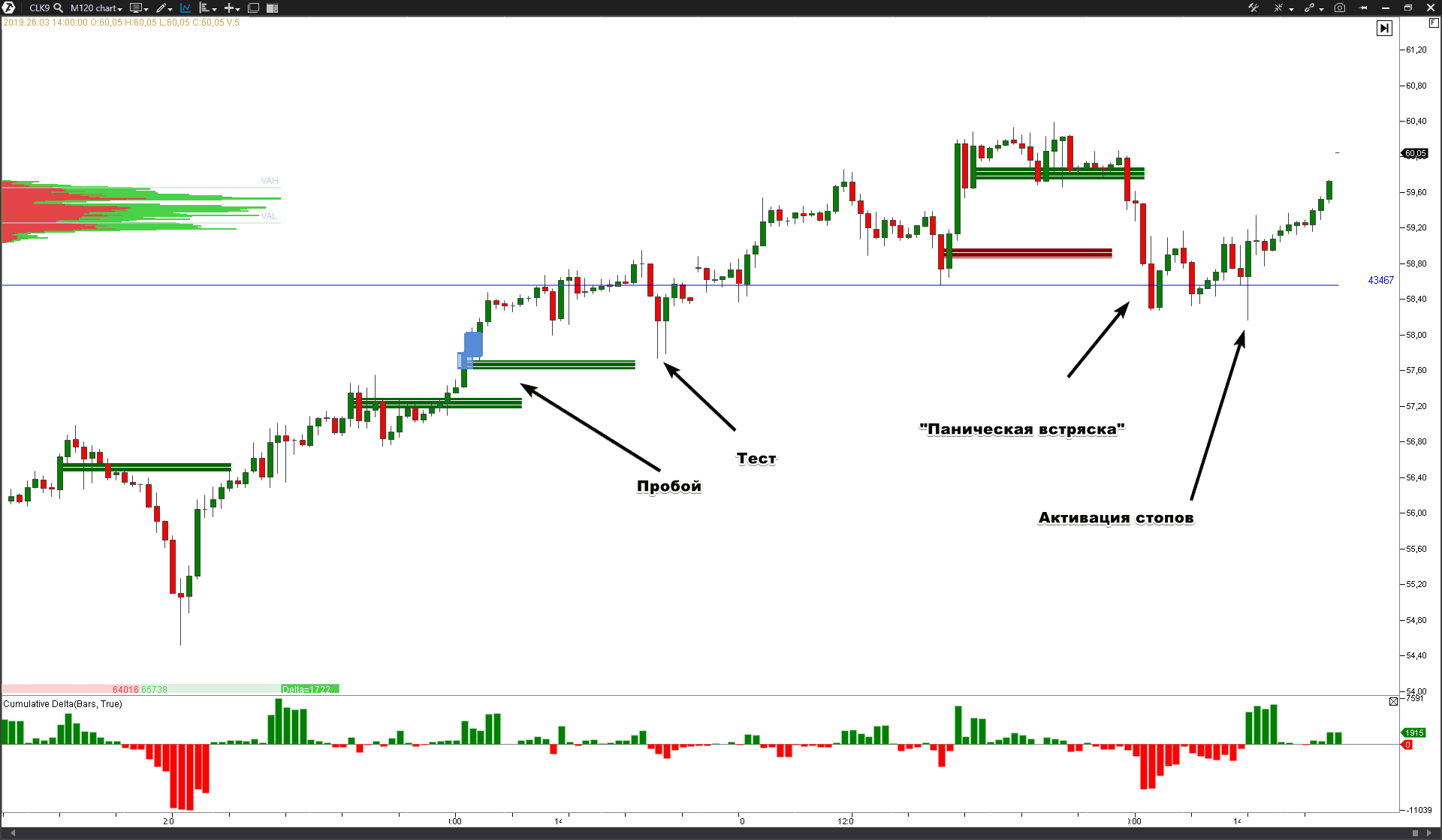

Перед нами график фьючерсов на нефть марки WTI, тикер — CLK9, период — 2 часа.

Мы загрузили на график несколько индикаторов:

- Синие квадратики указывают на кластеры с высоким объемом. Это индикация высокой рыночной активности, которую мы хотим интерпретировать.

- Красно-зеленые волны под графиком — индикатор кумулятивной дельты. Этот алгоритм суммирует объем на восходящих и нисходящих движениях (волнах).

- Скопления красно-зеленых горизонтальных линий на свечном графике — проявление имбаланса покупателей и продавцов, зафиксированное на рынке (как торговать имбалансы)

- Глубина рынка (скопления текущих асков и бидов) — в левой верхней части. Оно не используется для данного анализа, но полезно при поиске точек входа в рынок.

Какой анализ можно произвести, используя данные с графика?

Исследуем фон. Начиная с середины февраля, рынок находится в восходящем тренде и котировка нефти поднялась от минимума около 51,50$ за контракт до нынешнего уровня — почти 60 долларов за контракт. Фактически, рост составил порядка 15%. Что же послужило драйвером этого ралли?

Обратите внимание на множественные продажи, которые заметны на индикаторе кумулятивной дельты (выделены на графике чёрным квадратом). 5, 6, 7 и 11 февраля шли усиленные продажи — всего 4 массивных волны. Но затем последовал рывок вверх 12 февраля. Цена практически полностью нивелировала предыдущие усилия продавцов. Как так?

Это говорит о том, что крупный игрок скрытно набирал позицию устанавливая сетки лимитных ордеров на покупку во время снижения. Так он действует, набирая позицию Long перед восходящим трендом, который длится до сих пор.

Рассмотрим более свежие данные.

13 марта был совершен бычий пробой уровня 57,5 долларов за контракт. Синие квадратики на графике показывают активность торговцев. Эту визуализацию осуществляет индикатор Cluster Delta. Эта активность торговцев отображает скорее всего поглощение предложений во время пробоя к новой вершине. Зелёные линии показывают имбаланс покупателей в тот момент, что свидетельствует о том, что этот уровень вероятно выступит с поддержкой этого уровня в будущем. 15 числа произошло успешное тестирование поддержки, и цена продолжила восходящий прогресс.

Высокая активность около уровня 60 долларов в последние дни, указывает на уровень массивного сопротивления возле круглого психологического уровня. Зеленые имбалансы свидетельствуют о ложной поддержке для “поздних быков”, увлекающих их в ловушку, захлопнувшуюся 22 марта.

Будут ли покупатели пытаться пробить этот уровень? Самые последние действия говорят “скорее, да”. Почему?

Вот два факта:

- Обратите внимание на действие 22 марта. Наиболее вероятно, это была искусственная паника, созданная с целью сократить количество предложений вокруг уровня 60 долларов за контракт.

- 25 марта коварный рынок активировал стоп-лоссы покупателей, которые были выставлены под минимум 22 марта, и устремился вверх.

Оба действия можно интерпретировать как подготовку ко второй попытке пробоя уровня 60 долларов. Будет ли эта покупка успешная — заранее сказать нельзя, но сейчас ситуация выглядит так, что покупатели решительно настроены приступить к штурму вершины.