По какому алгоритму выставляются ордера?

Знание и понимание биржевых алгоритмов является обязательным пунктом для каждого, кто хочет заниматься трейдингом на профессиональной основе.

Ранее мы уже писали о механике рынка в статье о сведении ордеров. Для закрепления материала — статья ниже. Она подойдет как для начинающих трейдеров на бирже с нуля, так и содержит ценную информацию для тех, кто профессионально занимается трейдингом на CME.

В этой статье мы:

- познакомим вас с основными видами ордеров,

- расскажем, как происходят сделки.

- алгоритмы сведения ордеров CME.

Но перед тем, как начать, сделаем небольшое уточнение: заявки, приказы или ордера — в чем между ними разница? Разницы никакой. Это разные термины, но смысл один и тот же. Они означают указания на совершение биржевой сделки.

Основные виды ордеров

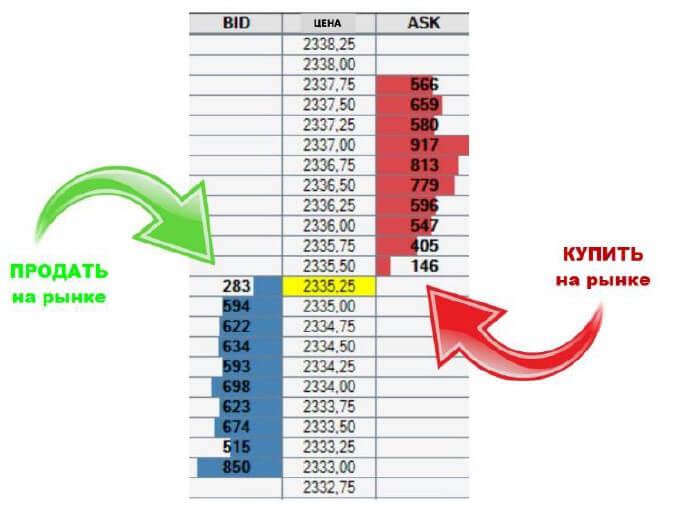

На бирже существуют лимитные и рыночные ордера. Limit orders отражают намерения. Они исполняются в тот момент, когда цена достигнет указанного в ордере уровня. В отличие от них, Market Orders исполняются моментально по лучшей из доступных цен.

Все лимитные ордера размещаются в книге заявок (или другими словами — в биржевом стакане). В ATAS книга заявок называется Smart DOM (Depth of Market — глубина рынка).

- Лимитные ордера покупателей находятся слева и называются бидами, от английского “спрос”. Лучший бид — это самая высокая цена покупателя.

- Лимитные ордера продавцов находятся справа и называются асками, от английского “предложение”. Лучший аск — это самая низкая цена продавца.

- Лучший бид и лучший аск находятся максимально близко друг к другу.

Более подробно про аски и биды можно почитать в статье “Что такое бид, аск и спред”

Как производится сведение ордеров?

Для того, чтобы произошла сделка на покупку, рыночный ордер на покупку должен “встретиться” с лучшим лимитным ордером на продажу или лучшей ценой ask. Для того, чтобы произошла сделка на продажу, рыночный ордер на продажу должен встретиться с лимитным ордером на покупку или лучшей ценой bid.

Для того, чтобы цена двинулась вверх или вниз, рыночные ордера должны поглотить все лимитные ордера, которые находятся на данном уровне цены.

Рыночные ордера часто называют агрессивными, потому что их размещают трейдеры, которые не хотят ждать, пока цена дойдет до определенного уровня, а хотят немедленного исполнения сделки.

Как создать рыночный ордер

В ATAS есть 3 варианта выставления ордеров.

Вариант 1. Через Chart Trader. Если нажать кнопку 1 — то появится панель, которую мы выделили цифрой 2. Эта панель называется Chart Trader, с ее помощью трейдеры управляют своими ордерами — открывают, изменяют объем ордера, закрывают, переворачивают или отменяют.

Вариант 2. Непосредственно на графике. Можно включить эту функцию через панель Chart trader (3) или размещать ордера правой кнопкой мыши на графике.

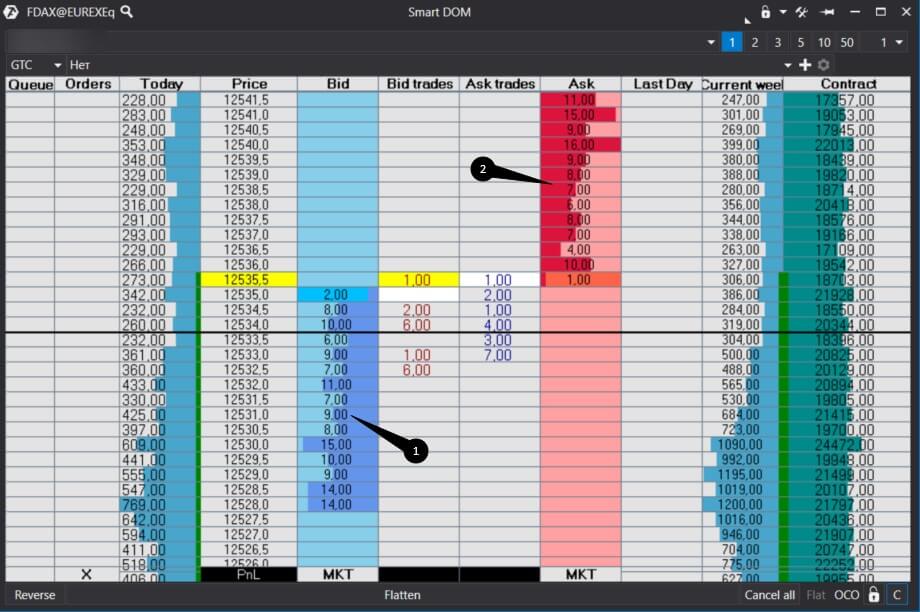

Вариант 3. Через Smart DOM

- В синем поле под цифрой 1 трейдеры размещают ордера на покупку. Ниже текущей желтой цены — размещают лимитные ордера на покупку. Если трейдер пытается разместить ордер на уровне текущей желтой цены или выше, то исполняется рыночная покупка по лучшей цене.

- В красном поле под цифрой 2 трейдеры размещают ордера на продажу. Выше текущей желтой цены — размещают лимитные ордера на продажу. Если трейдер пытается разместить ордер на уровне текущей желтой цены или ниже, то исполняется рыночная продажа по лучшей цене.

Поскольку сделки происходят при сведении лимитных и рыночных ордеров, очень важно, чтобы в каждый момент времени на рынке были лимитные ордера. Лимитные ордера поставляют или создают ликвидность. Именно поэтому на многих криптовалютных биржах (как заработать на криптовалюте) за выставление лимит-ордеров насчитывается пониженная комиссия.

Ордера маркет-мейкеров

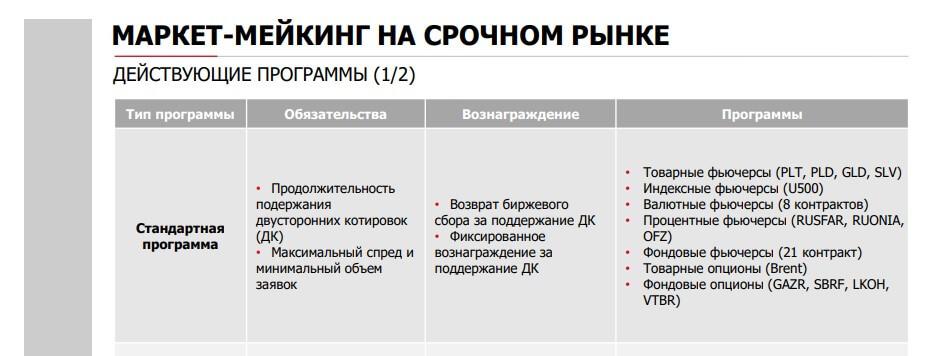

Привилегии за лимитные ордера существуют и для участников классических бирж. Это касается маркет-мейкеров. Очень часто лимитные ордера размещают именно они. Маркет-мейкеры заключают договоры с биржей, и биржа предоставляет им особые комиссии и условия исполнения ордеров.

Маркет-мейкеры в свою очередь поддерживают ликвидность и не допускают расширение спреда. Перечень маркет-мейкеров и различные программы сотрудничества с ними можно найти на сайтах бирж.

Алгоритм сведения ордеров

Алгоритм сведения ордеров — это порядок, по которому распределяются ордера. Алгоритм должен обеспечить каждому рыночному участнику исполнение ордера по наиболее справедливой цене.

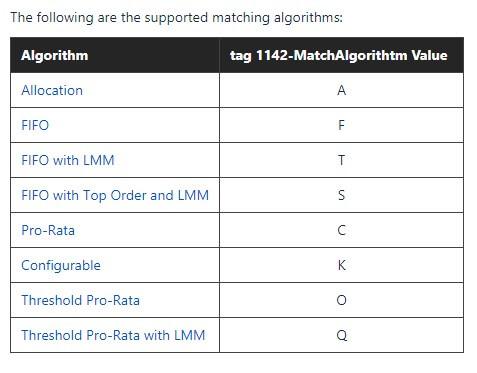

На CME применяются следующие алгоритмы:

- FIFO First in First out

- FIFO with LMM Lead Market Maker

- Pro Rata

- Configurable

- Threshold Pro Rata

- Threshold Pro Rata with LMM

- Allocation

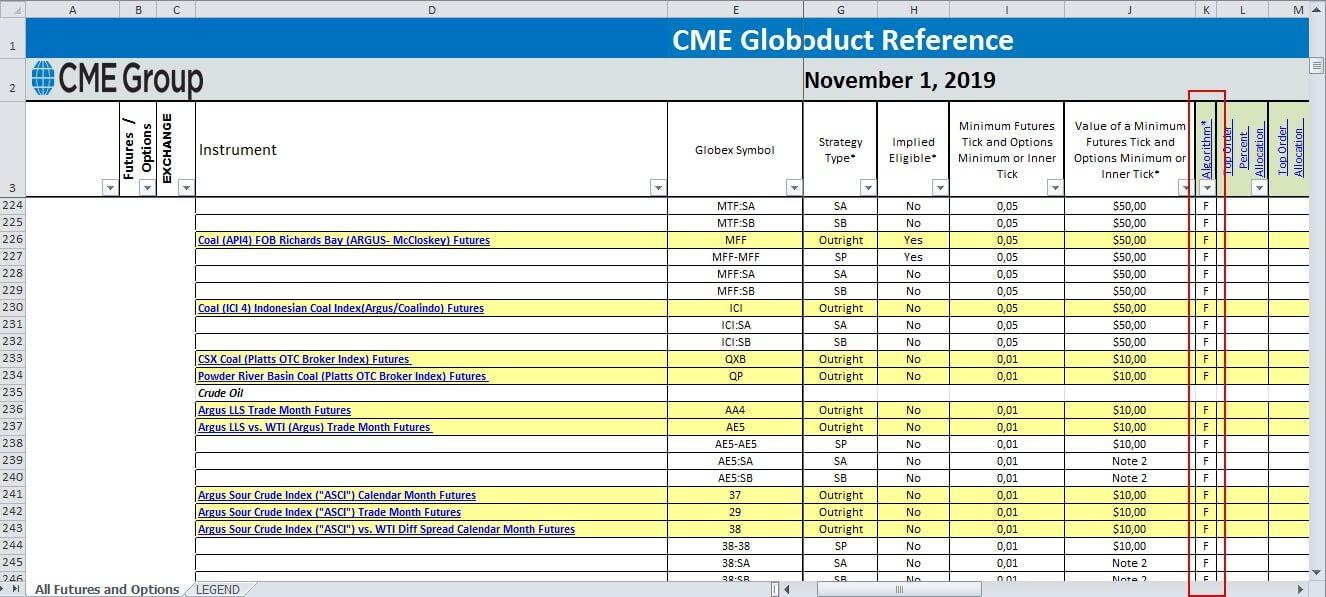

Чтобы уточнить, какой алгоритм применяют к определенному инструменту, можно обратиться к файлу “cme globex product reference sheet”.

В этом файле также можно найти дополнительные детали, касающиеся каждого алгоритма распределения ордеров. Каждый алгоритм обозначается определенной латинской буквой.

Разберем эти алгоритмы подробнее. Этот раздел может быть сложен для восприятия.

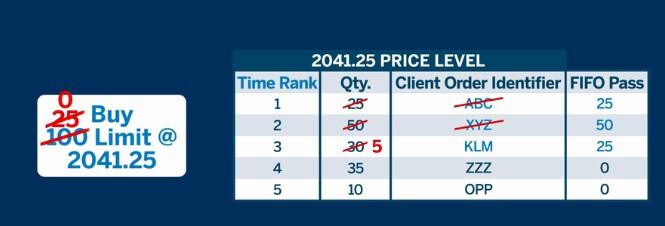

FIFO First in first out — дословный перевод с английского “первый вошел и первый вышел”. Все ордера с одинаковым уровнем цены исполняются в соответствии с приоритетом времени. Первый ордер на уровне цены будет выполнен первым. Но ордер может быть передвинут в конец очереди, если:

- увеличить количество

- изменить цену

- изменить номер счета

Этот алгоритм, например, применяют во фьючерсах E-mini S&P 500, crude oil.

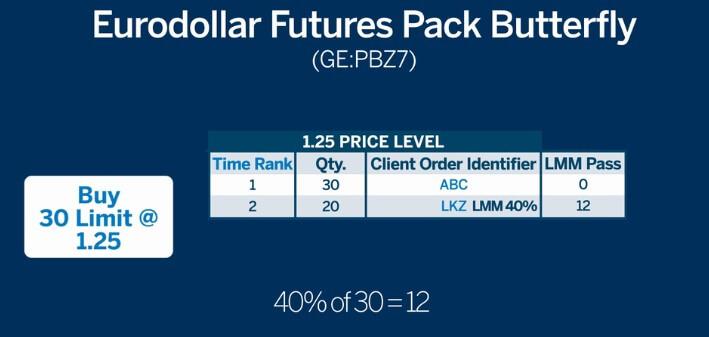

FIFO with LMM Lead Market Maker — улучшенный алгоритм FIFO. LMM — это ведущий маркет-мейкер, которому биржа предоставляет особые условия за то, что он обеспечивает ликвидность определенных инструментов.

Но если бы биржа исполняла только ордера LMM, это было бы невыгодно для остальных участников. Поэтому в первую очередь исполняется только определенный процент ордеров ведущих маркет-мейкеров. Процент ордеров указывают в соглашении между биржей и маркет-мейкером.

В нашем примере ордер от маркет-мейкера поступил вторым по времени, но 40% от него — то есть, 12 лотов будут исполнены первыми. И только после этого будет исполнен ордер, который поступил раньше по времени.

Этот алгоритм, например, применяют во фьючерсе на евро/доллар.

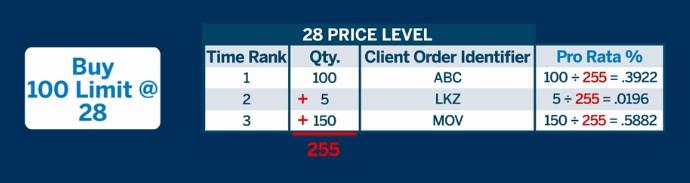

Pro Rata. Ордера исполняются в зависимости от цены, времени и количества. Этот алгоритм более сложный, чем предыдущие.

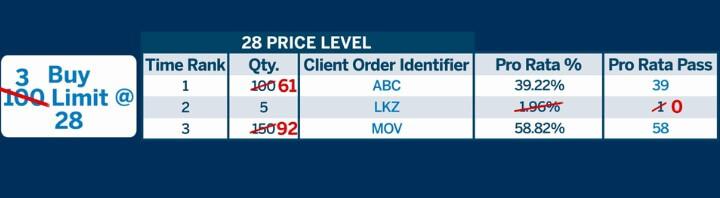

Как только появится ордер на покупку, сначала будет подсчитано общее количество лотов на продажу на данном уровне цены. В нашем примере на уровне цены 28 есть три ордера с общим количеством 255 лотов. По каждому ордеру будут рассчитаны процентные данные Pro Rata или доля этого ордера в общем объеме. После этого доли округляются вниз до целого числа и умножаются на входящее количество — в нашем примере 100 лотов.

Кроме того, в алгоритме Pro Rata есть пороговое или минимальное распределение. Например, во фьючерсе на австралийский доллар/доллар США — это 2 лота. Если после всех расчетов получится меньше 2, данный ордер не получит распределения по Pro Rata. Он не пропадет, просто будет исполнен чуть позже.

По алгоритму Pro Rata первыми будут исполнены лоты с большим количеством. Оставшиеся ордера исполняются по FIFO. Этот алгоритм применяют во фьючерсах E-mini Japanese Yen, новозеландском и канадском долларе.

Configurable. Это алгоритм совмещает предыдущие алгоритмы. Например, FIFO 40% и Pro Rata 60%. Его применяют к фьючерсам на кукурузу.

Threshold Pro Rata. Это улучшенный алгоритм Pro Rata, который предоставляет приоритет ордеру, который первым размещен на лучшем уровне цены. Такой ордер в системе называется Top order. Этот ордер будет исполнен первым, но с ограничениями, которые прописаны в описании алгоритма. Например, если поступает ордер на 150 лотов, а максимальное ограничение Top Order = 100 лотов, то будет исполнено 100 лотов, а к оставшимся 50 лотам этого ордера и другим ордерам будет применен алгоритм Pro Rata. Используется во фьючерсе на евро/доллар.

Threshold Pro Rata with LMM. Сначала будет исполнен Top Order, потом часть ордеров маркет-мейкера, потом будет применен алгоритм Pro Rata. Все оставшиеся ордера будут исполнены по FIFO. Используется в опционе на 10-летние облигации США.

Allocation. Сначала исполняется Top Order, потом применяется алгоритм Pro Rata, и потом FIFO. Используется во фьючерсе на евро/доллар.

Мы описали алгоритмы сведения ордеров на СМЕ очень кратко. Если вы хотите разобраться в этой теме более основательно, обратитесь к специальной статье об алгоритмах сведения ордеров на СМЕ.

Резюме о сведении ордеров

Начинающим трейдерам важно помнить, что:

- Сделки происходят при “столкновении” лимитных и рыночных ордеров.

- Ни лимитные, ни рыночные ордера по отдельности не могут двигать цену.

- Лимитные ордера останавливают движение, их можно увидеть в Smart DOM или с помощью индикатора Depth of Market.

- Рыночные ордера начинают движение и показывают агрессию рыночных игроков. Их можно увидеть с помощью индикатора delta или в футпринте.

- Маркет-мейкеры имеют преимущество при исполнении ордеров, потому что обеспечивают ликвидность на рынке.