Что такое COT-отчеты. Объяснения с примерами

История возникновения отчетов COT

Во время первой мировой войны многие фермеры США выращивали овощи в больших количествах, чтобы кормить армию. Никто из них не страховался от того, что их урожай не выкупят. Когда война закончилась, армия просто расторгла контракты. Хранилища были переполнены, но фермеры остались ни с чем.

Поэтому в 1922 году для защиты фермеров Конгресс принял закон о фьючерсах на зерно. Согласно этому закону CBOT должна была публиковать отчеты о количестве открытых позиций во фьючерсах на зерно. В этом отчете спекулятивные позиции учитывались отдельно от позиций производителей. Трейдеры были против, потому что они хотели сохранить анонимность, но закон вошел в силу. Ежемесячная отчетность стала регулярной. Позже такие отчеты стали называться COT (Commitments of Traders), или отчет об обязательствах трейдеров.

С течением времени практика публикации отчетов расширилась. 13 июля 1962 года Commodity Future Statistics опубликовала первый ежемесячный COT-отчет, где были охвачены 13 сельскохозяйственных рынков.

Отчеты СОТ сегодня. Где взять?

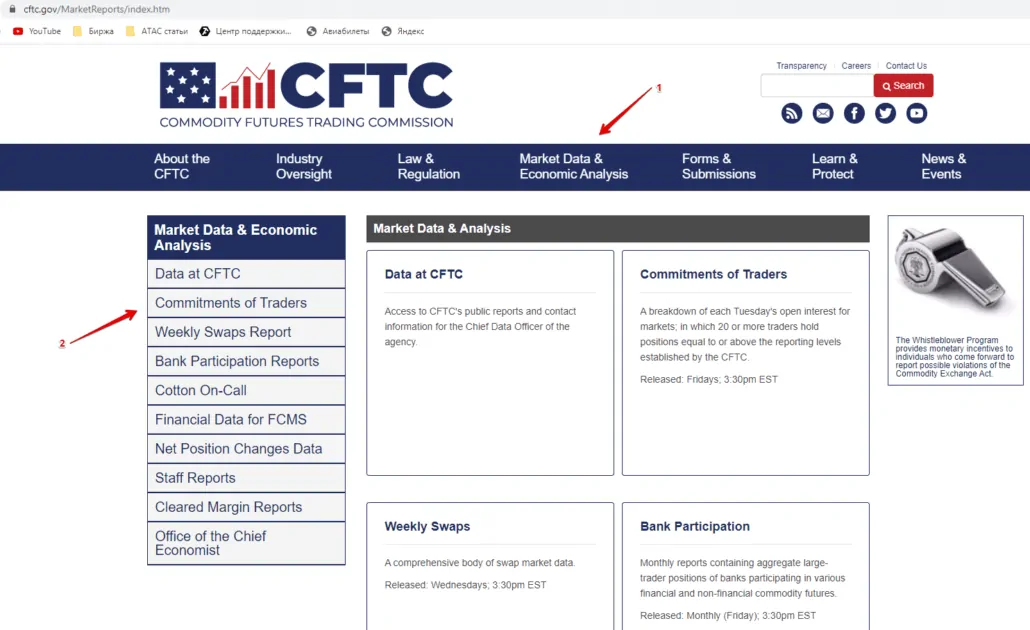

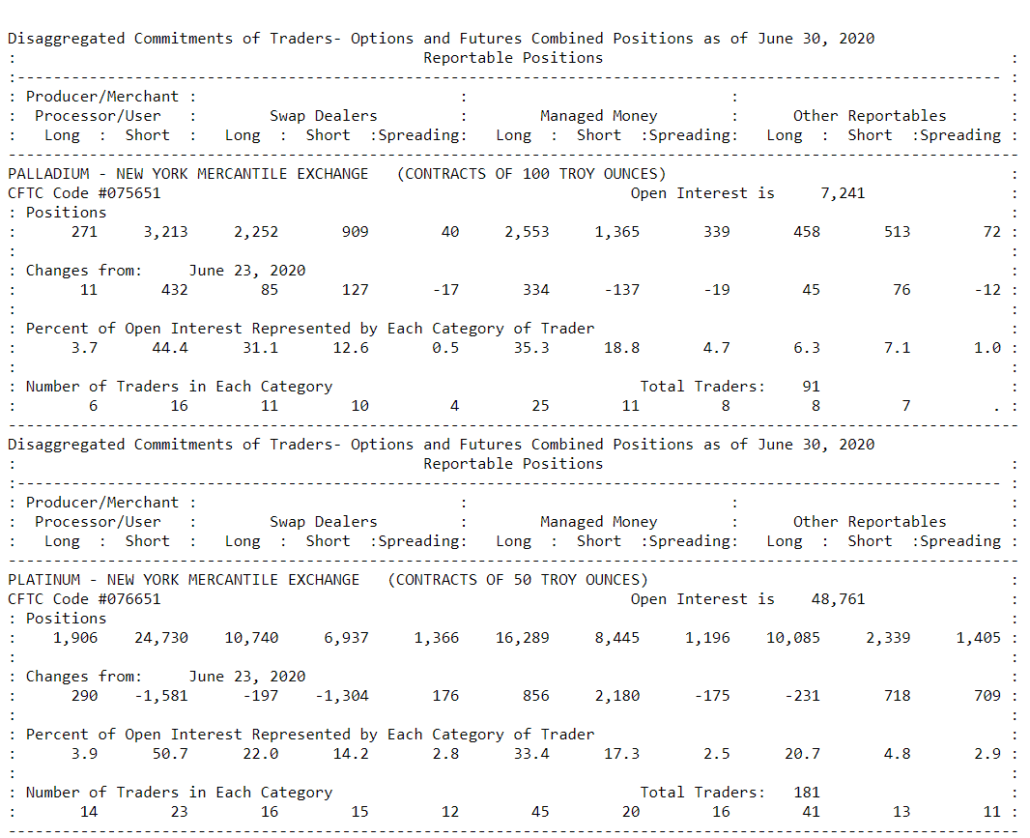

В нынешнем еженедельном варианте COT-отчеты публикует Комиссия по торговле товарными фьючерсами CFTC. В отчет попадают данные об открытом интересе нескольких групп крупных рыночных игроков с разбивкой на длинные и короткие позиции во фьючерсных и опционных контрактах. Отчеты увеличивают прозрачность срочного рынка и уравнивают шансы крупных и мелких игроков.

Сейчас отчеты выходят по пятницам, но данные в них собраны на вторник.

Существует 4 вида отчетов и 4 типа трейдеров.

На видах отчетов мы подробно останавливаться не будем, потому что часть трейдеров использует готовые данные и не обращает внимания на тип отчета. А у трейдеров, которые выгружают данные с сайта CFCT, чтобы использовать в своих индикаторах, есть сугубо личные предпочтения. В самых общих чертах, отчеты бывают:

- полные;

- краткие;

- только по фьючерсам;

- по фьючерсам и опционам.

Про типы трейдеров поговорим более подробно.

Во фьючерсах на физические товары деление следующее:

- крупные производители (producers) – это участники рынка, которые что-то производят и, как правило, используют срочные рынки для хеджирования. Например, производители сладостей будут покупать сахар, если цены пойдут вниз, потому что сахар – это их сырье. Дешевое сырье увеличивает прибыль при продаже готовой продукции. Как правило, крупные хеджеры работают против основного тренда. Выглядит это так, как будто они покупают все время, пока цена падает, и продают все время, пока цена растет. Но это не является безусловным правилом, и для разных рынков оно работает по-разному. Отметим, что крупные производители могут открывать и спекулятивные позиции, но докладывать о своих мотивах они не обязаны – такие позиции CFTC никак не классифицирует.

- дилеры (swap dealers) – тоже в основном хеджеры, которые работают со свопами. Это могут быть физические или юридические лица, оборот свопов которых более 8 млрд $.

- управляющие фонды (managed money) – это крупные финансовые организации, которые торгуют от имени клиентов. По сути, это спекулянты. Они торгуют по долгосрочным трендам.

- Другие (others reportables) – все остальные трейдеры, которые не попали в одну из трех предыдущих категорий. Надо помнить, что раз эта группа трейдеров попадает в отчет, значит они тоже работают с большими деньгами.

Классификацию проводят сотрудники комиссии на основе данных, которые предоставляют трейдеры. Со временем классификация может меняться, если трейдер меняет основной вид деятельности. Подробное описание всех типов подотчетных трейдеров можно найти на сайте CFCT.

В финансовых фьючерсах CFCT делит трейдеров на:

- Дилеров (dealer/intermediary) – это посредники, например, крупные банки, которые зарабатывают на спредах, комиссионных, арбитраже. Они могут выступать маркет-мейкерами на биржах. Условно говоря, комиссия относит этих трейдеров к стороне продажи. А остальные три группы представляют сторону покупки. На деле это не значит, что дилеры только продают, просто чаще всего они выступают посредниками.

- Институциональных трейдеров (asset Manager/Institutional) – это пенсионные фонды, страховые компании, взаимные фонды. Они вкладывают деньги клиентов.

- Хедж-фонды и управляющих деньгами (Leveraged Funds)

- Других (other Reportables)

Краткие отчеты показывают данные по открытому интересу всех указанных выше групп трейдеров и изменения по сравнению с предыдущим периодом.

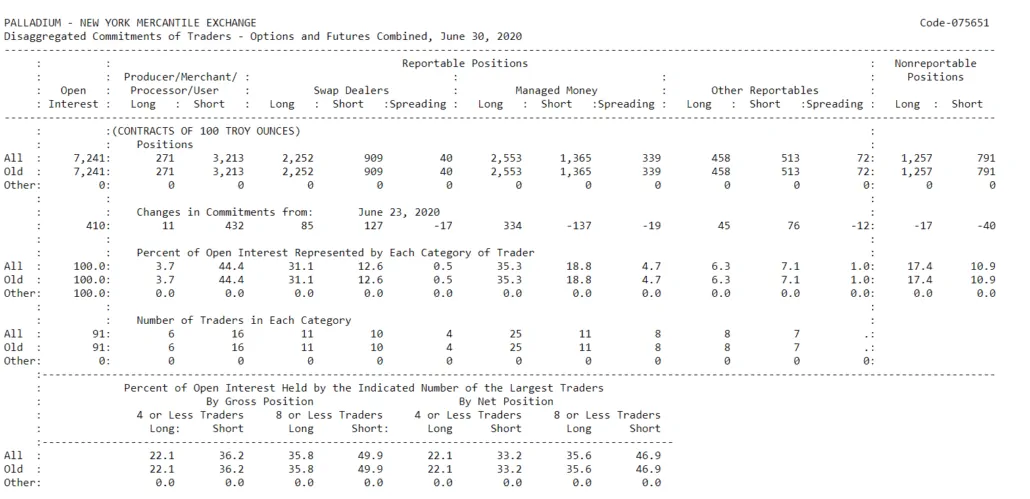

Полные отчеты показывают отдельно длинные и короткие позиции всех групп трейдеров, а также концентрацию позиций крупнейших трейдеров. Кроме того, можно посмотреть отчеты только по фьючерсам или по фьючерсам и опционам.

Устаревшие COT-отчеты делили трейдеров немного иначе – на коммерческих трейдеров (сюда входили производители и своп-дилеры) и некоммерческих (сюда входили управляющие фондами и другие трейдеры).

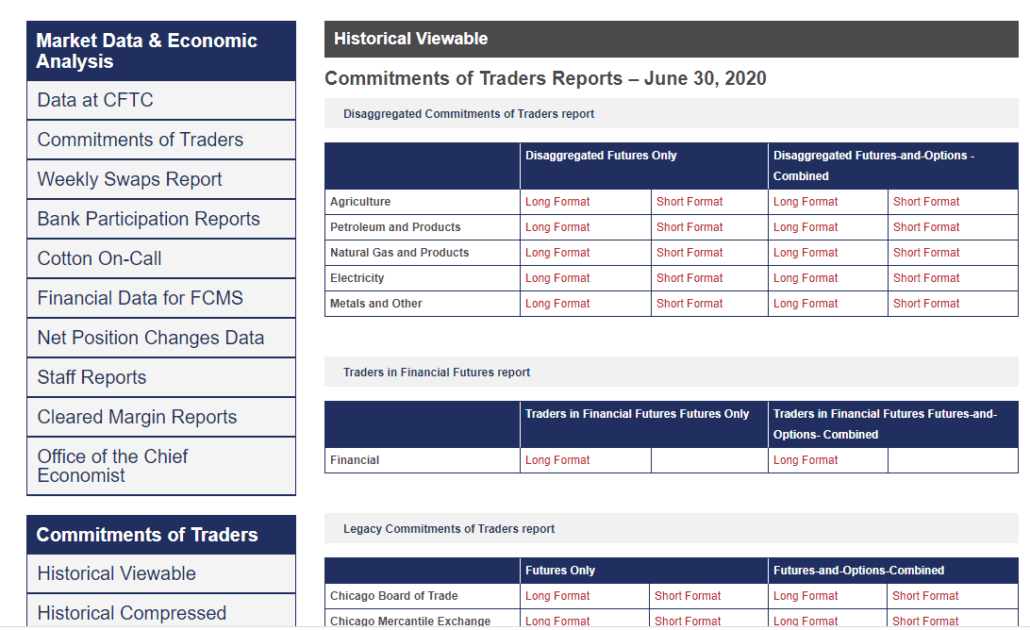

Архив COT

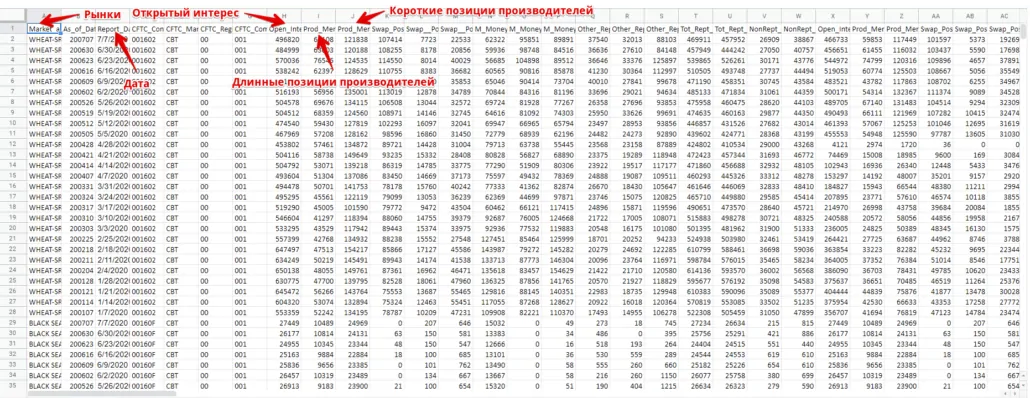

На сайте CFTC также можно скачать данные в виде архивных Excel-файлов по годам.

Например, полный отчет фьючерсных и опционных контрактов за 2020 год выглядит вот так:

Почему эти данные важны

Отчеты показывают данные об открытом интересе крупнейших трейдеров. Открытый интерес – это данные об открытых позициях, которые американские биржи показывают на конец каждой торговой сессии. ОИ измеряет “поток денег, который притекает или утекает” с рынка. Из отчета можно понять, что именно делали крупные игроки – увеличивали длинные позиции или короткие.

В самом общем смысле:

- значительные уровни ОИ показывают вершины рынка;

- низкие уровни ОИ показывают дно рынка.

Стоит понимать, что это не абсолютное правило.

Как анализировать отчеты COT?

Допустим, мы открываем отчет и видим, что крупные производители увеличили чистую длинную позицию в золоте. Что это значит? Надо ли нам тоже спешить и покупать золото? Или наоборот – готовиться к развороту рынка? И вообще, что значит чистая длинная позиция, и откуда она берется?

Ответы на эти и другие вопросы можно найти у двух самых известных экспертов в работе с данными COT:

- Ларри Вильямса. Он написал книгу “Trade Stocks & Commodities with the Insiders, Secrets of the COT Report”. Еще на его сайте есть вебинар на эту тему.

- Стива Бриза. Он написал книгу “The commitments of traders bible. How to profit from insider market”. Книга вышла в 2008 году, и в ней подробно рассмотрена работа с отчетами на разных рынках. На сайте Бриза доступны актуальные графики с авторским индикатором.

Если вы хотите узнать все детали об анализе и открытии сделок на основе данных об обязательствах трейдеров, прочитайте хотя бы одну из этих книг. В рамках этой статьи мы сможем обсудить только самые основные моменты.

Пример анализа отчета COT

Готовые данные об открытых позициях разных групп трейдеров в формате индикатора можно получить в различных источниках – например, на сайте barchart.

Рассмотрим пример на недельном графике фьючерса на Soybean Meal ZM.

- Фиолетовая линия над графиком объема – это совокупный открытый интерес.

- Верхний график – это устарелый COT-отчет.

- Средний график – это современный COT-отчет.

- Красная линия – это ОИ производителей, синяя линия – это ОИ управляющих фондов.

Принципы анализа открытого интереса

Основные принципы анализа открытого интереса разных групп трейдеров с точки зрения Стивена Бриза:

- Красная и синие линии, как правило, двигаются разнонаправленно. Когда красная и синяя линии расходятся в противоположные стороны, вероятна смена тренда – как правило, в пользу производителей. В нашем примере цены начали падать, как только позиции производителей достигли минимума.

- Фонды (синяя линия), как правило, покупают, когда цены растут, а продают, когда цены падают. Фонды создают тренды, их можно сравнить с машинистами поездов, которые двигают восходящие и нисходящие тренды. Синяя линия чаще всего движется вместе с ценой, но иногда корреляция нарушается. Часто фонды оказываются в крупной убыточной позиции во время разворота рыночных трендов.

- Производители (красная линия) меняют тренды. Производителей можно сравнить со стрелочниками, которые определяют, куда дальше поедет поезд.

Эти правила не являются аксиомами. Более того, они работают лучше на физических рынках. Бриз в своей книге выделил несколько заблуждений, с которыми чаще всего сталкиваются трейдеры на просторах интернета:

- Всегда следуйте за производителями.

У производителей много денег, они могут скупать дешевеющие позиции на протяжении нескольких месяцев и даже лет, поэтому нельзя просто слепо следовать за ними. - Чистая длинная позиция – это бычий знак, а чистая короткая позиция – это медвежий знак.

Длинная ли позиция или короткая – не имеет большого значения. Гораздо важнее изменение позиции по отношению к предыдущему периоду времени. Например, на конец июля 2020 года производители находятся в чистой короткой позиции по золоту, то же самое было в конце мая и в конце апреля. Но это совершенно не означает, что золото начало падать в цене. - Всегда действуйте против мелких спекулянтов.

Мы уже обсуждали, что все зависит от рынков. Например, во фьючерсе на биткоин вообще нет производителей. Если слепо открывать сделки против группы трейдеров “others”, можно быстро потерять депозит. - Данные отчетов устаревают еще до того, как они выходят.

Использовать COT-отчеты для торговли внутри дня скорее всего не получится. Эти данные можно использовать для анализа глобальной картины и долгосрочных трендов. - Позиции хеджеров можно сравнивать только сезонно.

Это верно только частично, потому что даже фермеры в наше время могут выращивать продукцию круглый год.

Применение на практике

Как мы уже рассказали выше, важны не сами цифры в отчетах, а их изменение по сравнению с прошлыми данными.

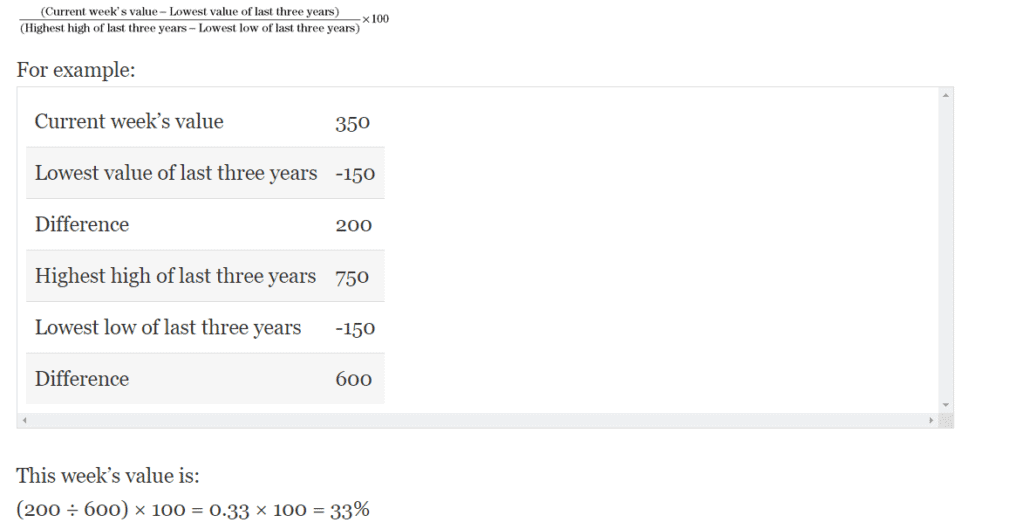

Вильямс и Бриз используют для сравнения данных индикатор, который называется COT-индекс. Вот формула, по которой каждый трейдер может самостоятельно рассчитать индикатор в Excel, выгрузив данные с сайта CFCT.

Цель этого индикатора в том, чтобы помочь аналитику определить, насколько сильны бычьи или медвежьи позиции, которые занимают производители относительно их же максимальных и минимальных позиций за определенный период времени. Можно использовать любой период – 3 года, 1 год, 26 недель. Вильямс сначала использовал 3 года, потом перешел на 26 недель.

Индикатор НЕ показывает точное время входа в позицию, он предупреждает, что “умные деньги” начали активные действия. По нему можно “поймать” начало большого тренда. В идеале сигнал на открытие длинных позиций появляется, когда производители покупают на растущем тренде.

Пример анализа COT Index

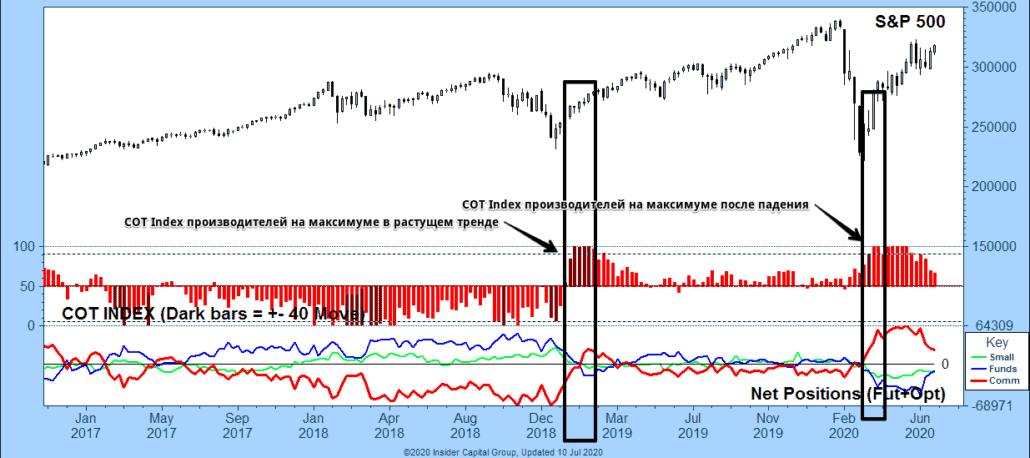

Рассмотрим пример COT Index для фьючерса на S&P 500.

Индикатор работает не так, как график чистого открытого интереса!

- Для сигнала на покупку COT-индекс должен быть больше 90% (а еще лучше >95%) за выбранный период времени.

- Для сигнала на продажу индекс должен быть меньше 10%.

При работе с индикатором надо учитывать текущий тренд:

- В диапазонах производители покупают на вершине и продают во впадинах. Таким образом можно найти уровни поддержки и сопротивления, важные для этой группы трейдеров.

- В восходящем тренде стоит обращать внимание на сигналы на покупку, потому что сигналы на продажу, как правило, преждевременны, и их достаточно много. На сильных бычьих рынках сигналы на продажу, после которых не следует падение цены, подтверждают силу восходящего тренда. Здесь можно сравнить COT-индекс с осцилляторами технического анализа, которые на трендовых рынках постоянно находятся в зоне перекупленности, но это не является сигналом на продажу.

- В нисходящем тренде наоборот – стоит обращать внимание на сигналы на продажу. Сигналы на покупку во время нисходящего тренда, как правило, показывают небольшие отскоки, которые только подтверждают силу медвежьего тренда.

По всплескам COT-индекса можно определить вершины и впадины, а также разворотные паттерны технического анализа – например, “голову и плечи”.

Авторские разработки для анализа COT

Бриз добавил к индексу еще один показатель Movement index – на графике это более темные бары. Если COT-индекс меняется на +/-40% за 6 недель, бары подсвечиваются более темным цветом. Во время коррекции восходящего или нисходящего тренда движение в +/-40 пунктов часто показывает конец отката и возобновление основного тренда. Если после сигнала тренд не возобновляется, значит возможна смена тренда.

Ларри Вильямс работает со своим Willco чуть иначе:

- Находит рынок, где производители занимают длинную позицию, а мелкие спекулянты – короткую.

- Ждет сигнала на смену тренда.

- Выбирает точку входа на дневных графиках.

Есть ли аналог отчетов СОТ для Московской биржи?

На Московской бирже такие данные не доступны, но есть разбивка на юридических и физических лиц по каждому фьючерсному и опционному контракту.

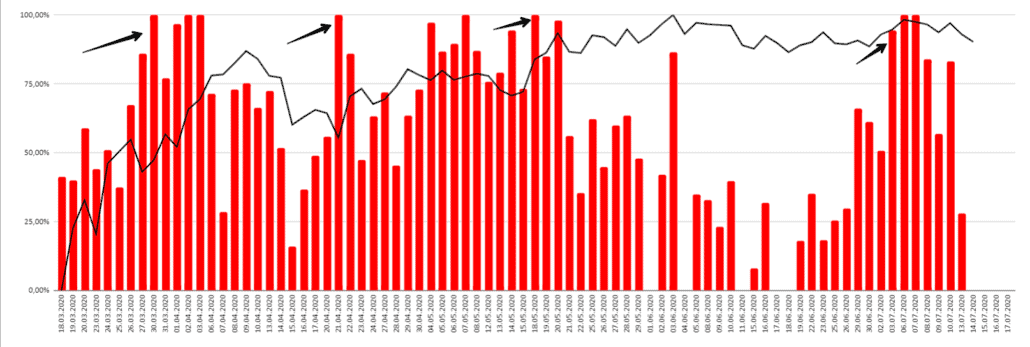

Мы построили COT-индекс юридических лиц для фьючерса на индекс Мосбиржи, используя эти данные. Поскольку Московская биржа показывает данные ежедневно, то максимумы и минимумы мы посчитали за 22 дня – это примерно 1 торговый месяц.

Те даты, когда после максимального значения индекса юридических лиц, цена начинала расти, мы выделили черными стрелками.

Выводы

Данные об обязательствах трейдеров – это уникальный инструмент, который есть только на американских рынках. Долгосрочные трейдеры могут прогнозировать смену трендов и следовать вместе с большими деньгами.

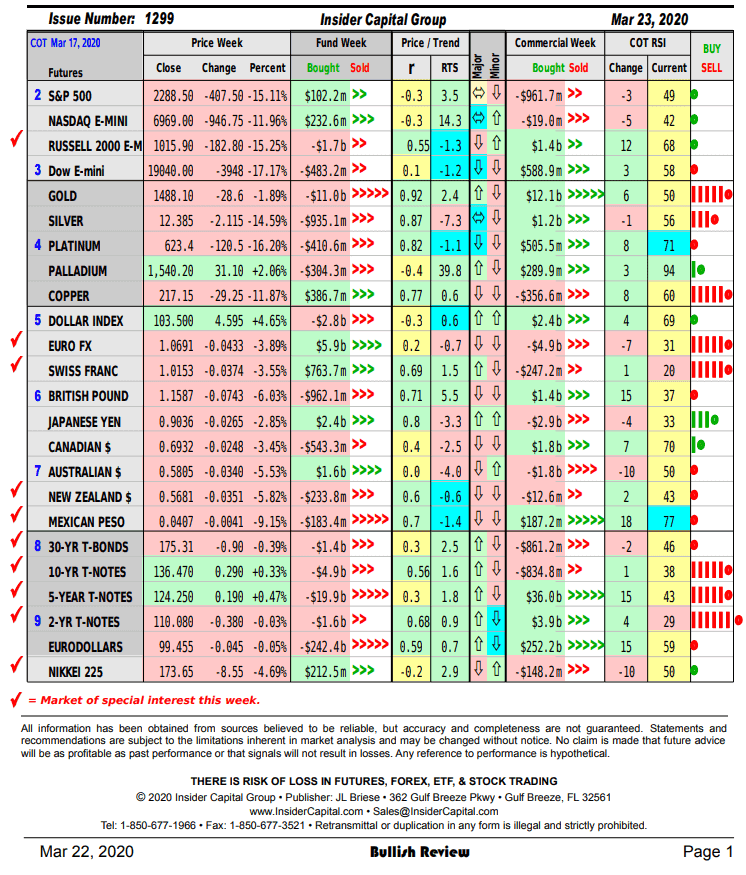

Стив Бриз в течение 20 лет выпускает еженедельную рассылку. Она выглядит вот так:

Безусловно, этот инструмент не гарантирует результат в 100% случаев, но его данные можно учитывать в своей торговой стратегии.

Понравилась тема? Рекомендуем ознакомиться со статьей Как читать отчеты брокера CME