Диверсификация портфеля – залог успешных инвестиций

Диверсификация портфеля — это один из полезнейших навыков профессионального инвестора. Ведь цель диверсификации — это снижение рисков портфеля при сохранении доходности. Одним из самых известных популяризаторов идеи является легендарный инвестор Рэй Далио, который называет диверсификацию “Граалем” инвестирования. В данной статье мы рассмотрим общие принципы, которые помогут познакомиться с темой и заложить основы для дальнейшего изучения.

Что такое диверсификация портфеля?

Диверсификация простыми словами — это распределения частей портфеля между различными активами с целью снижения рисков.

В наиболее простом виде примерами диверсификации можно считать:

Покупку акций нескольких компаний в меньших объемах вместо крупного пакета акций одной компании;

Покупка портфеля из различных криптовалют вместо покупки только Биткоина.

Такую модель еще называют наивной диверсификацией.

Наивную диверсификацию нельзя считать эффективным методом управления рисками, потому что многие активы движутся синхронно. К примеру, когда падает Биткоин, то и абсолютное большинство других криптовалют следуют за ним.

Опытные инвесторы прибегают к диверсификации между активами с разной корреляцией. Ведь целью диверсификации является не просто разложить “яйца по разным корзинам”, но и сохранить среднюю ожидаемую доходность портфеля на приемлемом уровне.

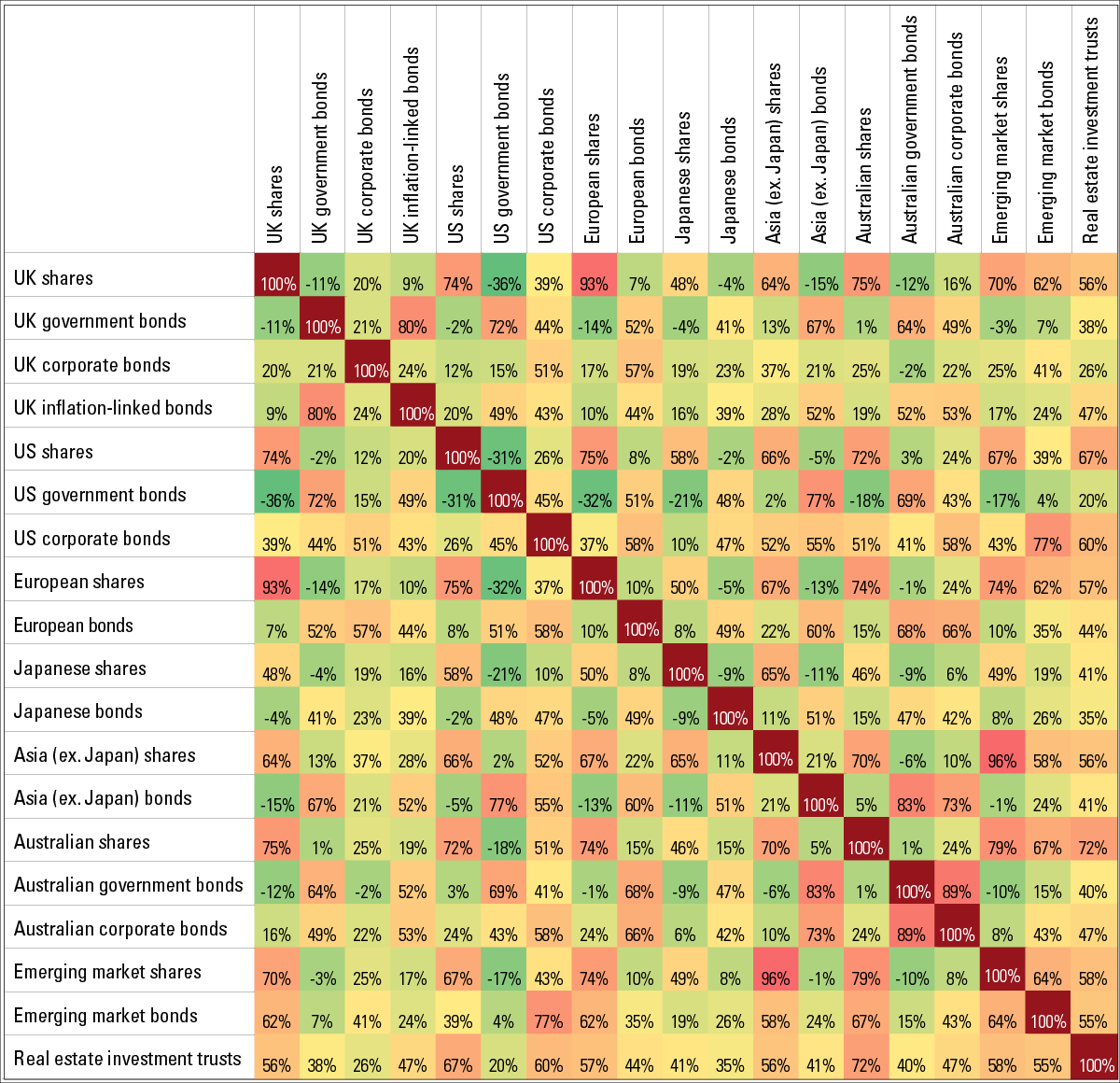

Что же значит — активы с разной корреляцией? Корреляция — это статистическая зависимость между движением цен различных активов. Если корреляция равна 100% — это значит, что цены активов движутся в линейной зависимости. Если отрицательная, то цены данных активов движутся разнонаправленно.

Ниже приведен пример матрицы корреляции активов различных стран, который подготовлен инвестиционной компанией Vanguard в 2020 году.

Сложность состоит в том, что не все корреляции являются устойчивыми и со временем могут меняться под влиянием различных экономических факторов. В этой связи инвесторы должны постоянно следить за рынком и вносить точечные изменения в портфель.

Диверсификации портфеля: рынки и общие принципы

Инвесторы могут диверсифицировать как портфель из одного класса активов (эффективность ниже), так и из разных. Обсудим кратко общие принципы работы.

Диверсификация между различными классами активов

Подразумевает включение в портфель широкого круга активов с разной корреляцией. Наиболее часто используется профессионалами. Для расчета эффективной диверсификации управляющими используются массивы данных по ценам и понимание общих экономических закономерностей. Если портфель диверсифицирован верно, то снижение цены одного класса активов будет в среднем компенсироваться ростом другого.

Как правило, в целях диверсификации инвесторы широко используют следующие типы активов:

-акции компаний из различных секторов экономики, а также индексные и отраслевые ETF;

-правительственные облигации, муниципальные и корпоративные долговые обязательства;

-валюты и кэш инструменты;

-драгоценные металлы;

сырье — в основном в виде фьючерсов и сырьевых ETF;

криптовалюты;

недвижимость и производные на фонды недвижимости.

Диверсификация портфеля акций

В наиболее простом виде диверсификация портфеля акций подразумевает включение в него ценных бумаг компаний из различных секторов экономики с низкой корреляцией между собой. Согласно различным оценкам, оптимальным количеством акций в портфеле для достижения диверсификации считается от 15 до 30.

Почему корреляция между акциями разная? Очень просто. К примеру, стриминговым сервисам выгодно, чтобы люди меньше путешествовали и сидели дома (как во время эпидемии коронавируса), в то время как для компаний из индустрии туризма — такое развитие событий губительно. Для нефтяных компаний рост цен на нефть — безусловное благо, в то время как для авиакомпаний — это серьезный удар по рентабельности, поскольку цена топлива формирует львиную долю их затрат.

Включив в портфель лучшие компании из каждого сектора, можно добиться диверсификации. Часть инвесторов предпочитают сразу инвестировать в индекс, который отображает среднее значение роста и падения всех отраслей.

По перформансу акций компаний из индекса S&P 500 с 15 июля по 15 августа 2021 года можно убедиться — хотя в среднем рынок рос, динамика у различных компаний была совершенной разной. Так происходит довольно часто.

Международная диверсификация портфеля

Страновые риски часто бывают существенными, поэтому многие инвесторы стараются большую часть активов держать в странах с высоким кредитным рейтингом и емким рынком капитала (таких как США, Великобритания, Германия). Меньшую часть средств они могут вложить в развивающиеся рынки с высоким потенциалом доходности. В последние годы спросом пользуются акции и облигации Китая, Индии, Мексики и других развивающихся стран.

Ранее такой вид диверсификации был доступен только международным инвестиционным компаниям. Однако сейчас некоторые брокеры, такие как Interactive Brokers, предлагают выход сразу на десятки рынков акций в мире, как непосредственно через покупку акций, так и через страновые ETF.

Диверсификация валютного портфеля

На форекс снижение одних валют — это всегда рост других. Основной объем торгов приходится на валютные пары с долларом, поэтому диверсификация может представлять собой корзину с крупной частью доллара и более мелкими частями прочих валют.

На Форекс отлично работает макроэкономика. К примеру, снижение процентных ставок ФРС США обычно выливается в снижение стоимости доллара в корзине валют. Однако в портфеле из нескольких валют девальвацию доллара можно компенсировать вкладами в Австралийский доллар (AUD) и Канадский доллар (CAD), которые больше других выигрывают от девальвации USD. Состав корзины будет зависеть от общих экономических тенденций в мире.

Диверсификация криптовалютного портфеля

Имеет смысл, если целью инвестора является накопление большего объема, скажем, биткоина. В таком случае можно искать корреляции между различными альткоинами и находить оптимально соотношение крипты в портфеле. Если же целью является заработок в долларах, диверсификация криптовалютного портфеля имеет мало смысла, поскольку большинство активов движутся вслед за BTC.

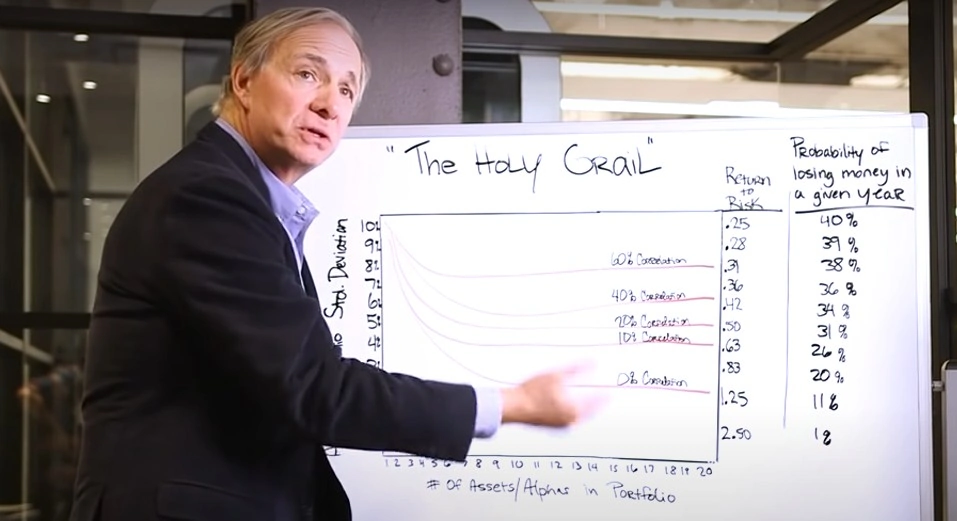

“Священный Грааль” — принципы диверсификации Рэя Далио

Как уже было указано выше, наибольший позитивный эффект несет диверсификация, которая подразумевает снижение рисков портфеля при сохранении доходности. Рэй Далио — это основатель и многолетний CEO крупнейшего и одного из самых успешных хедж-фондов мира Bridgewater Associates. Он является одним из идеологов и популяризаторов такой стратегии, которая позволила ему возродить бизнес после краха во второй половине 80-х и преуспевать в течение последующих десятилетий.

Далио называет диверсификацию “Священным Граалем” инвестирования. Его модель тезисно выглядит так:

- Для достижения диверсификации в портфеле должно быть 15-20 активов с разной корреляцией. Таким образом вы можете резко снизить риски, не потеряв в доходности.

- Стоит избегать большой концентрации активов одного класса (к примеру, акций или облигаций), поскольку корреляция внутри класса обычно составляет 60% или даже более.

- Необходимо регулярно пересматривать портфель, поскольку корреляции со временем меняются под влиянием различных макроэкономических факторов и состояния ликвидности в мире.

Пример диверсификации портфеля от Рэя Далио

Также Далио ранее предлагал формулу диверсификации, которая в принципе должна хорошо работать в любой ситуации — будь-то кризис, высокая инфляция или, напротив, дефляция. Инвестор называет такую модель “All Weather portfolio”. Формула такого портфеля выглядела так:

40% долгосрочные облигации;

30% акции;

15%- среднесрочные облигации;

7.5% — золото;

7.5% — сырье.

Такой портфель помог компании Далио пережить кризис 2008-2009 г.г без потерь и процветать десятилетиями.

Однако в последние несколько лет политика центральных банков по накачке мировой финансовой системы неограниченной ликвидностью заставила Далио пересмотреть свое отношение к облигациям. По его мнению, данный рынок стал слишком управляемым и перестал реагировать на реальную экономику адекватно. В связи с этим доля акций в портфеле Далио выросла. Также инвестор благосклонно относится к золоту и даже начинает присматриваться к биткоину.

Такой пересмотр стратегии полностью отражает философию Далио, который в своих книгах и видео всегда настаивает на важности гибкого мышления . Только так можно достичь оптимального результата не только в инвестировании, но и в личной жизни.

Также мы рекомендуем вам посмотреть видео, где Далио рассказывает о своем подходе и наглядно поясняет, как работает портфель, составленный из активов с разной корреляцией.

Диверсификация портфеля в 2021 году

В 2021 году мир находится в стадии интенсивного восстановления после корона кризиса 2020 года. Данная стадия характеризуется очень высокими темпами экономического роста — рост мирового ВВП ожидается на уровне 6%, что является одним из лучших показателей в истории. Все это происходит на фоне беспрецедентных мер накачки экономики ведущих стран ликвидностью, высоких темпов инфляции и очень низкой доходности долговых инструментов.

Данная фаза, по прогнозам экономистов, продлится еще, как минимум, до конца 2022 года. После чего, согласно прогнозам, темпы роста ВВП придут к средним, а рынки, вероятно, сильно скорректируются. В таких условиях разумно основную часть портфеля держать в акциях, не забывая также про сырье и золото. Однако в случае появления серьезных намеков на рост процентной ставки ФРС , инвесторам, вероятно, придется оперативно менять стратегию, сокращая долю акций и сырья.

В конце добавим, что на базовом уровне овладеть навыками диверсификации портфеля может даже новичок. Если же вы хотите заняться инвестированием профессионально, то, конечно, без глубокого погружения в литературу не обойтись. Портфельная теория — это достаточно емкая наука, которая требует прекрасное понимание макроэкономики и умение работать со статистикой.

Информация в этой статье не может быть воспринята как призыв к инвестированию или покупке/продаже какого-либо актива на бирже. Все рассмотренные в статье ситуации описаны с целью ознакомления с функционалом и преимуществами платформы ATAS.