- Что такое хеджирование

- Что такое опционы

- Пример хеджирования акций

- Как работает хеджирование через опционы

- Где применяется хеджирование рисков опционами

- Преимущество опционов перед стоп-лоссом

- Выводы

Что такое хеджирование

Хеджирование защищает портфель инвестора от убытков. Однако хеджирование снижает доходность для инвесторов. Следовательно, хеджирование – это не стратегия для зарабатывания денег, а стратегия для защиты от потери денег. Чтобы хеджирование сработало, две инвестиции должны иметь отрицательную корреляцию, чтобы когда одна инвестиция падает в цене, другая инвестиция приносила бы прибыль.Что такое опционы

Опционы – это производные финансовые инструменты (деривативы), основанные на цене базового актива. Стоимость операций с опционами определяется премией (ниже на примере будет понятней, как работает премия). Опционы могут быть 2 видов:- PUT – дают право на продажу базового актива по определенной цене в определенное время.

- CALL – дают право на покупку базового актива по определенной цене в определенное время.

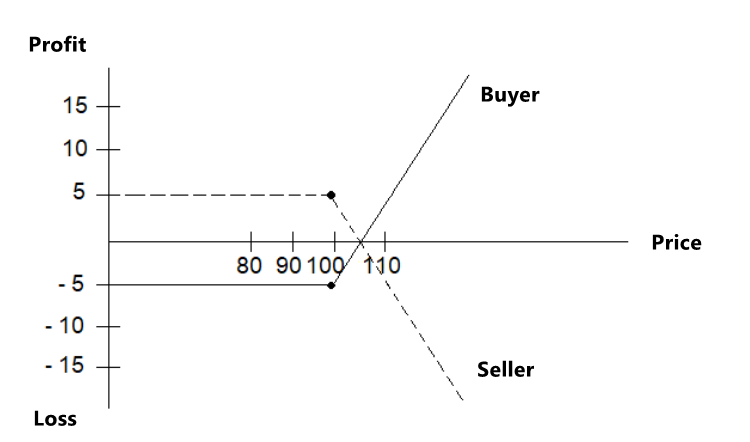

- получает неограниченную прибыль, если цена растет выше 105 долларов;

- имеет точку безубыточности на уровне 105 долларов;

- получает убыток, если акция торгуется ниже 105 долларов. Но этот убыток ограничен 5 долларами (величина премии).

- получает неограниченный убыток, если цена растет выше 105 долларов;

- имеет точку безубыточности на уровне 105 долларов;

- получает фиксированную прибыль в 5 долларов, если акция торгуется ниже 105 долларов.

Хеджирование опционами. Пример №2 для PUT-опциона

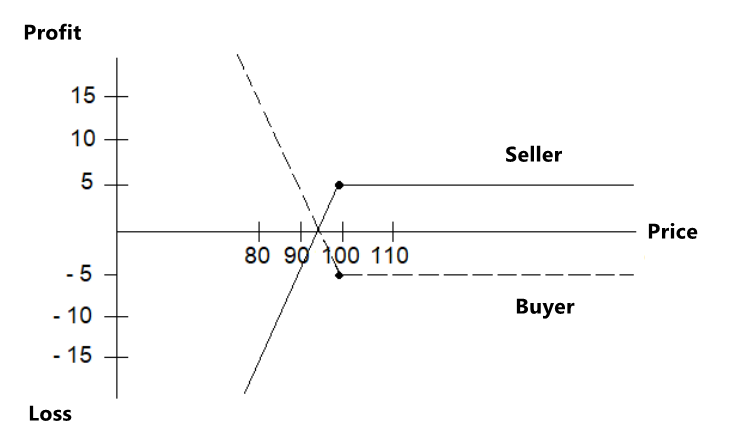

Опять в качестве базового актива будем использовать акцию, которая стоит сейчас 100 долларов. Премия = 5 долларов. Логика – та же самая, что в случае с CALL-опционами, только зеркально-перевернутая.

- получает прибыль, если цена падает ниже 95 долларов, единственный лимит = 0 долларов за акцию;

- имеет точку безубыточности на уровне 95 долларов;

- получает убыток, если акция торгуется выше 95 долларов. Но этот убыток ограничен 5 долларами (величина премии).

- получает убыток, если цена падает ниже 95 долларов. Чем больше падение – тем сильнее убыток;

- имеет точку безубыточности на уровне 95 долларов;

- получает прибыль в 5 долларов, если акция торгуется выше 105 долларов.

Как работает хеджирование через опционы

Чтобы было понятно как работает хеджирование с использованием опционов, давайте представим покупку опциона как покупку страховки. В современном мире мы можем купить страховку практически на все – здоровье, дом, машину. На финансовом рынке то же самое. Действуя в стиле страховой компании, продавец опциона – будь-то CALL или PUT – соглашается принять на себя риск за событие, которое по его мнению, имеет низкую вероятность произойти. За это он получает фиксированное вознаграждение в виде премии. А покупатель опциона приобретает возможность более спокойно спать по ночам. Аналогия с бизнесом страхования помогает разобраться с мотивами, которыми руководствуются покупатели и продавцы опционных контрактов.Где применяется хеджирование рисков опционами

Так как финансовые рынки неразрывно связаны с рисками, то хеджирование (страховка от рисков) используется очень широко. По типу базового актива это может быть:- хеджирование акций опционами;

- хеджирование фьючерсов опционами;

- товарный опцион;

- на процентную ставку;

- на индекс фондового рынка;

- опционы на наличные товары.

- европейский — расчет происходит только в срок, указанный в контракте;

- американский — расчет может произойти в любой момент до окончания срока действия опциона;

- квазиамериканский — стороны исполняют обязательства через определенные промежутки времени (контракт может описывать один или более отрезков).

Преимущество опционов перед стоп-лоссом

Почему вместо опциона не использовать простой стоп-лосс? Опцион имеет несколько преимуществ:- Устойчивость. Если стоп-лосс может быть сбит в период роста волатильности, что приведет к закрытию позиции с убытком, конструкция с опционом может устоять и даже принести прибыль.

- Установленные сроки взаиморасчетов. В ряде случаев это может быть преимуществом.

- Отсутствие проскальзывания, которое часто происходит при срабатывании стопов.

- В ряде случаев – более низкие издержки проведения операций.

Выводы

Хеджирование рисков опционами применяется, чтобы ограничить возможные убытки от владения базовым активом. С этой целью инвестор покупает опцион, словно страховку от случая, если цена пойдет по нежелательному сценарию. Большинство людей сказали бы, что не покупать страхование жилья глупо. Дело в том, что в худшем случае ужасно представить, что ваш дом рухнет или сгорит на ваших глазах без какой-либо страховки. Это не тот риск, который вы хотели бы иметь. А стоит ли хеджировать свой портфель на финансовых рынках? Аарон Браун, главный риск-менеджер AQR, рекомендует: «Принимайте на себя риски, которые вы готовы иметь. Избегайте рисков, которых вы не можете допустить». Если вы не можете эмоционально или финансово справиться с худшим сценарием, нужно изучить способы снизить этот риск или застраховать его. Как вариант – с помощью опционов.Информация в этой статье не может быть воспринята как призыв к инвестированию или покупке/продаже какого-либо актива на бирже. Все рассмотренные в статье ситуации описаны с целью ознакомления с функционалом и преимуществами платформы ATAS.