Стратегия “робингудов” переигрывает гуру рынка и другое

После непродолжительной коррекции на мировые рынки вернулся оптимизм. Все больше инвесторов верят в светлое будущее. Позитивный настрой поддержал Дональд Трамп, который очертил содержание еще одной программы стимулов размером в $1 трлн. Тем временем, возникла парадоксальная ситуация — трейдеры-новички с простой стратегией вчистую обыгрывают матерых звезд Wall Street. Растущая уверенность инвесторов также возродила интерес к IPO, а бумаги Zoom вывела на очередные хаи. Нобелевский лауреат Роберт Шиллер изложил основные версии происходящего. Некоторые из них удивляют.

Ну а начнем, традиционно, с рассмотрения самых важных событий следующей недели.

Содержание статьи:

- Календарь экономических событий

- Статистика и обещания Трампа поддержали рынок

- Как “робингуды” побеждают волков с Wall Street

- Рынок IPO оживает. Что известно о рекордсмене года?

- Новый хай акций Zoom

- Роберт Шиллер назвал основные теории роста акций

Календарь экономических событий

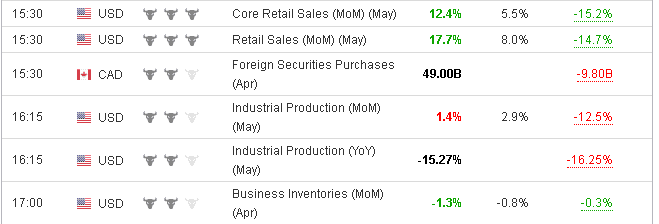

Предстоящая неделя небогата на важную экономическую статистику. Основное внимание инвесторов будет сосредоточено на комментариях политиков и пересмотре прогнозов по прибыли компаний на 3-4 квартал 2020.

Наиболее интересная статистика выйдет во вторник. Публикуется индекс экономической активности PMI, который является наиболее релевантным опережающим индикатором. Особое внимание инвесторов будет приковано к данным в сфере услуг, которая является основой экономики развитых стран.

В четверг инвесторы будут смотреть на динамику изменения количества заявок на пособие по безработице в США. Это сейчас главный маркер рынка труда и восстановления экономики страны. Возможна высокая волатильность фьючерсов на американские индексы акций.

| Дата | Событие | Влияние |

| Понедельник, 22 июня МСК 17:00 | США. Продажа готовых домов в мае | S&P 500. USD. Ожидается 4.38 млн, прошлое значение 4.33 млн. |

| Вторник, 23 июня МСК 10:30 | Германия. Индекс PMI в промышленности за июнь. | EUR. Ожидается 39.2, предыдущее значение 36.6 |

| МСК 10:30 | Еврозона. Композитный индекс PMI за июнь. | EUR. Ожидается 25, предыдущее значение 31.9 |

| МСК 11:30 | Великобритания. Индекс PMI в сфере услуг за июнь | GBP. FTSE 100. Прошлое значение 29 |

| МСК 16:45 | США. Индекс PMI в сфере услуг за июнь | S&P 500. USD. Ожидается 30, предыдущее значение 37.5 |

| Среда, 24 июня МСК 11:00 | Германия. Индекс делового климата Ifo за июнь | EUR. Ожидается — 78.3, предыдущее значение — 79.5 |

| Четверг, 25 июня МСК 15:30 | США. Заявки на пособие по безработице за прошедшую неделю. | S&P 500. USD. |

| Пятница, 26 июня МСК 17:00 | США. Индекс уверенности потребителей от Мичиганского университета за июнь | S&P 500. USD. Ожидается 78.9, предыдущая оценка 78.9. |

Статистика и обещания Трампа поддержали рынок.

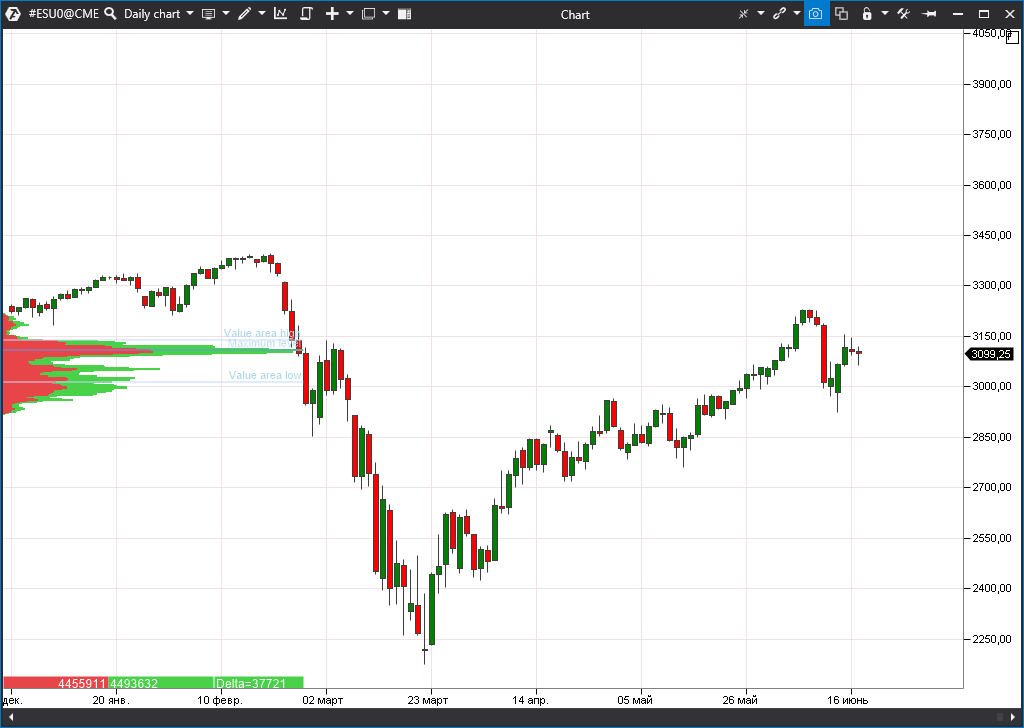

Коррекция, которая достигла своего пика 11 июня, постепенно сходит на нет. Индексы восстановили значительную часть потерь, а инвесторы ждут новых сигналов, которые помогут определиться с дальнейшим направлением движения.

Новости остаются достаточно противоречивыми. С одной стороны поддержку быкам оказывают власти, которые щедры на все новые программы помощи экономики. Так, стали известны некоторые детали большого плана от президента США Дональда Трампа. Белый дом хочет выделить около $1 трлн. на развитие инфраструктуры. Откуда брать деньги для строительства дорог и мостов пока является камнем преткновения между республиканцами и демократами. Впрочем, обе партии накануне выборов заинтересованы в том, чтобы выглядеть добрыми в глаза избирателей.

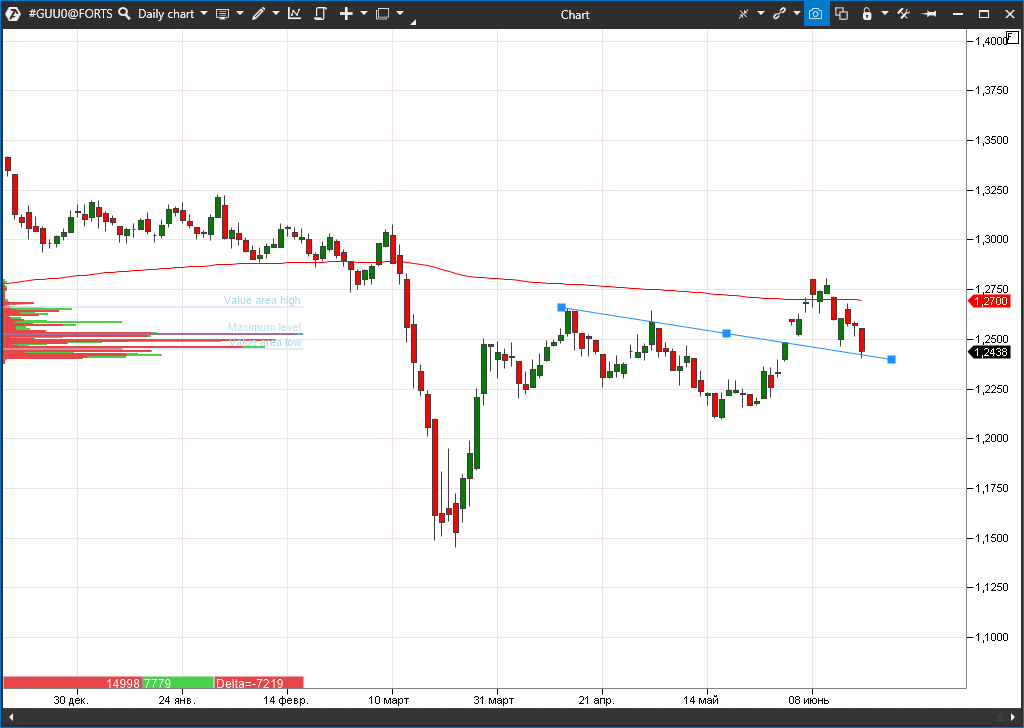

Банк Англии 18 июня расширил свою программу выкупа активов (фактически эмиссии) на 100 млрд фунтов стерлингов (около $125 млрд). До конца года объем программы достигнет 745 млрд. С учетом размеров британской экономики, эмиссия колоссальная. Однако полностью вписывается в современные методы борьбы с кризисом от ФРС, ЕЦБ и Банка Японии — заливать кризис деньгами.

Фунт в паре с долларом отреагировал проседанием на 1.06%, что явно порадовало британских экспортеров, ведь дешевая валюта для них — сплошное благо. Впрочем, с учетом синхронности монетарной политики ведущих стран, дальнейшее снижение вовсе не очевидно.

Также на стороне быков играет экономическая статистика из США. Стимулы ФРС и Белого дома поддержали не только фондовые индексы, но и уверенность американцев в скором восстановлении экономики. Мы уже писали, что рост безработицы в мае оказался гораздо ниже прогнозов. Во вторник стало известно, что розничные продажи за месяц выросли на 17.7%, что значительно лучше ожиданий аналитиков.

Впрочем, не обошлось из без ложки дегтя. По сравнению с прошлым годом, падение продаж на 6% все еще сохраняется. Не в лучшей форме находится промышленный сектор. На сленге экономистов такой вялый рост называется “прыжок дохлой кошки”.

Риск для рынков составляют завышенные ожидания участников. Сейчас быки закладываются на то, что после обвала прибылей корпораций во втором квартале нас ждет очень быстрое восстановление. Пересмотр прогнозов в худшую сторону может легко убить все их воодушевление.

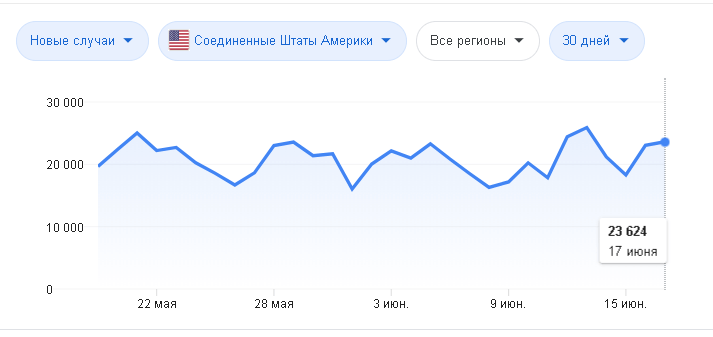

Коронавирус тоже пока никуда не делся. Ослабление карантинных мер приводит к новым виткам заболеваемости. Эксперты полагают, что на клинические испытания и производство вакцины потребуется еще около года. Все это время целые отрасли экономики, такие как туризм и пассажирский транспорт, будут находиться на грани выживания. Впрочем, о возврате к тотальному локдауну речь уже не идет. Экономическая катастрофа оказывается не менее страшной, чем катастрофа в охране здоровья.

Как “робингуды” побеждают волков с Wall Street

Самый сильный рост в истории фондового рынка США, который начался в конце марта 2020 года, породил интересное явление. Настоящими королями рынка стали “робингуды”. Если брать как критерий успеха доходность лишь за этот небольшой период времени, они в пух и прах разбивают авторитетные хеджфонды под управлением признанных гуру финансовых рынков.

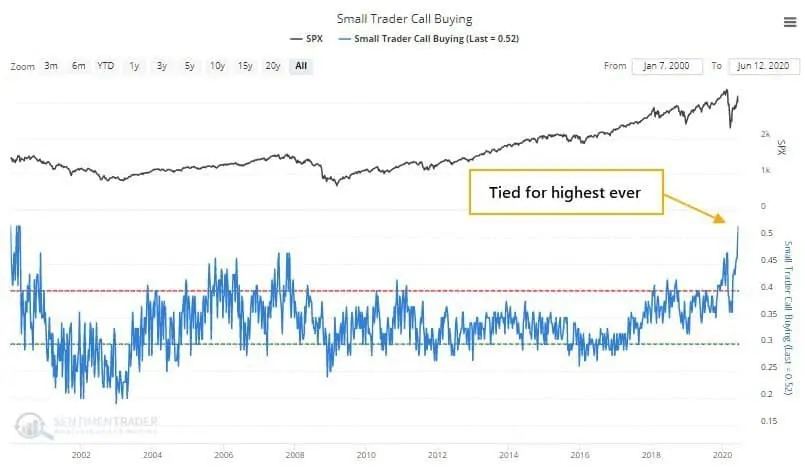

“Робингудами” на финансовом сленге называют мелких трейдеров-новичков, которые торгуют в основном через онлайн-брокера Robinhood. Согласно статистике, тактика большинства из них очень проста — покупка на все деньги колл-опционов. Ставка новичков на рост стала самой крупной со времен краха пузыря доткомов. Также “робингуды” не боятся открывать лонги в наиболее рискованных компаниях, которые находятся на стадии банкротства или погрязли в колоссальных долгах.

Незатейливая стратегия в опционах помогла многим трейдерам зарабатывать сотни процентов. В то время как как фонд Bridgewater Capital под управлением легендарного Рэя Далио потерял 15%, а Renaissance Technologies выдающегося математика и алготрейдера Джеймса Саймонса и того больше — 21%. Renaissance многие годы являлся лидером рынка США по доходности (в среднем 66% годовых до уплаты налогов с 1988 по 2018 г.г). Сам Саймонс носит негласный титул лучшего финансового управляющего всех времен и народов.

Может быть “робингуды” нашли легендарный “золотой грааль” фондового рынка и используют оптимальную стратегию обогащения? Может быть эпоха сложных алгоритмов прошла?

Действительно, тактика направленной игры на рост в нынешней рыночной ситуации оказалась весьма успешной. Более того, она может работать еще не один месяц, а рекордсмен роста среди индексов — Nasdaq — вполне может улучшить свой перформанс.

Однако настоящий успех трейдера измеряется не возможностью заработать сотни процентов годовых за пару недель. Временами рынок щедр и позволяет это сделать без труда даже профанам. Мастерство проявляется в способности сохранять заработанное и делать деньги годами, как Renaissance Technologies.

В этом контексте есть хорошие шансы, что профессионалы продолжат процветать и через 5 лет. В то время как лишь единицы “робингудов” к тому времени смогут сохранить депозит от полного слива. Для лучшего понимания, как может быть изменчив успех и насколько стабильность дохода важнее кратковременных результатов, рекомендуем прочесть книгу опционного трейдера Нассима Талеба “Одураченную случайностью”. Также не лишним будет вспомнить историю крахов фондового рынка в 21 веке, которой на нашем сайте посвящена отдельная статья.

Рынок IPO оживает. Что известно о рекордсмене года?

Приток ликвидности ФРС и восстановление уверенности инвесторов сделал возможным оживление рынка IPO. 16 июня стало известно о самом крупном первичном размещении акций в 2020 году. Успеха добилась биофармацевтическая компания Royalty Pharma Plc, которая привлекла в общей сложности $2.2 млрд. Размещение 77.7 млн акций. прошло по средней цене в $28 за штуку. По стоимости размещения капитализация компании достигла $16.7 млрд.

О Royalty Pharma известно, что она была основана в 1996. Основное направление деятельности — финансирование инноваций в биофармацевтической промышленности. Доход компании построен на роялти от инвестиций в другие проекты. Также компания покупает роялти у первоначальных правообладателей перспективных лекарств.

Аналитики Renaissance Capital назвали компанию “высокоприбыльной и генерирующей мощный денежный поток”. Ожидается, что дивидендная доходность акций составит около 2.3% годовых, что лучше доходности американских гособлигаций (менее 1% годовых).

Торги акциями Royalty Pharma (под тикером RPRX) стартовали на бирже Nasdaq во вторник,16 июня, гораздо выше цены размещения — по $42. Уже в ходе сессии 18 июня цена акции удвоилась — пик составил $56.5, а закрытие торгов прошло по $50.9.

Трейдерам стоит помнить, что в первые дни после старта торгов график редко показывает истинный баланс спроса и предложения. Часть инвесторов, которые не смогли поучаствовать в IPO, спешат купить. Тогда как ряд владельцев акций избавляются от них пока цены “горячие”. Лишь через пару месяцев можно будет более уверенно сказать, во сколько рынок в действительности оценивает компанию и какие у нее мультипликаторы.

Отметим, что предыдущий рекорд IPO 2020 года принадлежал Warner Music Group Corp, которая еще до начала кризиса привлекла $1.9 млрд.

Новый хай акций Zoom

Настоящей звездой рынка акций в 2020 году является разработчик сервиса групповых видеочатов Zoom. Напомним, что IPO компания провела немногим более года назад. Тогда ее капитализация составила $16 млрд., что уже считалось большим достижением.

Однако эпидемия коронавируса позволила акционерам Zoom (ZM) сорвать большой куш. Как обычно бывают, даже если весь мир страдает, находится счастливчик, который снимает все сливки. Спрос на услуги Zoom спровоцировал взлет стоимости акций. С начала года они подорожали с $68 до $236 (по состоянию на 18 мая 2020 года). В последние несколько недель наблюдается новая волна покупок, что вылилось в скачок цены. Капитализация компании уже доросла до фантастических $65 млрд.

Отметим, что финансовые показатели Zoom растут во много раз медленнее цены акций. Покупатели заложили в нее весь возможный позитив. На таком конкурентном рынке, где среди основных соперников техгиганты Google и Microsoft, стратегия “покупай и не думай” может привести к очень неприятным последствиям.

Нобелевский лауреат назвал основные теории роста акций

В то время как “робингуды” покупают, а гуру рынка терпят убытки, люди пытаются дать объяснение рекордному ралли в акциях. Некоторые версии выглядят весьма экзотически. Нобелевский лауреат, классик поведенческой экономики Роберт Шиллер обобщил 6 теорий роста, которые популярны среди инвесторов сейчас.

Напомним, что Шиллер является автором классического исследования рыночных пузырей “Иррациональный оптимизм” (англ. Irrational exuberance), в котором он провел мастерскую “трепанацию” бумов на рынке недвижимости и акций во второй половине 90-х г.г. двадцатого века.

Итак, чем же принято объяснять разрыв между положением дел в экономике и ценой акций во время кризиса 2020 года. Всего Шиллер собрал шесть вариантов:

- Теория «супер-скучающих американцев». Якобы, в связи с коронавирусом американцам попросту нечего делать. Ведь все увеселительные заведения, включая казино и бары, закрыты. Новички массово открывают трейдерские счета и скупают акции, которые благодаря этому растут. Главный аргумент сторонников, что с начала пандемии в США было открыто 800 000 новых аккаунтов.

- Корпоративная америка имеет иммунитет от кризиса. Якобы пострадали от кризиса в основном мелкие бизнесы, вроде баров и ресторанов. Таким компаниям как Apple и Microsoft любой кризис нипочем, считают сторонники.

- Теория всемогущей ФРС. На рынке верят, что пока ФРС печатает деньги, акции будут расти. Сам Шиллер считает, что роль центробанка сильно преувеличена.

- FOMO (Fear of missing out). Психологический эффект FOMO (на русский можно перевести, как страх упущенной выгоды) приводит к тому, что все больше инвесторов пытаются запрыгнуть в уезжающий поезд.

- Теория Tina (отсутствие альтернативы). В связи с тем, что доходности государственных облигаций рухнули до почти нулевых значений, у инвесторов осталось слишком мало вариантов для сохранения капиталов. Рынок акций выглядит едва не единственной достойной опцией, уверены сторонники.

- Теория эффективного рынка многие десятилетия пользуется популярностью среди экономистов. Ее основной постулат, что цена актива учитывает все. Якобы рынок действует как суперэффективный механизм, где инвесторы принимают оптимальные решения. Сам Шиллер уверен, что это не так. И всю жизнь доказывает, что гипотеза эффективного рынка — это опасный миф, который легко опровергается фактами.

Уточним, что Шиллер не пытается объяснить рынок, а изложил лишь версии происходящего, которые используют деловые СМИ и аналитики. Некоторые из гипотез вполне логичны, хотя и не претендуют на предсказательную силу. На деле никто не знает будущего рынка, даже нобелевские лауреаты по экономике. Слишком много неизвестных в этом уравнении. Инвесторам остается только действовать согласно своему плану, корректируя стратегию по ходу развития ситуации.

Ну а закончить хочется словами легендарного Уоррена Баффета: “Только когда начнется отлив мы поймем, кто купался голышом”.

Акции восстанавливают позиции после непродолжительной коррекции. Позитивный настрой поддержал Дональд Трамп, который хочет направить дополнительный триллион долларов на поддержку экономики. Также быкам помог рекордный рост розничных продаж в мае на 17%.

В начале недели состоялось самое крупное в 2020 году IPO. Компания Royalty Pharma привлекла 2.2 миллиарда долларов, достигнув капитализации в 16 миллиардов. В первые же дни торгов стоимость компании удвоилась.

Среди лидеров роста недели вновь оказался сервис видеосвязи Zoom. Капитализация компании за время коронакризиса более чем утроилась и достигла 65 миллиардов. Скачок стоимости акций значительно опережает рост финансовых показателей.

Тем временем на рынке акций создалась парадоксальная ситуация. Трейдеры новички прозванные “робингудами” вчистую обыгрывают гуру рынка благодаря рекордным покупкам колл-опционов. Эксперты отмечают, что это может быть предвестником пузыря.