Давайте признаем честно, идеального индикатора для входа в биржевую сделку не существует. Если бы он был — не было бы сотен и тысяч других индикаторов для входа.

Для стабильной прибыльности у каждого трейдера должна быть:

- Торговая система

- Хорошо изученные инструменты

- Правила управления капиталом.

Индикаторы, с которыми комфортно работать, относятся к торговой системе. Но, к сожалению, это не волшебные таблетки, которые обогатят в кратчайшие сроки.

Индикаторы — это помощники, которые показывают трейдеру, что происходит на рынке на данном уровне цены. Для успешной работы с индикатором трейдеру нужно:

- Понимать схему работы индикатора

- Наблюдать за реакцией рынка после того, как сработал индикатор. Либо — немедленно входить в сделку (если сигнал индикатора используется в качестве триггера).

В этой статье мы объясним, как можно использовать сигналы некоторых индикаторов кластерного и технического анализа. И после этого каждый трейдер сможет найти свой индикатор для входа, который подходит ему наилучшим образом.

Ищем следы умных денег на графиках

Многие успешные трейдеры написали книги о том, как важно наблюдать за “умными деньгами”. Например, Ларри Вильямс и Том Вильямс. В ATAS умные деньги вам помогут отыскать:

- Smart Tape

- OI Analyzer

- Big Trades

- Профили

- Дельты

- Футпринт

Рассмотрим их по очереди.

Работа с модулем Smart Tape

Smart tape — это не индикатор, а модуль для анализа потока только что совершенных сделок. Smart Tape (“умная лента” — дословно с английского) показывает сделки в режиме реального времени.

Ленту можно отфильтровать по количеству лотов и настроить звуковое оповещение для крупной сделки.

Для каждого инструмента понятие “крупная сделка” будет разным. Более того, в разные дни недели и разные сезоны крупные лоты будут разными для одного и того же инструмента. Подобрать размер можно только опытным путем, наблюдая за рынком. Индикатор можно использовать самостоятельно, а можно совместить со Smart DOM или графиками.

Рассмотрим пример на часовом графике фьючерса на фондовый индекс Мосбиржи MX.

Мы используем ленту в историческом режиме, так можно увидеть какие именно сделки происходили в выделенном промежутке времени в прошлом. Крупная покупка в 644 лота выделена на ленте стрелкой. Обратите внимание, что на футпринте этого количества не видно, потому что лот может быть “размазан” по нескольким уровням цены.

Считается, что умные деньги набирают позиции лимитными ордерами. Мы поддерживаем это мнение. Смотрите, если на графике прошли слишком крупные зеленые кластеры — вероятно, это была локальная кульминация покупок. Тогда неудивительно, что цена стала снижаться через несколько часов.

Использование индикатора OI Analyzer

Рассмотрим OI analyzer для Московской биржи. Данные об ОИ (открытый интерес) в режиме реального времени предоставляет только Московская биржа, поэтому воспользоваться дельтой ОИ можно только на FORTS.

Этот индикатор показывает, что делают покупатели и продавцы:

- открывают ли они новые позиции — то есть, увеличивают количество денег на рынке

- или закрывают старые позиции — то есть, уводят деньги с рынка.

Кроме индикатора в ATAS есть возможность добавить изменение ОИ в ленту. Таким образом, в ленте, кроме крупных сделок, можно сразу же увидеть — новые это контракты или нет.

Новые деньги — это интерес к инструменту, увеличение волатильности и возможность заработать. Индикатор работает самостоятельно и отлично дополняет smart tape.

В этой статье мы не будем подробно останавливаться на работе OI Analyzer, потому что мы сделали это в отдельной статье и сняли вебинар.

Работа с индикатором Big trades

Big trades берет данные из ленты и фильтрует с помощью умного алгоритма. Новичкам можно не разбираться в деталях, а воспользоваться автофильтром. Поскольку данных в ленте проходит очень много, отрабатываются только 7 последних дней. Индикатор можно использовать самостоятельно.

Рассмотрим пример на 5-минутном графике акций китайской компании Baidu.

Мы используем индикатор Big trades с автофильтром. Это удобная опция, потому что не надо ничего настраивать, индикатор сам выделяет свечи с наибольшей активностью.

13 ноября рынок открылся с гэпом вниз. Вероятно, часть трейдеров стала закрывать длинные позиции, поэтому мы видим крупные продажи в начале дня. Индикатор показывает нам эти продажи большими красными квадратами.

В середине дня рынок консолидировался. И только в конце торговой сессии продавцы возобновили активность — мы снова видим большие красные квадраты. С учетом гэпа и общего тренда на снижение можно было открывать короткие сделки по индикатору Big trades и получать прибыль.

Как работать с индикатором Big Trades?

Cluster search — этот индикатор позволяет отыскать уровни цены, на которых происходили сделки по заданным критериям. Например, проторговался определённый объём. Индикатор можно использовать самостоятельно.

Посмотрим пример на 10-минутном графике акций Apple.

Мы добавили два индикатора cluster search. Первый ищет биды от 100 000 штук и выделяет их фиолетовыми квадратами. Чем больше квадрат, тем большее количество акций было проторговано. Второй индикатор ищет аски от 100 000 штук и выделяет их светло-зелеными квадратами.

15 ноября торги открылись с гэпом вверх. Мы выделили черной горизонтальной линией тот уровень цены, на который пришелся максимальный объем покупок. Цена тестировала гэп и закрепилась выше него. В точках 2 и 3 мы видим, что крупные покупки продолжаются. Несмотря на продажи в точке 3, цена не только не падает, но и продолжает расти вместе с ростом объема. Cluster search показывает, что покупатели сильны в течение всего дня.

Ищем агрессию, «серых кардиналов» и развороты?

Если вы используете ATAS, то логично работать со всеми преимуществами платформы, а особенно — с кластерным анализом. Торговать развороты интересно, потому что уровень прибыли в несколько раз выше уровня риска. При соотношении R:R>1:3, трейдер может ошибаться больше, чем в 50% сделок и все равно получать общий плюс.

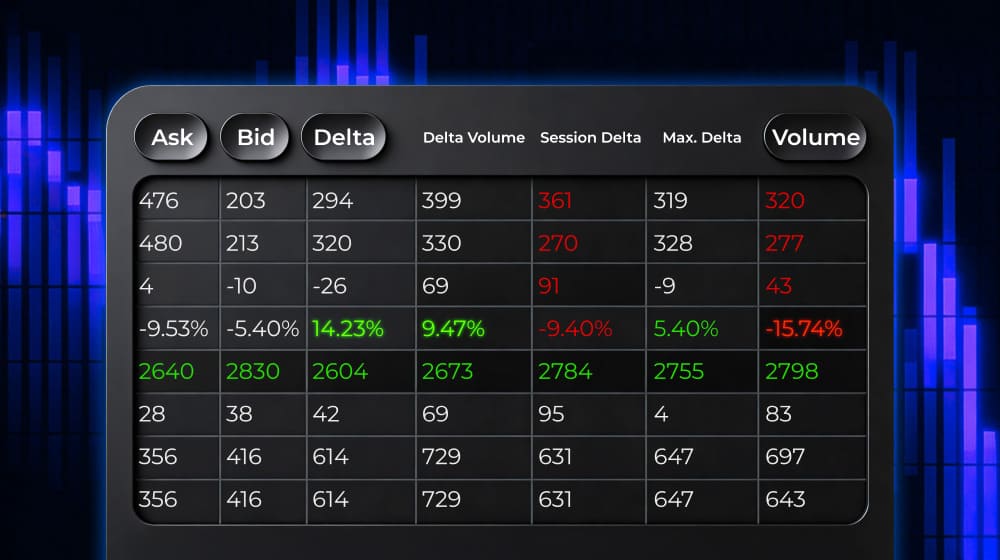

Как использовать дельту?

Дельта — этот индикатор показывает агрессивные рыночные ордера. Если он зеленый — значит рыночных покупок было больше, чем рыночных продаж. Если дельта красная — то рыночных продаж было больше, чем рыночных покупок.

Важно помнить, что с другой стороны рыночного ордера обязательно должен быть лимитный ордер. И часто лимитные ордера играют роль “серых кардиналов”. C их помощью “умные деньги” набирают позиции, поглощают рыночные ордера и останавливают движение цены. После остановки агрессивного направленного движения часто происходят развороты. Это могут быть как трендовые, так и локальные развороты.

Как работает футпринт?

Футпринт — это не индикатор. Образно говоря, это — “скелет” каждого бара. Через футпринт трейдеры видят, что происходило на каждом уровне цены в баре. Поэтому использование футпринта может давать гораздо больше ценной информации, чем применение многих индикаторов.

Посмотрим, как работает футпринт вместе с дельтой на 50-тиковом графике фьючерса E-mini Euro.

В точке 1 мы видим поглощение — огромный объем рыночных ордеров на продажу, который не может сдвинуть цену ниже. Лимитные ордера на покупку поглотили агрессивные рыночные ордера на продажу и остановили снижение цены.

Мы добавили на график индикатор Big Trades, он тоже сигналит о продажах в точке 1.

Разворот, который сопровождается поглощением, — это идеальная ситуация, потому что если цена не может двигаться ниже — она, вероятнее всего, будет расти.

Поглощение хорошо видно на футпринте или в Smart DOM. В точке 2 “запал” покупателей уменьшается, и цена откатывается. Но, обратите внимание, что продавцов в этот раз меньше, чем в точке 1. Такие торговые ситуации называют тестом (тестированием). Мы показали красными и зелеными стрелками дивергенцию дельты и цены.

Торгуем справедливую стоимость

Согласно теории Питера Стейдлмайера, цена двигается от одного баланса к другому. Между балансами возникает направленное трендовое движение. Зоны баланса напоминают колокол по своей форме. Профиль объема помогает искать зоны баланса и торговать прорывы или возвраты.

Рассмотрим пример на 3000-тиковом графике фьючерса на валютную пару доллар США — российский рубль.

мы добавили на график инструмент рисования “профиль рынка” в виде TPO и индикаторы: дельта и волны Вайса. Зона стоимости выделена оранжевым цветом и черными горизонтальными линиями.

До точки 1 цена прорвала зону справедливой стоимости, но напора продавцов надолго не хватило. На минимуме дня мы видим дивергенцию дельты и дивергенцию волн Вайса, которые предупреждают нас, что цена, скорее всего, развернется и последует обратно в зону справедливой стоимости. Для того, чтобы цена ушла от зоны баланса нужен большой объем и значительные усилия. Если этого нет — цена, скорей всего, вернется к зоне баланса.

На следующий день цена открывается в пределах зоны стоимости предыдущего дня, и тестирует нижнюю границу — точка 2. В течение торговой сессии цена несколько раз пытается преодолеть максимум предыдущего дня, но безуспешно. В точке 3 мы видим ложный прорыв.

Работать с профилем рынка можно на разных периодах времени.

Торгуем определённые сетапы

В предыдущем примере мы использовали индикатор Волны Вайса. Вайс был последователем Ричарда Вайкоффа. Том Вильямс, который тоже был последователем Ричарда Вайкоффа, дал трейдерам такой подход, как VSA (Volume Spread Analysis). В VSA трейдеры могут торговать определенные сетапы, мы написали об этом целый цикл статей (вот ссылка на первую статью).

Рассмотрим пример на 3000-тиковом графике фьючерса на индекс РТС.

Мы добавили на график индикаторы дельта, Волны Вайса и Initial Balance. Индикатор IB хорошо работает на регулярных рынках, которые имеют точное начало торговой сессии. На глобальных рынках эффективнее настраивать начало торговой сессии в зависимости от активности трейдеров. Об этом индикаторе мы писали в статье о профиле рынка.

В точке 1 мы видим признаки слабости рынка. Число покупателей на максимуме дня уменьшается, закрытие бара находится не на самом верху. Следующие два бара — внутренние, они подтверждают слабость, потому что по дельте мы видим продажи. Так как борьба происходит на уровне верхней границы начального баланса — можем сделать предварительный вывод, что прорыв не удался. После закрепления цены ниже этого уровня можно открывать короткую позицию.

В точке 2 картина противоположная. Мы видим слабость продавцов. После широкого бара с закрытием в самом низу, продавцам не удается протолкнуть цену еще ниже, и она разворачивается. Если у трейдера были открытые короткие позиции, то дивергенция дельты подтверждает, что их пора закрывать.

В точке 3 покупатели берут паузу, но минимум цены в точке 4 выше предыдущего минимума, а значит — новых продавцов нет. Можно открывать длинную позицию.

Для того, чтобы торговать определенные сетапы, нужно:

- определить четкие правила открытия сделок

- потренироваться, чтобы уметь их находить

- проверить эффективность сетапов на демо-счете

Выводы

У каждого трейдера есть свой набор “любимых” индикаторов для открытия сделок. Индикаторы — одинаковые, а вот обстоятельства, в которых они применяются — разные. Нет одинаковых рынков и трейдеров.

Ищите собственный стиль торговли и те индикаторы, которые наиболее эффективно указывают вам на вход. Читайте наш блог, заглядывайте на канал Youtube (уже 5 тысяч подписчиков), мы стараемся помочь вам стать стабильно успешным трейдером.