Handel in einer Range: Life Hacks

Flat an der Börse ist weit verbreitet und zeichnet sich durch eine geringe Marktvolatilität aus. Es wird angenommen, dass der Preis mehr als die Hälfte seiner Zeit im Flat liegt, weil sich die Phasen des Trends schneller als der Zustand des Flats entwickeln.

In diesem Artikel werden wir darüber sprechen:

- was ist Flat,

- wie man es handelt,

- warum es gebildet wird.

Lassen Sie uns Beispiele des Flat Tradings mit progressiven Indikatoren der ATAS Handels- und Analyseplattform zeigen.

Was ist Flat

Flat oder Range im Börsenhandel ist ein Zustand des Marktes, in dem der Kurs nicht steigt, aber auch nicht fällt. Es gibt keine klare Definition des Flats und kann es auch nicht geben. Informationen können von Quelle zu Quelle variieren. Wenn sensiblere Indikatoren und Systeme zeigen, dass der Markt im Trend liegt, können andere konservativere Analysetools signalisieren, dass das Flat noch nicht vorbei ist.

Aus Sicht der Wellenanalyse ist Flat eine flache Korrektur. Manchmal werden Konsolidierung und Korrektur mit Flat gleichgesetzt, aber technisch gibt es Unterschiede. Typischerweise erfolgt eine Konsolidierung nach einer Trendbewegung. Das heißt, während der Konsolidierung „ruhen“, „korrigieren“ die Preise aus der überkauften oder überverkauften Zone. Einige Trader schließen alte Positionen, andere eröffnen neue Positionen. Die Konsolidierung kann sich zu einem Flat Zustand entwickeln.

An der Börse kann es über Tage, Wochen, Monate und sogar Jahre zu Seitwärtsbewegungen kommen. Wenn eine Aktie den gesamten letzten Monat in der Nähe eines bestimmten Kurses gehandelt hat, bedeutet dies, dass sie sich im Flat oder seitwärts befindet.

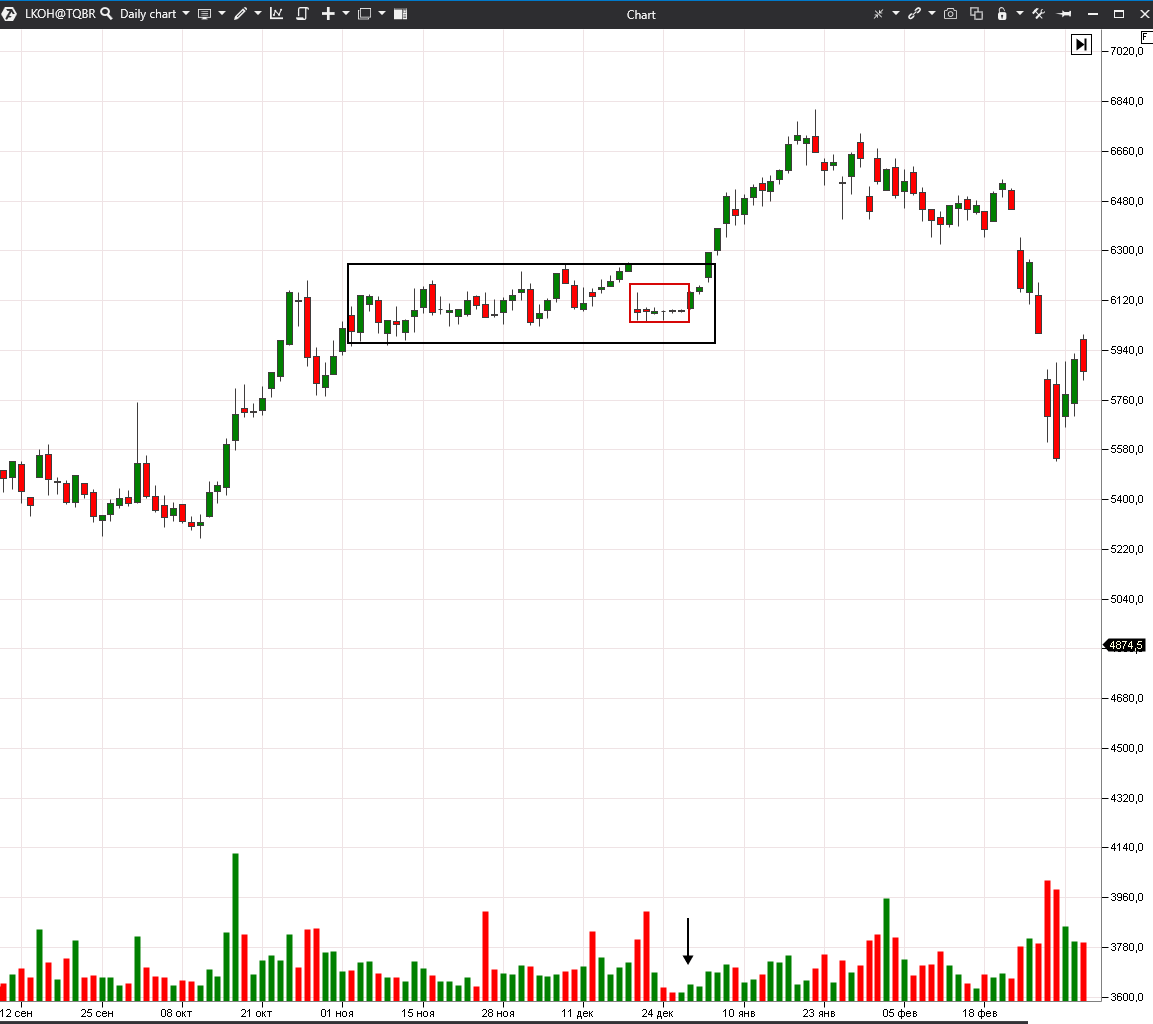

Betrachten wir ein Beispiel auf dem Tages Chart der Aktien von PJSC Lukoil.

Wir haben zwei Konsolidierungsperioden mit schwarzen und roten Rechtecken markiert. Die Handelsvolumina im roten Rechteck sind für den gesamten Zeitraum auf dem Chart minimal, dies kann jedoch nicht nur an der Konsolidierung, sondern auch am Ende des Kalenderjahres und an Feiertagen liegen.

Eine andere Definition von „seitwärts“ aus dem Active Trader-Magazin. Flat ist der Zeitraum, in dem der Preis zwischen den nächsten Extremen liegt.

So bestimmt man das Flat

Flat ist eine Zeit einer gewissen Ruhe auf dem Markt. Man kann seine Zeit visuell oder mithilfe technischer oder volumetrischer Analysetools bestimmen.

Indikatoren und Oszillatoren der technischen Analyse – zum Beispiel VWAP, MA, BB, Stochastic, RSI – helfen dabei, die Seitwärtsbewegung des Marktes zu bestimmen.

VWAP und Moving average in Flat ähneln einer flachen horizontalen Linie. Der Wert der Stochastic oder RSI-Oszillatoren liegt in der Mitte, weit entfernt von den Extremen.

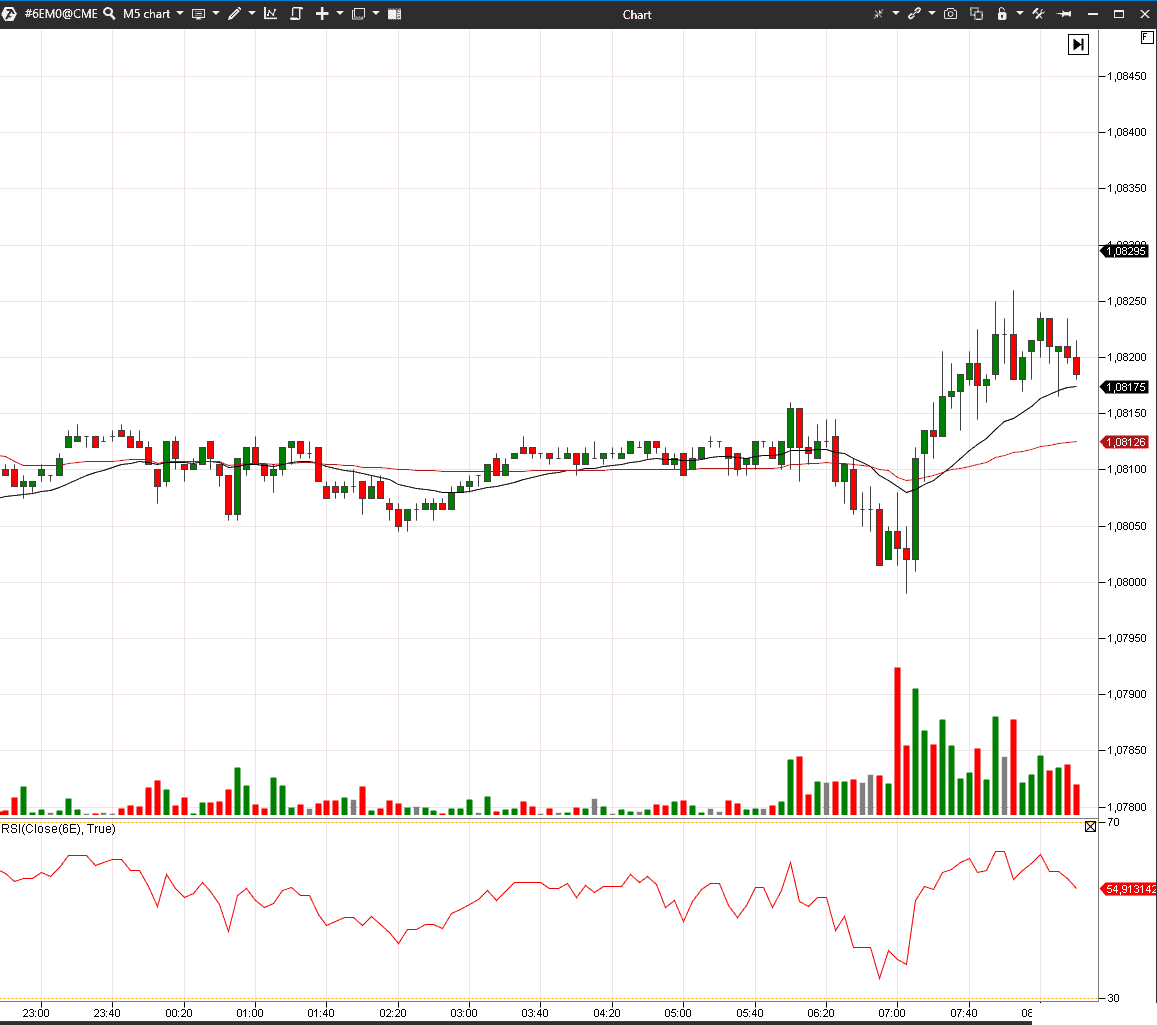

Betrachten wir ein Beispiel auf einem 5-Minuten Euro 6E-Futures Chart. Wir haben dem Chart die Indikatoren VWAP, SMA (22) und RSI (22) hinzugefügt. Um die Linien glatter zu machen, haben wir eine ausreichend lange Mittelungsperiode gewählt – 22.

Das Fehlen einer Richtungsbewegung wird am deutlichsten durch den VWAP-Indikator angezeigt – die burgunderrote Linie auf dem Chart. Wenn der Indikator einer horizontalen Linie ähnelt und die Preise direkt in ihrer Nähe gehandelt werden, ist es unvernünftig, Trades zu eröffnen.

RSI – Die rote Linie am unteren Rand des Charts zeigt kleine Aktivitätssplashes, aber die Werte sind sehr weit von den Extremen entfernt.

SMA ist eine schwarze Linie im Chart und ihre Form ist auch nahe einer horizontalen Linie und die Preise können sich nicht konstant über oder unter dem Indikator konsolidieren.

Flat und Marktprofil

Auch Flat kann anhand des Marktprofils bestimmt werden. Steidlmeier, der Autor des Konzepts “market profile”, glaubte, dass sich der Markt in zwei Hauptzuständen befindet – trendig und ausbalanciert. Jeder Trend beginnt, nachdem die Preise einige Zeit in der Balance Zone waren. Aus dieser Sicht kann der Grund für das Flat erklärt werden – dies ist ein Zustand, in dem die Nachfrage (Käufer) mit der Menge des Angebots (Verkäufer) in Balance ist, die aktuelle Notierung liegt nahe am fairen Eigenwert des Vermögenswerts, und dann beruhigt sich der Markt in Balance.

Es ist jedoch falsch, jede Balance mit einer Seitwärtsbewegung gleichzusetzen, aber ein glockenförmiges Profil kann ein Zeichen für ein Flat sein.

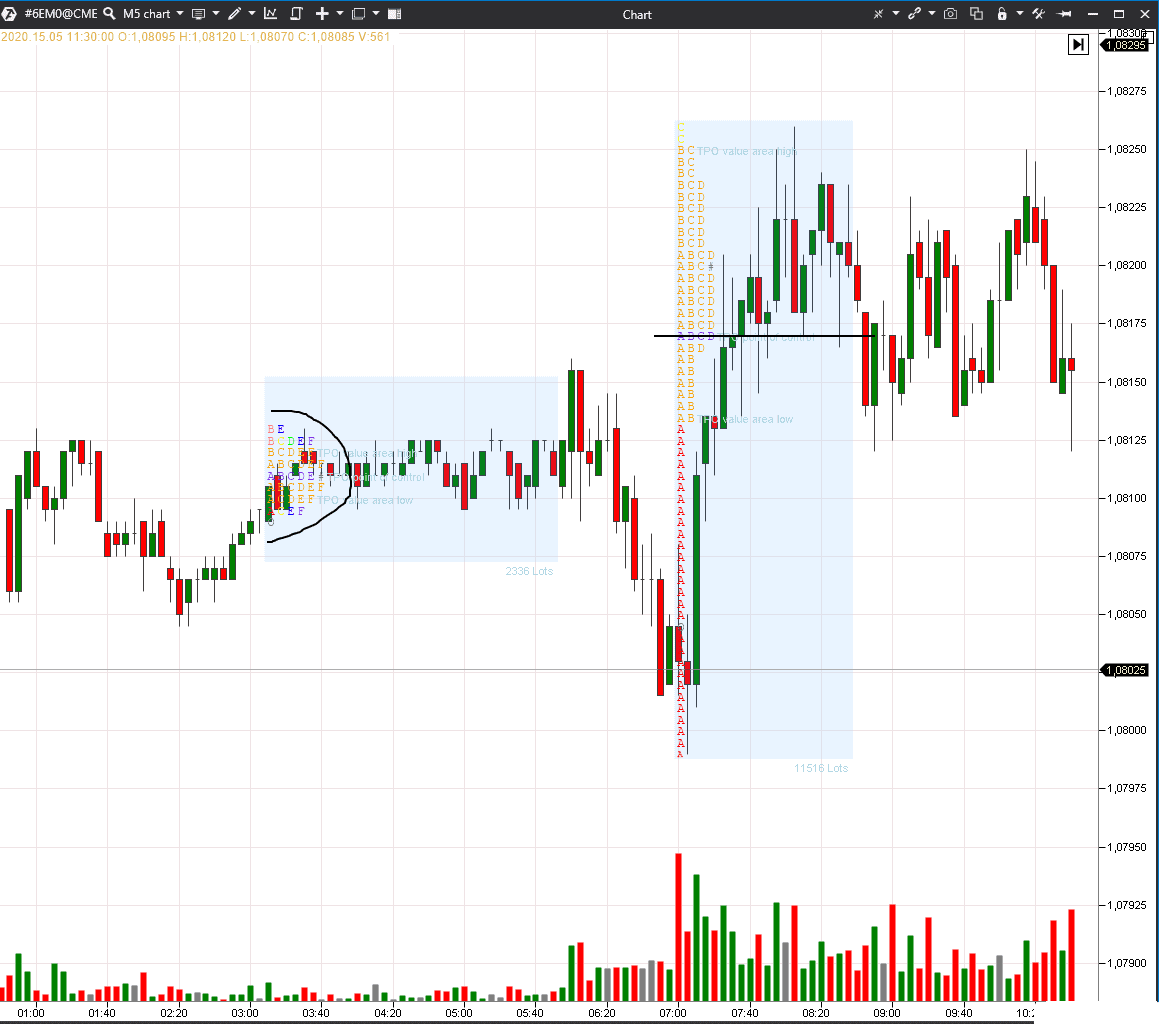

Beispiel. Fügen wir dem 5-Minuten Euro 6E Futures Chart zwei TPO Indikatoren und ein Profil hinzu.

Der Übersichtlichkeit halber konfigurieren wir die Anzeige in der TPO Ansicht. Das erste Profil ist glockenförmig und mit einem schwarzen Bogen hervorgehoben, das zweite Profil ist länglich und asymmetrisch. Das maximale Volumen des zweiten POC Profils haben wir mit einer schwarzen Linie hervorgehoben, um zu betonen, dass im oberen Teil mehr Volumen gehandelt wurde.

In Konsolidierungszonen erscheint ein ausbalanciertes, komprimiertes und symmetrisches Profil. Ein längliches und zerrissenes Profil erscheint in einer Trendbewegung.

So handelt man Flat

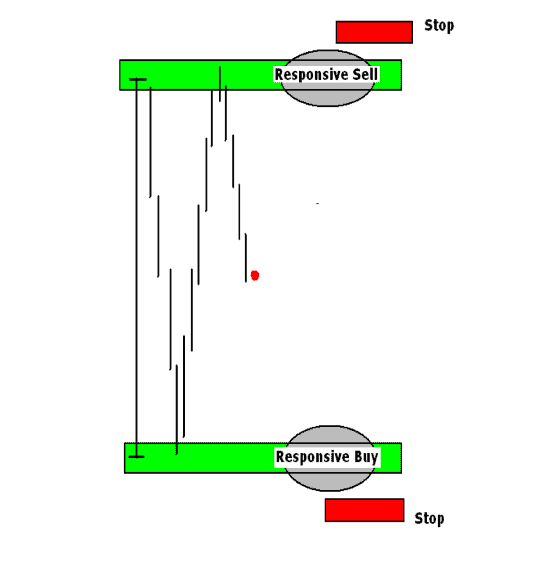

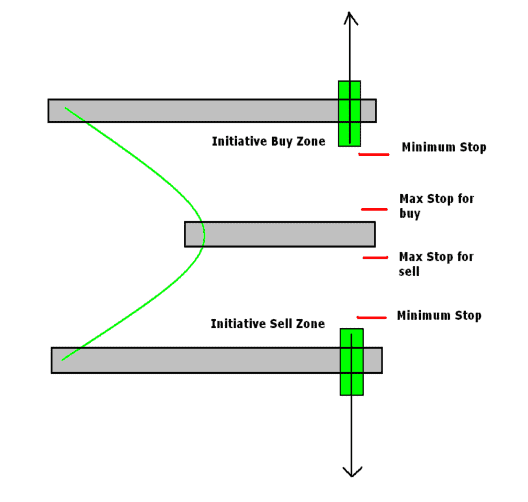

In Flat im Aktienhandel können Sie initiative oder responsive Geschäfte eröffnen. Bei reaktionsschnellen Trades verkaufen Händler vom Hoch der Spanne und kaufen vom Tief der Spanne. Ein Zwischengewinnziel kann in der Mitte der Spanne liegen.

Das folgende Bild ist ein schematisches Diagramm von responsiven Trades aus dem Buch von Tom Alexander.

Bei responsiven Trades können Gewinn und Verlust im Voraus berechnet werden. In der Range können Sie solche Trades mehrmals eröffnen. Aus psychologischer Sicht ist es einfacher, responsive Trades zu handeln – Händler kaufen zum Tiefststand, verkaufen zum Höchststand.

Bei initiativen Trades handeln Trader Breakouts. Die folgende Abbildung zeigt ein Diagramm initiativer Deals.

Initiativtransaktionen bringen in der Regel große Gewinne, aber ihre Größe kann nur annähernd in signifikantem Maße vorhergesagt werden. Das Breakout tritt einmal auf, wenn sich der Preis nach einem echten Breakout in eine Richtung bewegt. Es ist psychologisch schwierig, Breakouts zu traden, weil Trader hoch kaufen und niedrig verkaufen müssen. Je länger die Seitwärtsbewegung dauert, desto höher ist die Wahrscheinlichkeit ihres Breakouts.

Beispiele des Flattradings an der Börse

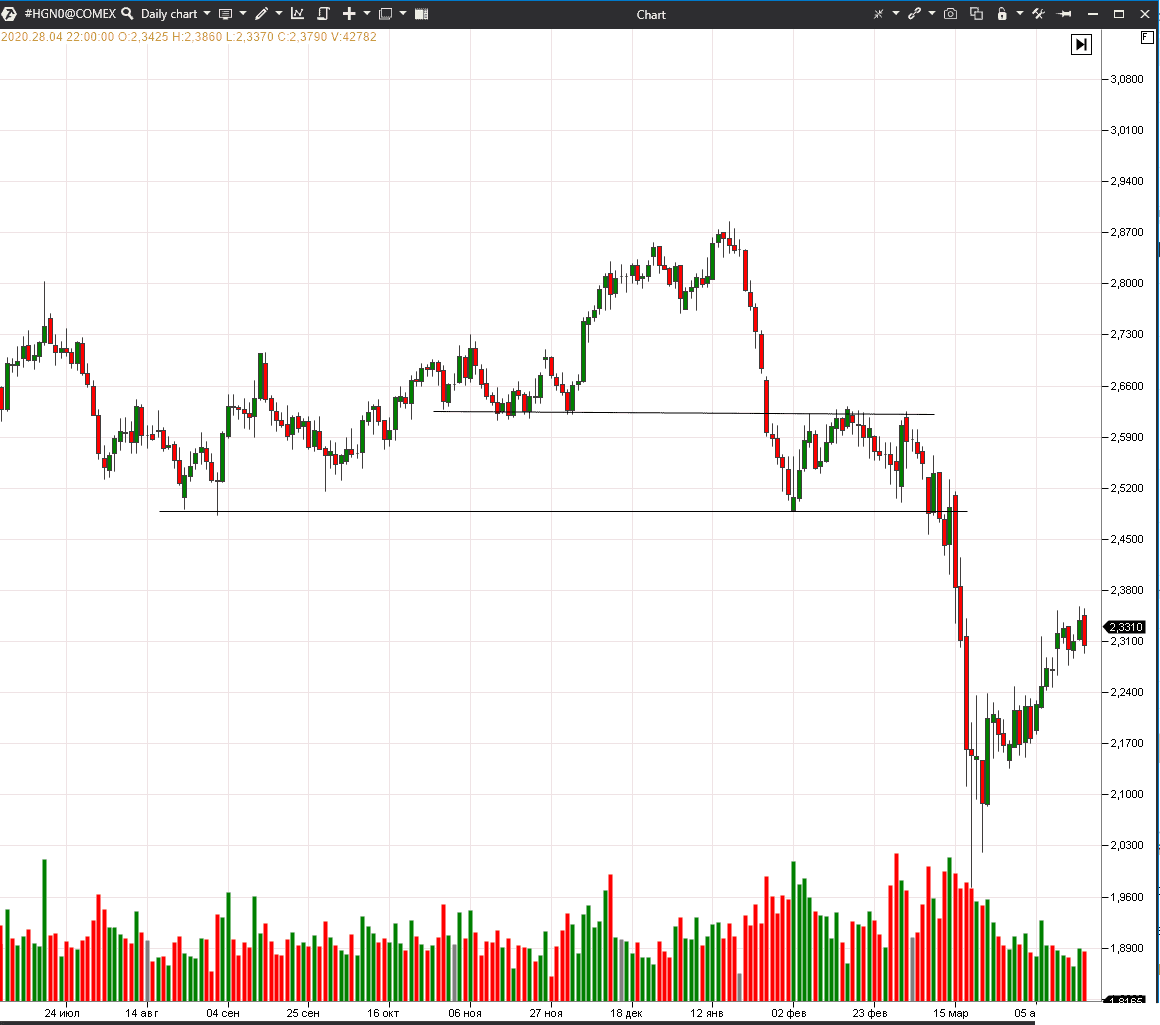

Wir werden uns Beispiele für Flat Trading auf dem täglichen HG Kupfer Futures Chart ansehen.

Es ist schwierig, die Grenzen der Spanne während des Handels zu bestimmen. Es ist möglich vorherzusagen, wo sich der Preis verlangsamen wird, indem man auf die vorherigen Unterstützungs- und Widerstandsniveaus achtet. Daher werden wir zuerst den großen Zeitraum auf dem Tages Chart analysieren und dann mit der Detaillierung fortfahren.

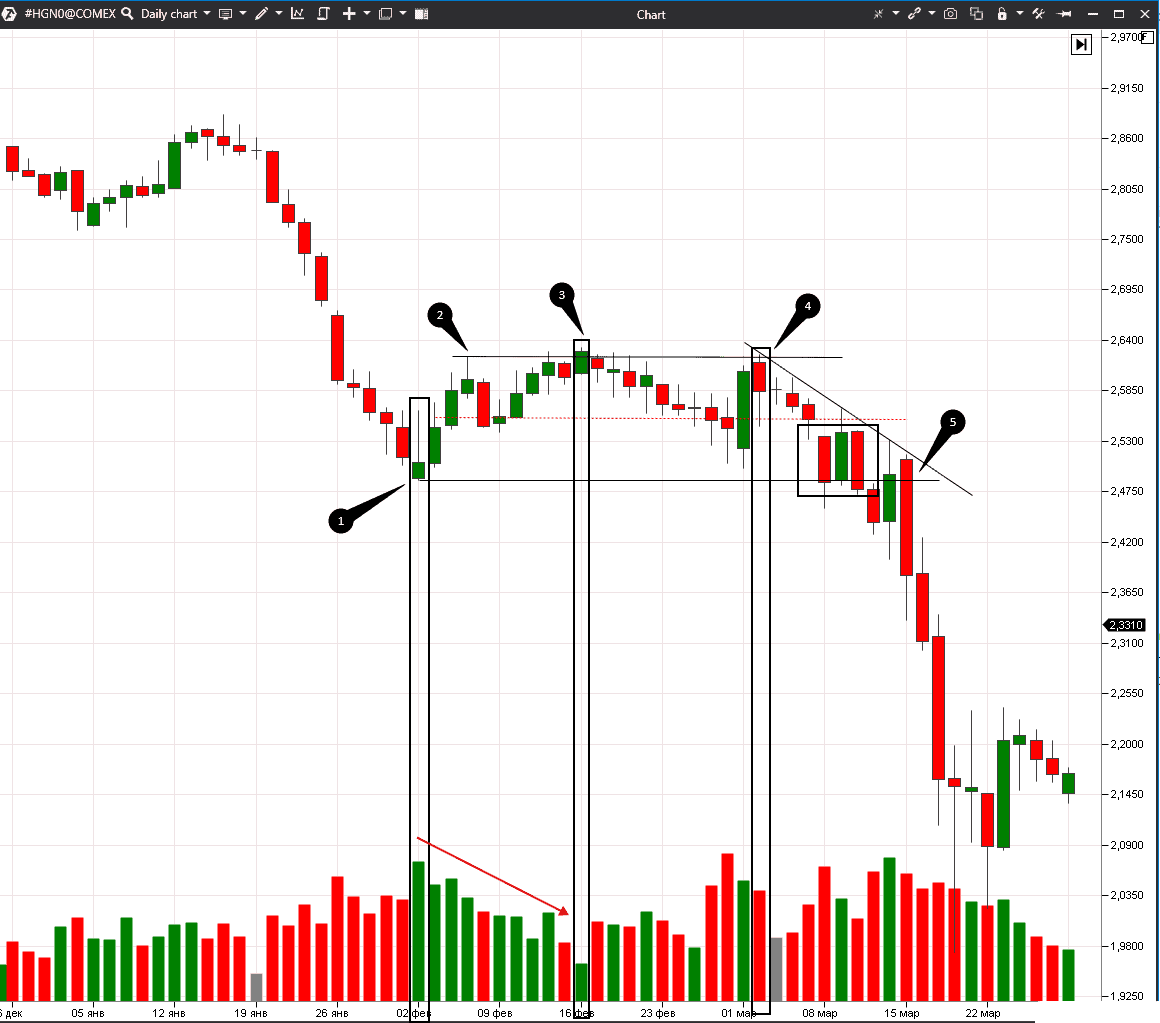

Betrachten wir nun die Preiskonsolidierung von Anfang Februar bis Mitte März 2020 auf einem vergrößerten Tages Chart.

Bei Punkt 1 tauchte die erste grüne Kerze auf – dieses Niveau wurde von vielen Händlern gesehen, da der Preis hier bereits im August-September 2019 gefallen war. Das große Volumen in dieser Kerze deutet darauf hin, dass es nicht nur Verkäufe, sondern auch Käufe gab – Händler könnten Gewinne fixiert haben.

An Punkt 2 hat sich ein lokales Maximum gebildet. Dieses Niveau ist auch auf dem Chart gut sichtbar – hier war das Unterstützungsniveau im November-Dezember 2019. Im Februar-März wurde es zu einem Widerstandsniveau. Der Preis konnte es 4 mal nicht durchbrechen und die Handelsvolumina sanken.

Die Mitte der Spanne haben wir mit der rot gepunkteten Linie markiert, im Flat-Trading kann dieses Niveau als Zwischengewinnziel angesehen werden.

Bei Punkt 3 ist die Kerze grün, aber das Volumen ist das kleinste im Bereich – es gibt keine Käufer. Wenn es keine Käufer gibt, sinken die Preise eher.

Bei Punkt 4 stürmt der Kurs erneut das Hoch der Spanne, aber das Volumen ist hier geringer als in den drei vorherigen Bars, und die Kerze schließt tiefer.

Ein Breakout tritt an Punkt 5 auf, nachdem sich die Kurse mehrere Tage lang auf dem Tief angesammelt haben, das mit einem schwarzen Rechteck markiert ist.

Wie oben erwähnt, kann man während einer Seitwärtsbewegung Trades für einen Range Breakout eröffnen oder innerhalb einer Range handeln. In unserem Beispiel könnten Trader nach der Bildung des Hochs und Tiefs der Range an den Punkten 1 und 2 von der oberen Grenze zur Mitte handeln. Angesichts der globalen Marktsituation war der Kauf sehr riskant, da weltweit Industrieanlagen wegen des Coronavirus geschlossen wurden.

Den größten Gewinn im Flat Trading hätte aber ein Breakout Trade gebracht – allerdings hätte dieser Trade 1,5 Monate warten müssen.

Zusammenfassung

Der Markt befindet sich häufiger in einer Seitwärtsbewegung als in einem Trend, ignorieren Sie also den Flat Handel nicht. Es bringt weniger Gewinn, aber in der Regel sind solche Trades einfacher auszuführen. Die Indikatoren der Handels- und Analyseplattform ATAS helfen Ihnen, an der Börse sowohl in Flat als auch in einem Trendzustand zu handeln. Testen Sie die Leistungsfähigkeit von ATAS, indem Sie die kostenlose Version herunterladen.

Die Informationen in diesem Artikel sind nicht als Aufforderung zur Investition oder zum Kauf/Verkauf von Vermögenswerten an der Börse zu verstehen. Alle Situationen, die in diesem Artikel besprochen werden, dienen ausschließlich dem Zweck, sich mit der Funktionalität und den Vorteilen von ATAS vertraut zu machen.