La tâche de détecter un acteur majeur dans le graphique d’un outil financier a une signification profonde, car un acteur professionnel majeur possède une force suffisante pour influencer un changement de prix. C’est pourquoi le trading en harmonie avec ses actions augmente les chances de succès pour un trader de détail privé.

Les problèmes sont :

- un acteur majeur ne s’intéresse guère à ce que d’autres traders connaissent ses intentions ;

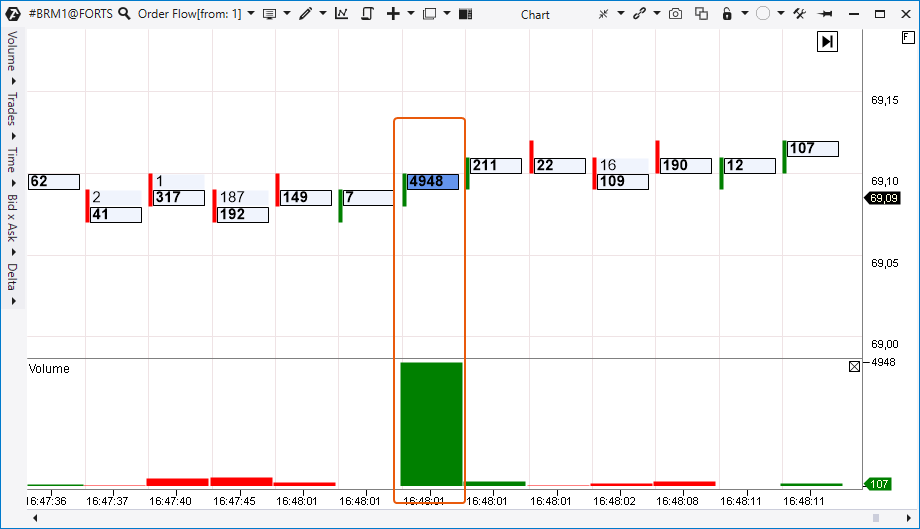

- il est beaucoup plus difficile d’interpréter correctement un splash de gros volume (ou une série de splash) que de le remarquer.

Dans cet article pratiquement précieux, nous allons vous montrer comment gagner en efficacité dans la recherche d’un acteur majeur et identifier ses véritables intentions. Nous utiliserons l’analyse de cluster pour cela et d’autres outils utiles de la plate-forme de négociation et d’analyse ATAS.

A lire dans l’article :

- une histoire de 90 ans ;

- exemples de détection d’un acteur majeur dans le graphique BTC/USD ;

- exemple de détection d’un acteur majeur du marché pétrolier ;

- exemple sur le marché à terme de l’indice boursier NQ;

- prime.

Les interprétations de l’interaction prix-volume, présentées dans cet article, fonctionnent sur tous les marchés liquides et sur toutes les échelles de temps. Il a été prouvé sur les données historiques.

Une histoire de 90 ans

L’intérêt des acteurs du marché pour les actions d’un acteur majeur est connu depuis des décennies. Des contemporains ont écrit que lorsque la bande boursière montrait des informations sur une grosse transaction, les exclamations des traders les plus sensibles se faisaient entendre dans les bureaux de courtage.

- un commis régulier dans une maison de courtage, qui travaillait avec des clients réguliers;

- le gérant de sa propre société de courtage, dans laquelle il surveillait les actions des grands manipulateurs de l’époque ;

- un trader et investisseur en exercice ;

- un enseignant pour les magnats de la finance (comme J.P. Morgan).

Il convient de noter que les actions ont également été négociées dans la première moitié de samedi, c’est pourquoi les barres de volume sont petites ces jours-là.

Voici ce que Richard a écrit à propos de la barre du 11 février (marquée en couleur dans le graphique) :

Un volume exceptionnellement important le 11 février plus l’impossibilité d’une nouvelle croissance significative sur le volume élevé du 11 février, en règle générale, est l’indicateur d’une certaine distribution et d’une régression. L’indice a atteint un sommet le 11 février à seulement un point de plus que le 10 février et n’a clôturé qu’avec une faible croissance résultante – une offre importante dépasse la demande sur un volume important.

La logique est de comparer les progrès réalisés sur le fond de volume élevé. Si l’indice a atteint le plus haut d’un seul point au-dessus du plus haut de la veille et a clôturé avec une petite croissance, cela signifie qu’un vendeur majeur est devenu actif. Si le gros volume du 11 février avait représenté la force de la demande réelle, la progression de la croissance des prix entre le 11 et le 10 février aurait été aussi importante qu’entre le 9 et le 10 février.

Le 11 février a marqué l’apparition de bons ordres de vente, qui ont stoppé une croissance rapide et sont devenus le début de la phase de distribution, qui a duré plusieurs semaines.

Classiques et modernité

Voyons si l’idée «obsolète» de Wyckoff fonctionne pour un outil aussi moderne que BTC/USD. Qui aurait pu penser en 1931, alors qu’une once d’or coûtait 17 dollars, que dans 90 ans une pièce, qui n’existe pas en réalité, coûterait 45 000 dollars ? Revenons au graphique (période de 5 minutes ; les données proviennent de Bitfinex). Nous avons ajouté l’indicateur de volume vertical (histogramme violet) et l’ATR avec la période = 1 pour faciliter l’évaluation de la dynamique des prix.

- un volume accru (signe de l’activité des grands acteurs) ;

- un ralentissement de la progression du mouvement de tendance par rapport aux barres/bougies précédentes.

Détecter un acteur majeur du marché pétrolier

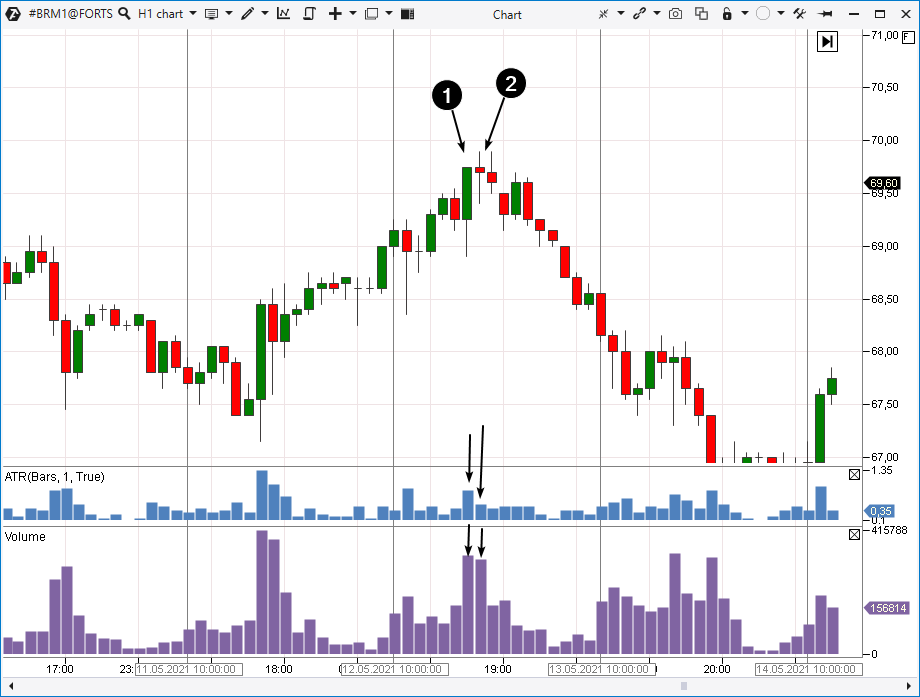

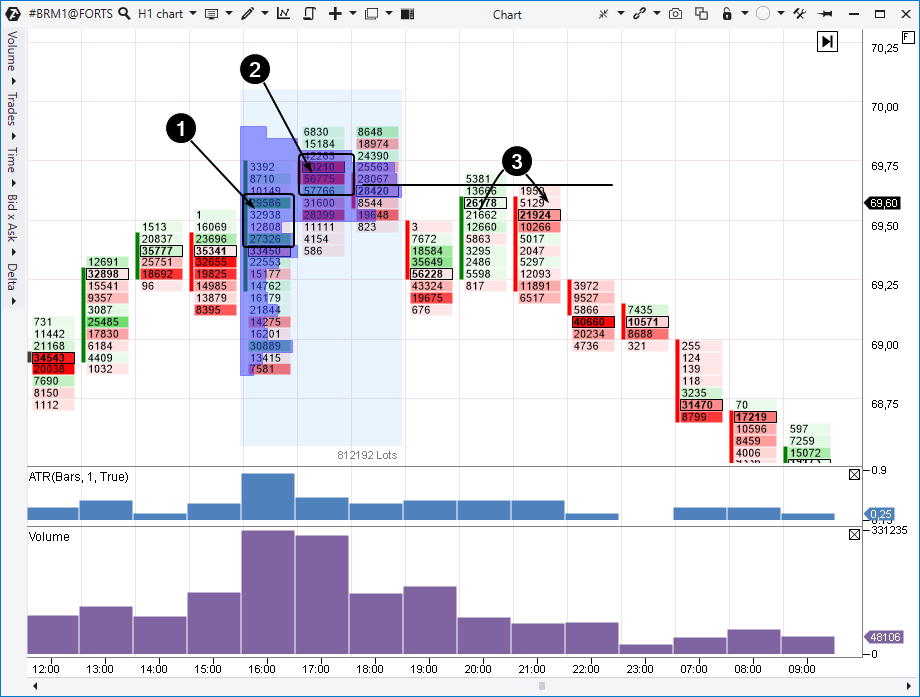

La capture d’écran ci-dessous montre le graphique des contrats à terme sur le pétrole de la Bourse de Moscou (période horaire).

Comparons les bougies 1 et 2 :

Nous pouvons voir des clusters verts brillants au point 1. Évidemment, c’est la poussée du flux d’ordres d’achat du marché, qui a cassé le plus haut des barres de 14h00-15h00. Peut-être que le principal vendeur a commencé à agir là-bas, répondant au flux avec ses ordres de vente à cours limité.

Nous voyons un groupe rouge vif au point 2 et, par conséquent, nous avons des raisons de supposer que le flux d’ordres d’achat du marché était épuisé et que le principal vendeur, répondant au flux d’ordres du marché avec ses ordres limités de vente, a changé de tactique et a commencé à vendre le long du marché.

Ce qui est intéressant, c’est que le profil a la forme de la lettre « P », qui nous dit qu’un sérieux combat d’intérêts majeurs se déroule au-dessus de 69,50. La barre baissière de 19h00 nous indique que le principal vendeur a gagné.

Nous pouvons voir un test du niveau de volume élevé «lettre P» au point 3.

Nous pouvons voir un cluster avec un volume maximum à la barre 21h00, où les vendeurs ont gagné. C’était le début d’une forte baisse des prix (et un point d’entrée raisonnable dans une position courte). Nous avons réussi à identifier le premier signe d’inversion sur les mesures 1-2 en raison de la logique, qui fonctionnait il y a 90 ans et, semble-t-il, fonctionne toujours.

La logique décrite fonctionne-t-elle toujours ?

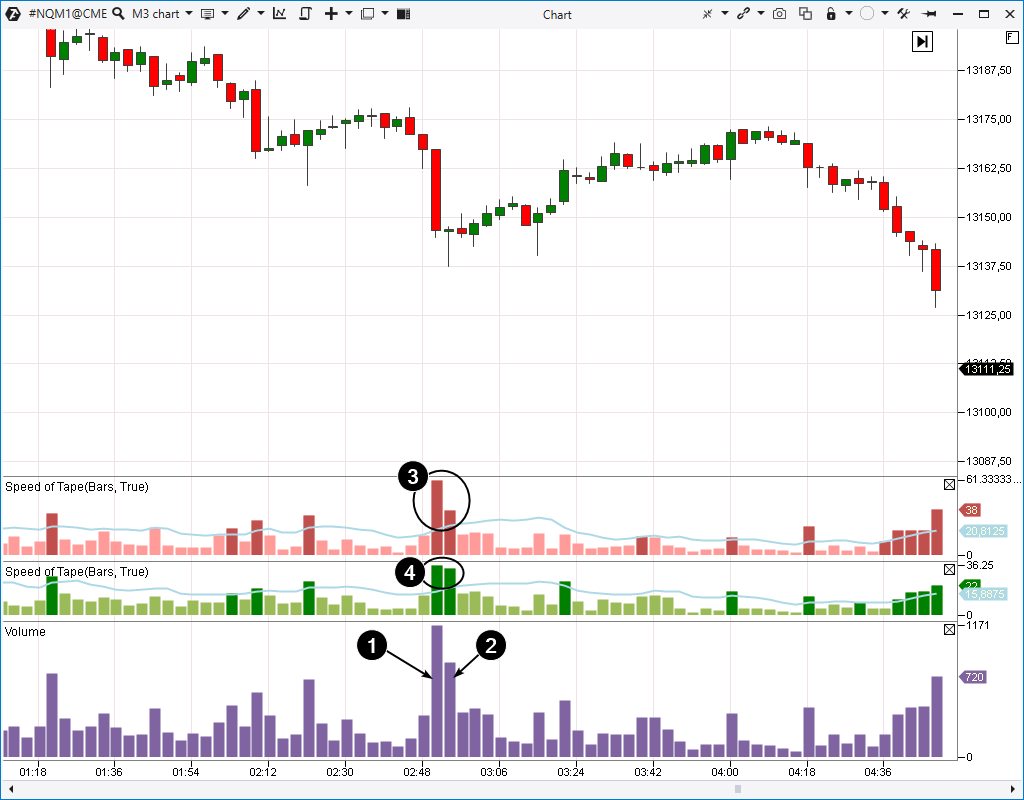

Non, ce n’est pas le cas. Nous pensons que seuls les escrocs peuvent vous garantir que le prix du marché sera définitivement à un certain niveau en N minutes/heures/jours. Les traders expérimentés se rendent compte qu’ils traitent avec des probabilités. Les principaux sont : conserver les chances en votre faveur et ne pas exposer votre capital à un risque injustifié, par exemple en négociant à contre-courant. Considérons un exemple de marché à terme sur indice boursier Nasdaq. Nous avons ajouté deux indicateurs Speed of Tape au graphique de 3 minutes. Celui du haut montre la vitesse de vente du marché, tandis que celui du bas – la vitesse d’achat du marché.

- premier – large baissier ;

- deuxième – étroit avec une longue ombre inférieure (le type de barre d’épingle).

Conclusions

Le marché est le lieu de combats entre acheteurs et vendeurs et chacun essaie d’en tirer profit. Les traders réguliers augmentent leurs chances de réaliser des bénéfices s’ils agissent conformément aux intentions d’un acteur majeur. La méthode décrite ci-dessus vous y aidera. Afin d’augmenter son efficacité :- appliquez-le près de niveaux de support/résistance significatifs ;

- tenez compte de la situation générale du marché et des tendances sur les périodes seniors ;

- utilisez le diagramme de cluster et/ou des indicateurs supplémentaires pour confirmer vos décisions.

Les informations contenues dans cet article ne peuvent pas être perçues comme un appel à investir ou à acheter / vendre un actif en bourse. Toutes les situations, discutées dans l’article, sont fournies dans le but de se familiariser avec les fonctionnalités et les avantages de la plate-forme ATAS.