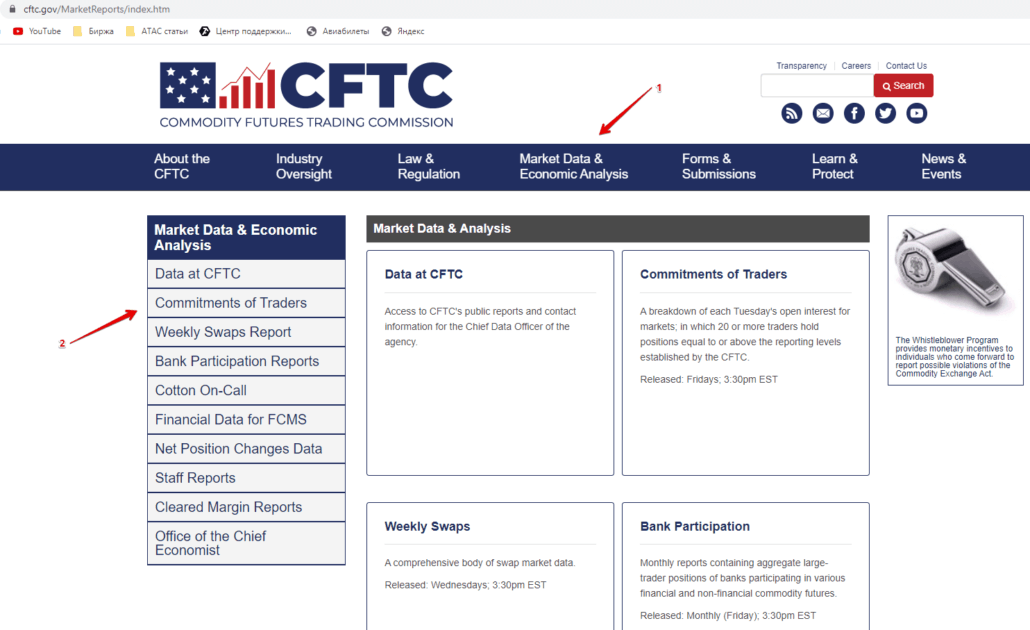

COT rapports d´aujourd‘hui. D’où les prendre ?

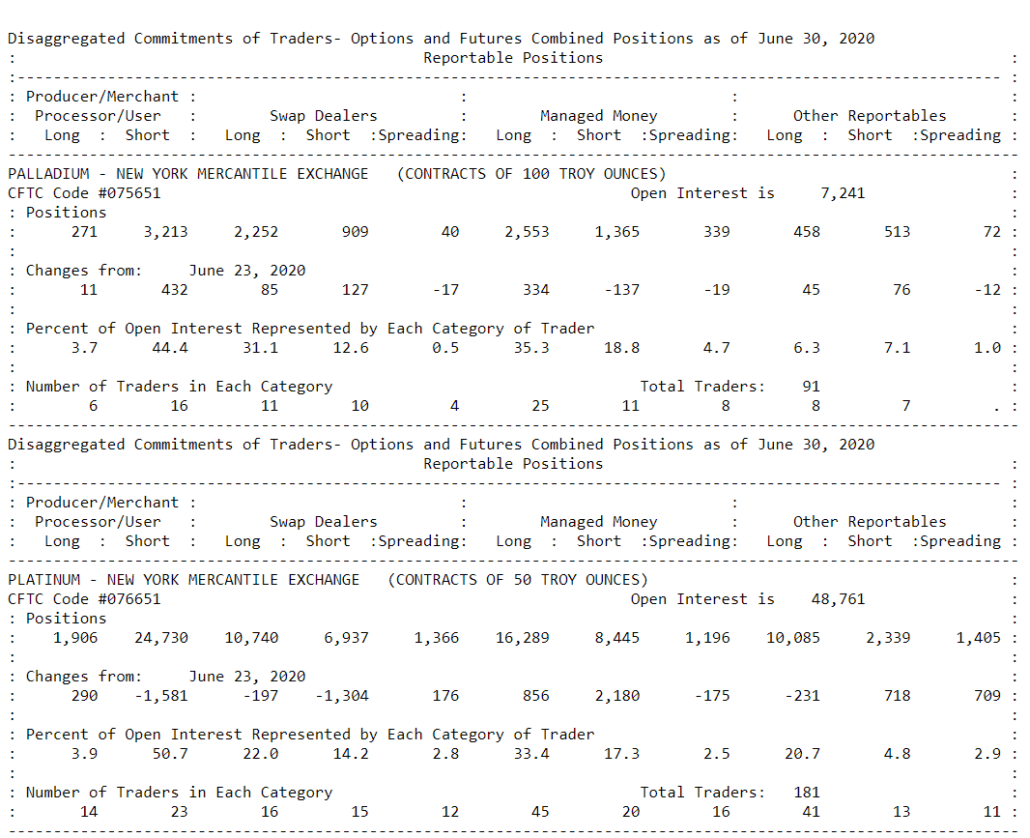

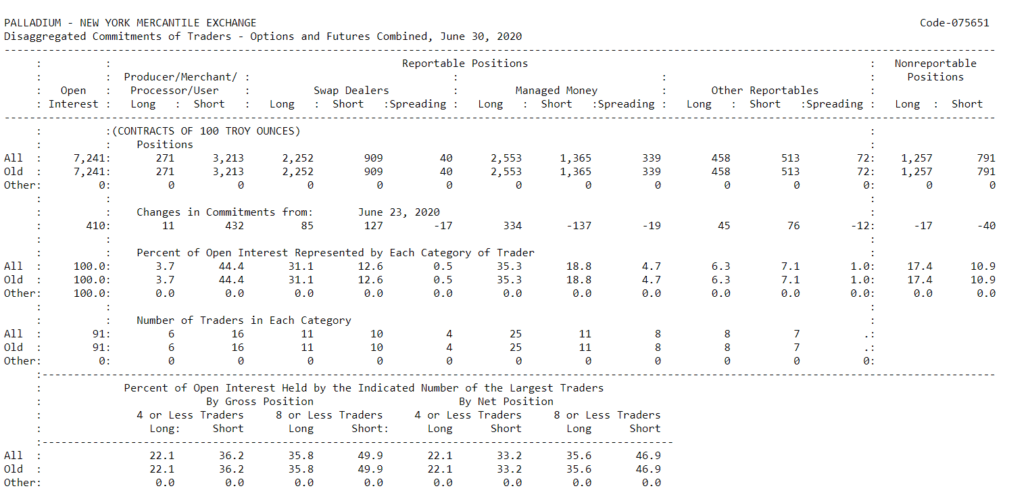

Les rapports COT dans leur variante hebdomadaire actuelle sont publiés par la Commodity Futures Trading Commission (CFTC). Le rapport contient des données sur l’intérêt ouvert de plusieurs groupes d’acteurs majeurs du marché avec une répartition en positions longues et courtes sur les contrats à terme et les options. Ces rapports augmentent la transparence du marché à terme et augmentent les chances des acteurs majeurs et mineurs. De nos jours, ces rapports sont publiés le vendredi, mais les données qu’ils contiennent datent du mardi.

- Les principaux producteurs sont les acteurs du marché qui produisent quelque chose et, en règle générale, utilisent les marchés à terme pour se couvrir. Par exemple, les producteurs de confiserie achèteront du sucre si les prix du sucre baissent, car le sucre est leur produit principal. Les produits primaires bon marché augmentent les profits lorsque des produits prêts à l’emploi sont vendus. En règle générale, les principaux hedgers travaillent à contre-courant de la tendance principale. On dirait qu’ils achètent tout le temps quand le prix baisse et vendent tout le temps quand le prix monte. Mais ce n’est pas une règle stricte et cela fonctionne différemment pour différents marchés. Notons que les grands producteurs peuvent également ouvrir des positions spéculatives, mais ils ne sont pas obligés de rendre compte de leurs motivations – la CFTC ne classe pas de telles positions.

- Les traders en swaps sont également principalement des hedgers, qui travaillent avec des swaps. Il peut s’agir de personnes physiques ou morales dont le chiffre d’affaires swap est supérieur à 8 milliards USD.

- Les monnaies gérées sont de grandes organisations financières, qui négocient pour le compte de leurs clients. En fait, ce sont des spéculateurs. Ils négocient par tendances à long terme.

- Les autres déclarables sont tous les autres traders qui ne sont pas entrés dans l’une des trois catégories précédentes. Vous devez vous rappeler que si ce groupe est dans le rapport, cela signifie qu’il travaille également avec beaucoup d’argent.

- Concessionnaires/intermédiaires. Ce sont des intermédiaires, par exemple les grandes banques, qui gagnent de l’argent sur les spreads, les commissions et l’arbitrage. Ils peuvent jouer le rôle de teneurs de marché sur les bourses. Avec certaines réserves, la Commission les renvoie au côté vendeur. Les trois autres groupes représentent le côté acheteur. Cela ne signifie pas en réalité que les concessionnaires ne font que vendre – ils jouent simplement le rôle d’intermédiaires.

- Gestionnaires d’actifs / Traders institutionnels. Il s’agit des fonds de pension, des compagnies d’assurance et des fonds communs de placement. Ils investissent de l’argent pour leurs clients.

- Fonds spéculatifs et fonds à effet de levier.

- D’autres déclarants.

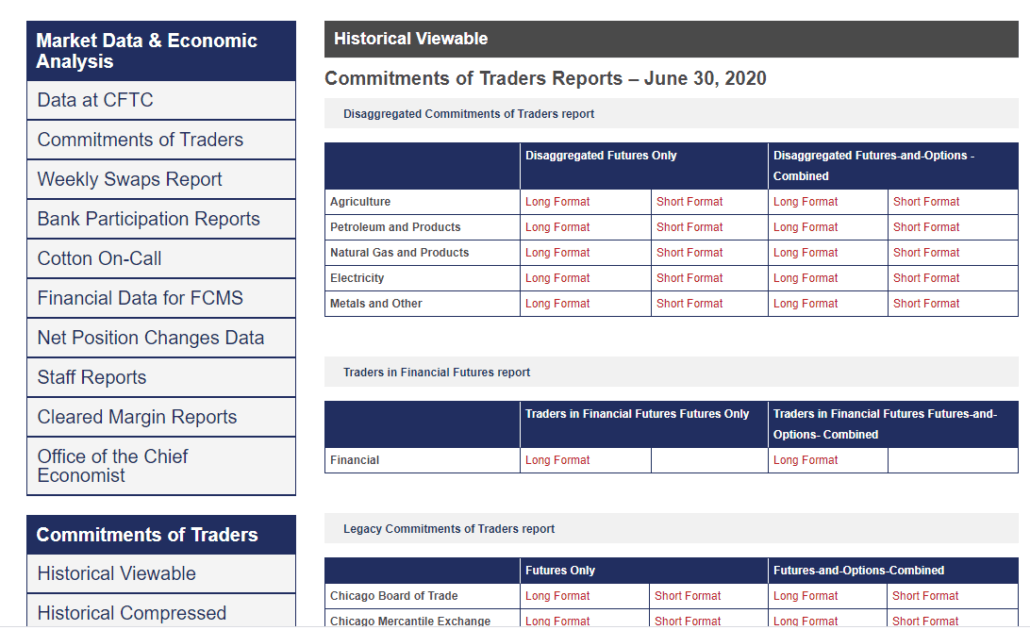

Archives COT

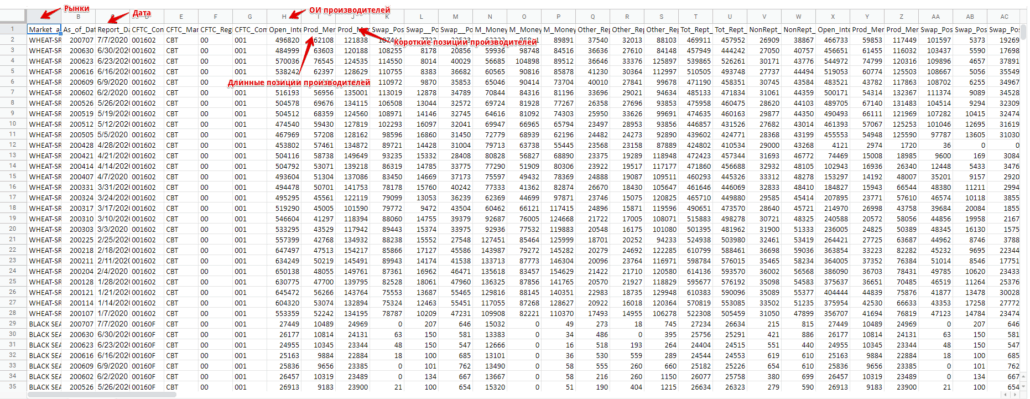

Vous pouvez également télécharger les données du site Internet de la CFTC sous forme de fichiers Excel archivés classés par années. Par exemple, le rapport complet des contrats à terme et d’options pour l’année 2020 se présente comme suit :

Pourquoi ces données sont importantes

Les rapports montrent des données sur l’intérêt ouvert des plus grands traders. L’intérêt ouvert (OI) correspond aux données sur les positions ouvertes, que les bourses américaines affichent à la fin de chaque séance de négociation. OI modifie « le flux d’argent, qui entre sur le marché ou sort du marché ». Vous pouvez voir dans le rapport ce qu’ont fait exactement les principaux acteurs – s’ils ont augmenté leurs positions longues ou courtes. Au sens très général :- des niveaux d’OI significatifs montrent les pics du marché ;

- des faibles niveaux d’OI montrent les creux du marché.

Comment analyser les rapports COT

Supposons que nous ouvrons le rapport et constatons que les principaux producteurs ont augmenté la position nette longue sur l’or. Qu’est-ce que ça veut dire? Faut-il aussi se dépêcher d’acheter de l’or ? Ou vice versa – faut-il se préparer au retournement du marché ? Et, en général, que signifie une position longue nette et d’où vient-elle ? Vous pouvez trouver des réponses à ces questions et à d’autres dans les travaux de deux des plus célèbres experts en analyse de données COT :- Larry Williams. Il a écrit le livre « Trade Stocks and Commodities with the Insiders: Secrets of the COT Report ». Il a également un webinaire sur ce sujet sur son site Web.

- Stephen Briese. Il a écrit le livre « La Bible des engagements des traders». Comment profiter de l’Insider Market Intelligence ». Le livre a été publié en 2008 et contient des explications détaillées sur la façon de travailler avec des rapports sur divers marchés. Le site Web de Briese propose des graphiques réels avec un indicateur personnalisé.

Exemple d’analyse de rapport COT

Vous pouvez obtenir les données finales sur les positions ouvertes de différents groupes de traders au format indicateur à partir de diverses sources. Par exemple, vous pouvez les trouver sur barchart.com. Prenons un exemple dans le graphique hebdomadaire des contrats à terme sur la farine de soja (ZM).

- La ligne violette sur le graphique de volume est un intérêt ouvert global.

- Le graphique supérieur est le rapport COT obsolète.

- Le graphique du milieu est le rapport COT moderne.

- La ligne rouge est l’OI du producteur et la ligne bleue est l’OI de l’argent géré.

Principes de l’analyse des intérêts ouverts

Principaux principes de l’analyse des intérêts ouverts de divers groupes de traders selon Stephen Briese :

- Les lignes rouges et bleues se déplacent, en règle générale, dans des directions opposées. Lorsque les lignes rouges et bleues se déplacent vers des côtés opposés, il y a une probabilité que la tendance change, en règle générale, en faveur du producteur. Les prix ont commencé à baisser dans notre exemple dès que les positions des producteurs ont atteint le plus bas.

- L’argent géré (ligne bleue) achète en règle générale lorsque les prix augmentent et vend lorsque les prix baissent. L’argent géré crée des tendances. Cela pourrait être comparé aux opérateurs ferroviaires qui évoluent à la hausse et à la baisse. La ligne bleue évolue plus souvent avec le prix, cependant, la corrélation est parfois altérée. Assez souvent, l’argent géré se retrouve dans une position très déficitaire lors du renversement de tendance du marché.

- Les producteurs (ligne rouge) changent de tendance. Les producteurs pourraient être comparés à des opérateurs d’aiguillage qui déterminent dans quelle direction le train se déplacerait davantage.

Ces règles ne sont pas une vérité fondamentale. Encore plus que cela, ils feraient mieux de travailler sur les marchés physiques. Briese, dans son livre, a précisé plusieurs malentendus, auxquels les traders sont le plus souvent confrontés sur Internet :

- Suivez toujours les producteurs. Les producteurs ont beaucoup d’argent et ils peuvent acheter des positions, qui deviennent moins chères, pendant plusieurs mois voire des années, c’est pourquoi on ne peut pas les suivre aveuglément ;

- Une position nette longue est un signe haussier, tandis qu’une position nette courte est un signe baissier. Qu’une position soit longue ou courte ne fait aucune différence. Le changement de position par rapport à la période précédente est beaucoup plus important. Par exemple, les producteurs étaient en position courte nette sur l’or fin juillet 2020 et il en était de même fin mai et fin avril. Mais cela ne signifie pas du tout que le prix de l’or a commencé à baisser ;

- Toujours agir contre les spéculateurs mineurs. Nous avons déjà évoqué le fait que tout dépend des marchés. Par exemple, il n’y a pas de producteurs dans les contrats à terme Bitcoin. Vous pouvez facilement perdre votre dépôt en un rien de temps si vous ouvrez aveuglément des transactions contre le groupe de traders « Autres » ;

- Les données du rapport deviennent obsolètes avant d’être publiées. Vous pourrez difficilement utiliser les rapports COT pour les échanges intrajournaliers. Ces données pourraient être utilisées pour l’analyse de l’image globale et les tendances à long terme ;

- Les positions des opérateurs de couverture ne pouvaient être comparées que sur une base saisonnière. Ce n’est que partiellement vrai car, de nos jours, même les agriculteurs peuvent cultiver leurs produits toute l’année.

Application pratique

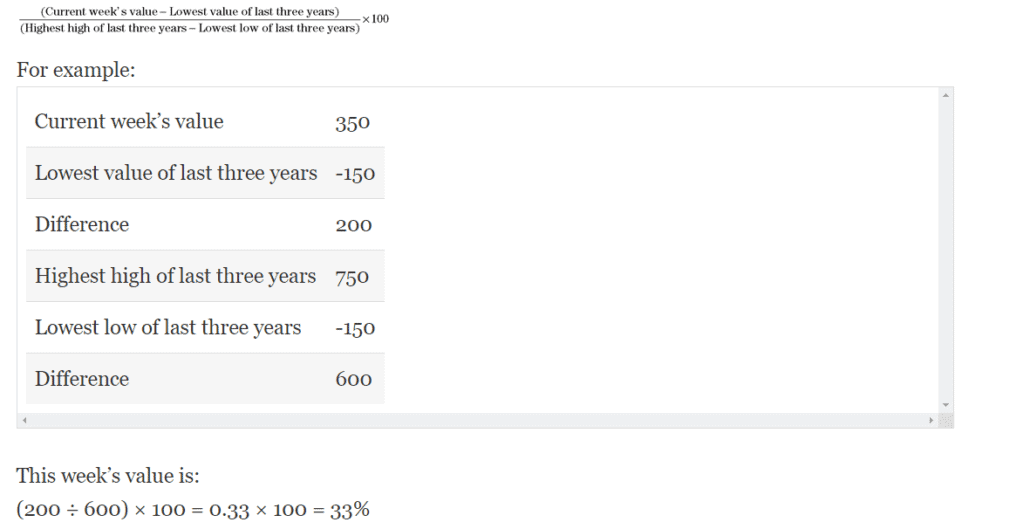

Comme nous l’avons déjà mentionné ci-dessus, ce ne sont pas les numéros de rapport qui sont importants en eux-mêmes, mais leur changement l’est par rapport aux numéros précédents. Williams et Briese utilisent un indicateur pour la comparaison des données, appelé indice COT. Voici une formule par laquelle tout trader peut calculer indépendamment l’indicateur dans Excel après avoir téléchargé les données du site Web de la CFTC.

L’objectif de cet indicateur est d’aider un analyste à déterminer la force des positions haussières ou baissières prises par les producteurs par rapport à leurs positions hautes et basses pendant une certaine période de temps. Vous pouvez utiliser n’importe quelle période – 3 ans, 1 an ou 26 semaines. Williams, au début, a utilisé 3 ans, puis il a commencé à utiliser 26 semaines.

L’indicateur n’affiche PAS l’heure exacte d’entrée dans une position. Il avertit simplement que l’argent géré a commencé des actions dynamiques. Cela peut aider à « attraper » le début de la grande tendance. Idéalement, le signal d’ouverture de positions longues apparaît lorsque les producteurs achètent sur la tendance croissante.

Exemple d‘analyse de l’indice COT

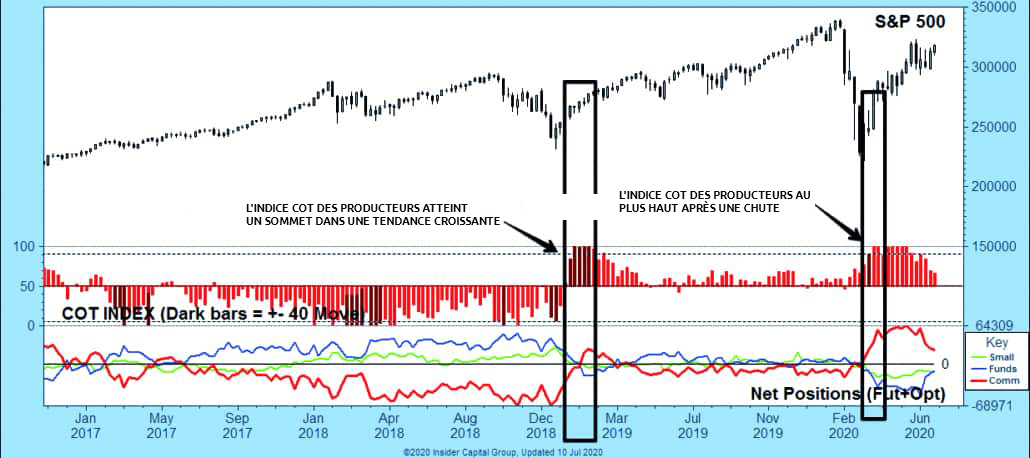

Considérons un exemple d’indice COT pour les contrats à terme S&P 500.

- Pour le signal d’achat : l’indice COT doit être supérieur à 90 % (plus de 95 % sera encore mieux) pour la période de temps sélectionnée.

- Pour le signal de vente : l’Indice doit être inférieur à 10%.

- Dans les gammes, les producteurs achètent sur les sommets et vendent dans les vallées. Ainsi, il est possible de trouver des niveaux de support et de résistance, qui sont significatifs pour ce groupe de traders.

- Dans la tendance haussière, il est logique de prêter attention aux signaux d’achat, car les signaux de vente sont, en règle générale, prématurés et ils sont nombreux. Sur des marchés haussiers forts : les signaux de vente, qui ne sont pas suivis d’une baisse des prix, confirment la force de la tendance haussière. Ici, nous pouvons comparer l’indice COT avec les oscillateurs d’analyse technique, qui sont constamment dans la zone de surachat sur les marchés de tendance, mais ce n’est pas un signal de vente.

- C’est le contraire dans la tendance baissière – vous devez faire attention aux signaux de vente. Les signaux d’achat pendant une tendance baissière, en règle générale, montrent de petits rebonds, qui ne font que confirmer la force de la tendance baissière.

Développements personnalisés pour l’analyse COT

Briese a ajouté un marqueur supplémentaire à l’indice – l’indice de mouvement. Il marque des barres plus sombres dans le graphique. Si l’indice COT change de +/- 40 % pendant 6 semaines, les barres sont soulignées avec une couleur plus foncée. Le mouvement de +/- 40 points pendant le retracement de tendance haussière ou baissière montre souvent l’achèvement du rollback et le renouvellement de la tendance principale. Si la tendance ne se renouvelle pas après le signal, cela signifie que le changement de tendance est possible.

Larry Williams travaille un peu différemment avec son Willco :

- Il trouve le marché où les producteurs prennent des positions longues et les spéculateurs mineurs prennent une position courte.

- Il attend un signal de changement de tendance.

- Il sélectionne un point d’entrée dans les graphiques quotidiens.

Existe-t-il un analogue des rapports COT pour la Bourse de Moscou ?

Ces données ne sont pas disponibles sur la Bourse de Moscou, mais il existe une ventilation en personnes morales et physiques pour chaque contrat à terme et d’options.

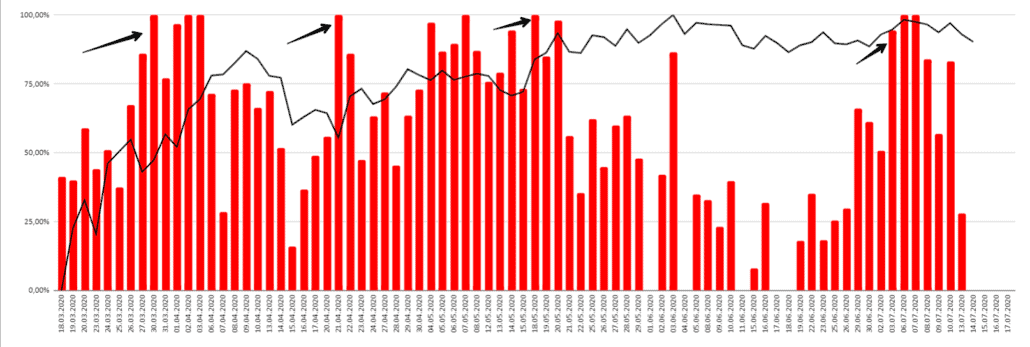

Nous avons construit l’indice COT des personnes morales et physiques pour les contrats à terme sur l’indice de la Bourse de Moscou, en utilisant ces données. Étant donné que la Bourse de Moscou affiche les données tous les jours, nous avons calculé les hauts et les bas pendant 22 jours – il s’agit d’environ 1 mois de bourse.

Conclusions

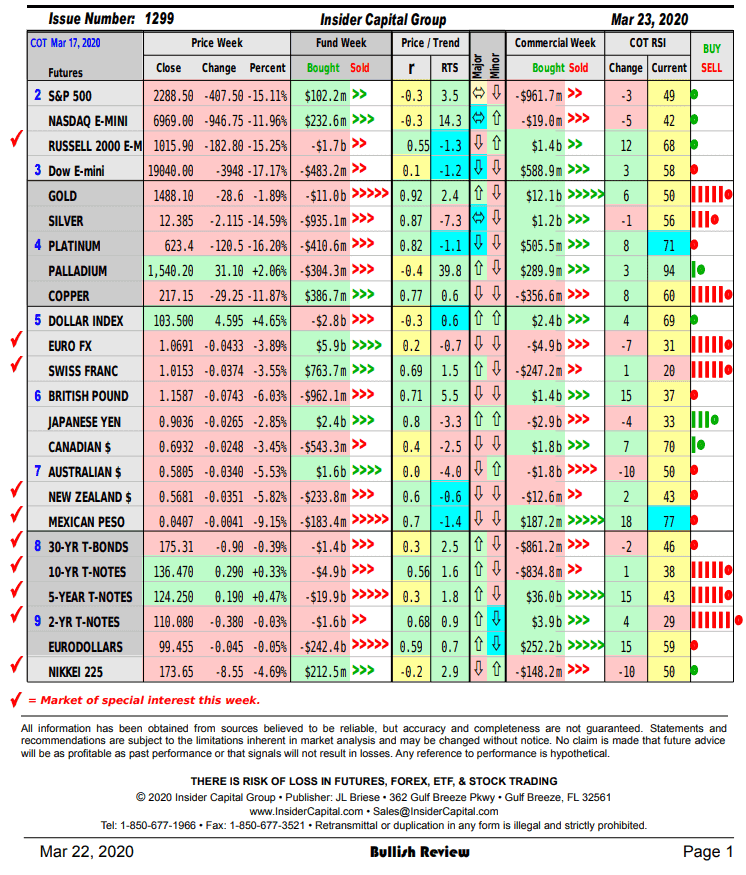

Les données d’engagement des traders sont un outil unique, que vous ne pouvez trouver que sur les marchés américains. Les traders à long terme peuvent prévoir un changement de tendance et évoluer avec beaucoup d’argent. Stephen Briese envoie une newsletter hebdomadaire depuis 20 ans déjà. Cela ressemble à ceci:

Il va sans dire que cet outil ne garantit pas un résultat décent dans 100% des cas, mais vous pouvez prendre en compte ses données dans votre stratégie de trading.

Vous avez aimé le sujet ? Nous vous recommandons également de lire l’article Comment lire les rapports des courtiers CME.

Les informations contenues dans cet article ne peuvent pas être perçues comme un appel à investir ou à acheter / vendre un actif en bourse. Toutes les situations, discutées dans l’article, sont fournies dans le but de se familiariser avec les fonctionnalités et les avantages de la plate-forme ATAS.