Qu‘est-ce qu’un piège à ours dans le trading et quelles en sont les causes ?

Un piège à ours dans le trading est un mouvement baissier trompeur qui incite les participants au marché (généralement impulsifs et peu expérimentés) à ouvrir des positions courtes. Un piège à ours dans le trading boursier se produit en raison de la combinaison des facteurs suivants : ✔ Les sentiments de masse des acteurs du marché. Le désir de gagner de l’argent sur la baisse du prix, la peur des pertes et les actions impulsives poussent les traders à vendre leurs actifs. Ensuite, ces décisions commerciales émotionnelles se révèlent être déficitaires. ✔ Manipulations des grands acteurs. Il est possible que les animateurs de marché ou les gros investisseurs puissent intentionnellement faire baisser le prix pour provoquer des ventes au marché des masses de traders de détail et ensuite racheter l’actif à un prix plus avantageux. ✔ Facteurs techniques. Les fausses cassures des niveaux de support ou les signaux des indicateurs trompent les traders en créant l’illusion d’une poursuite de la baisse. ✔ Facteurs fondamentaux. Les paniques temporaires causées par des nouvelles ou des rumeurs avant leur publication peuvent entraîner des baisses momentanées, après quoi le prix se rétablit rapidement.Exemples d’un piège à ours

Les pièges à ours sur le marché boursier sont assez courants, que ce soit intraday ou des périodes de temps plus longues. Exemple n°1 d’un piège à ours sur le marché des contrats à terme E-mini S&P 500, cadre temporel de 3 minutes :

Comment repérer un piège à ours sur un graphique ?

Un piège à ours sur un graphique est généralement identifié par une cassure du niveau de support. D’habitude, cela se manifeste de la manière suivante :- Entrée dans un piège à ours. Une chute temporaire fait baisser le prix en dessous d’une ligne de tendance clairement visible, d’un précédent minimum ou d’une valeur psychologique de prix. Cela incite les acteurs du marché à ouvrir des positions courtes (ainsi qu’à clôturer les longs – manuellement ou par des ordres stop-loss).

- Fermeture du piège. Puis, ce n’est pas une poursuite de la baisse qui suit, mais un retournement inattendu à la hausse. En général, cela se produit brusquement pour réduire les chances que les ours sortent sans dommage.

Modèles de pièges à ours. Quand les pièges à ours apparaissent-ils dans le trading

Un élément important dans le trading des pièges à ours est l’analyse du contexte. Les moments les plus appropriés pour la formation de pièges à ours sont :- Une sortie du prix de la plage notable. Dans ce cas, ceux qui croient à tort que la percée baissière est véritable tombent dans le piège.

- Une fausse cassure du niveau de soutien psychologique. Les traders peuvent supposer que si le prix tombe en dessous de 100 $, il continuera de baisser jusqu’à 90 $ ou du moins jusqu’à 95 $.

- Un piège à ours dans une tendance haussière. Visant à susciter des doutes chez certains traders quant à la poursuite de la hausse des prix, les incitant à vendre leurs positions, qui sont souvent rachetées par des professionnels plus expérimentés et patients.

- Des événements fondamentaux. Souvent, les pics de volatilité liés à la publication de nouvelles importantes créent souvent des conditions favorables à la formation de pièges. Dans de tels moments, il est difficile pour les traders d’évaluer objectivement la fiabilité des rumeurs et l’impact des nouvelles informations, ce qui s’accompagne des mouvements actifs du prix.

Modèle n°1. Un piège à ours avec un gap

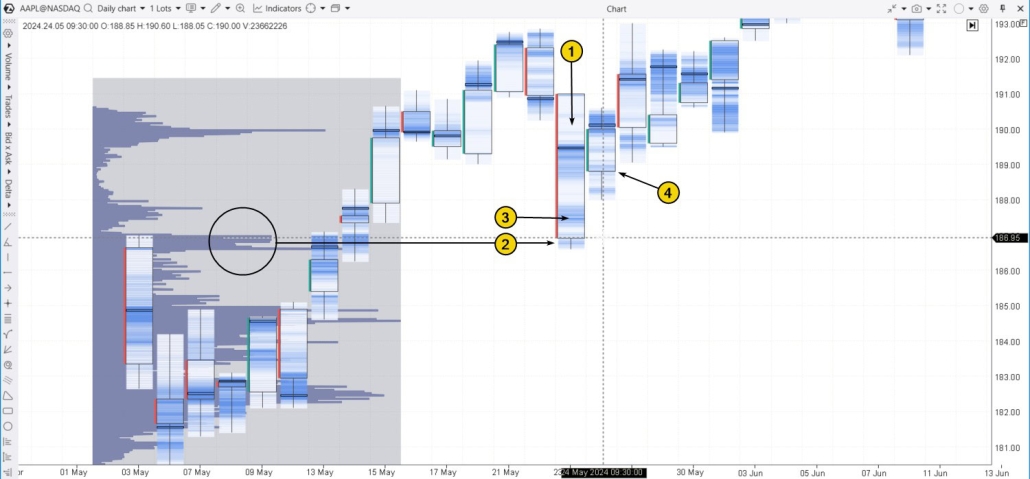

L’exemple ci-dessous montre comment un piège à ours ferme avec un large gap sur le graphique en cluster des actions AAPL sur une période quotidienne.

Modèle n°2. Sortie du range dans la mauvaise direction

Le mouvement du prix d’un actif financier dans une fourchette crée une situation vulnérable pour les traders de tendance, qui risquent de se tromper en interprétant ce mouvement comme une cassure dans l’une des directions. Voici l’exemple sur le graphique de Litecoin avec l’indicateur Delta qui aide à confirmer l’intensité des ventes au marché par des sursauts de valeurs négatives.

Modèle n°3. Un piège à ours à la fin de l’accumulation

L’accumulation est un terme de la méthodologie de Richard Wyckoff. Il s’agit de la phase (marquée en violet ci-dessous) où le marché est déprimé et les gros acteurs, bénéficiant d’un avantage, sont en train d’accumuler les actifs à bas prix en prévision de la hausse des prix. Les pièges à ours à la fin de l’accumulation étaient appelés par Wyckoff Terminal Shakeout. Exemple. Sur le graphique des actions MSFT L’année 2022 a été difficile pour le marché boursier en raison de l’inflation croissante, des craintes de récession et d’autres facteurs. Cela est reflété par la direction de la moyenne mobile exponentielle EMA (100).

Modèle n°4. Un piège à ours dans une tendance haussière

Sur le marché en phase de hausse des prix, les pièges à ours favorisent le transfert de contrats des traders qui attendent un retournement à ceux qui parient sur la poursuite de la tendance haussière. Exemple. Voici un graphique d’un actif crypto qui était en plein engouement au moment de la rédaction de l’article. La ligne verte visible sur le graphique en bas à droite est la moyenne mobile, indiquant le développement d’une tendance haussière, où le prix a dépassé le niveau psychologique de 0,19000 vers le haut.

- quelqu’un a pensé que le « pump » était terminé et que le « dump » commençait ;

- quelqu’un a clôturé des positions longues (par exemple, ceux qui ont acheté à la convexité visible sur le profil avant la cassure du niveau 0,19 auraient pu clôturer des positions longues autour du seuil de rentabilité).

Modèle n°5. Un piège à ours dans le contexte des actualités

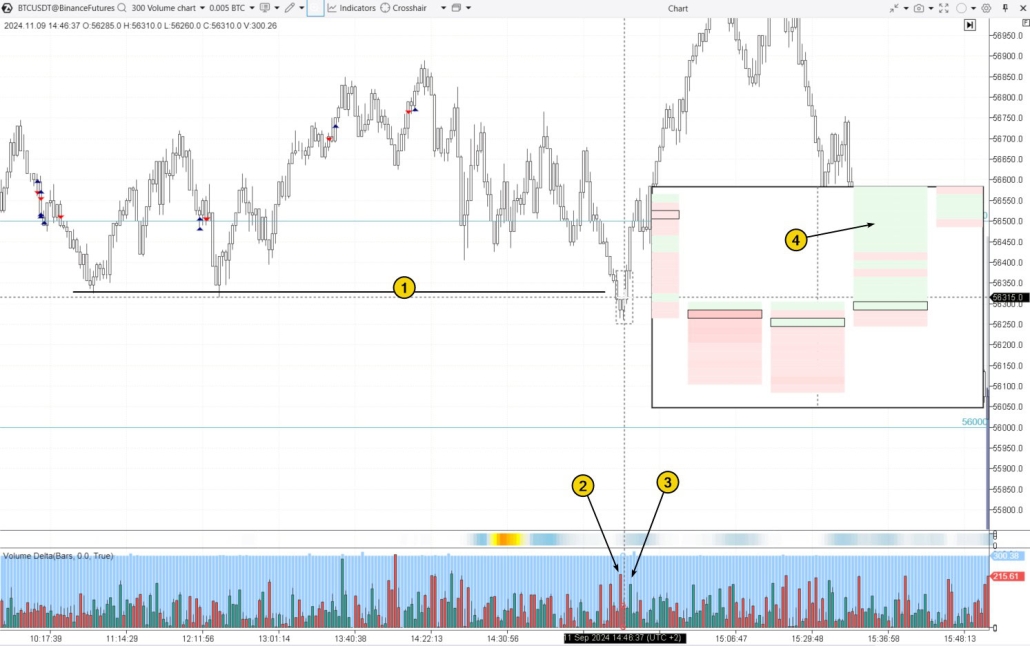

Le 11 septembre 2024 est devenu une journée importante en raison de la publication des valeurs de Consumer Price Index (l’indice des prix à la consommation). L’ampleur de l’inflation a suscité une attention particulière à la veille de la baisse attendue des taux de la Réserve fédérale.

Modèle n°6. Un piège à ours auprès du niveau psychologique

Le marché des crypto-monnaies est caractérisé non seulement par sa volatilité, mais aussi par la réaction émotionnelle des traders. Les pièges auprès des niveaux ronds sont visibles sur le graphique journalier de presque n’importe quel actif crypto. Exemple. L’empreinte journalière de Litecoin, complétée par l’indicateur Round Numbers

On a encerclé les modèles ayant des caractéristiques de pièges à ours. Leur processus de formation est similaire à celui qui a été décrit dans les exemples précédents.

Stratégies de trading des pièges à ours

Le piège à ours est basé sur le principe « le profit de l’un est la perte de l’autre ». Elle incite les traders moins expérimentés à vendre des actifs lors d’une fausse baisse, créant ainsi des opportunités de profit pour les participants plus expérimentés et informés du marché.

C’est pourquoi, pour réussir dans le trading des pièges à ours, il est important de comprendre comment et aux frais de qui les bénéfices sont générés.

Stratégie n°1 L’achat au-dessus de la convexité du piège

Supposons que vous ayez identifié un support important, dont une fausse cassure pourrait conduire à la formation d’un piège à ours dans le trading. Qu’est-ce qu’on fait ensuite ? Examinons cette approche plus agressive sur le graphique. Exemple. Pendant la journée, le prix a été maintenu au-dessus du niveau (1), formant des sommets plus élevés, mais a baissé en dessous pendant une session américaine volatile. Cela aurait pu provoquer un afflux de ventes et, par conséquent, conduire à la formation d’un piège à ours.

- un sursaut du delta négatif (2) ;

- une convexité du profil (3), colorée en rouge (faits du grand nombre de ventes au marché) ;

- le prix est au-dessus de cette convexité. Si les ventes au marché de masse étaient une véritable pression, le prix ne resterait probablement pas au-dessus des larges clusters rouges.

Stratégie n°2. L’achat lors de la fermeture du piège

Pour mettre en œuvre cette stratégie plus conservatrice, il est nécessaire d’attendre l’activité des acheteurs qui « fermeront » le piège à ours. Exemple. Voici un graphique de prix du Bitcoin de type Volume. Il permet de déterminer visuellement le pourcentage de delta dans le volume total d’une bougie.

Comment éviter de tomber dans un piège à ours

Il est important d’éviter les pièges à ours afin de ne pas subir de pertes en cas de fausse cassure, lorsque le prix se retourne soudainement à la hausse après une brève baisse. Se retrouvant dans un tel piège, les traders peuvent vendre des actifs au minimum et ressentir un malaise psychologique en voyant par la suite le prix augmenter. Il n’existe pas de méthode garantie qui vous protégera complètement contre les pertes dans le trading boursier, y compris en raison de la chute dans les pièges à ours. Il est donc toujours important de gérer le risque : placez des stop-loss raisonnables et ne risquez pas une trop grande partie de votre capital dans un trade. Analyse du contexte Surveillez plusieurs intervalles de temps, explorez la force des tendances ainsi que les niveaux de support et de résistance importants pour avoir une vision complète du marché. Cela aidera à comprendre si la situation actuelle sur le marché est vulnérable aux baissiers. Utiliser les empreintes et d’autres outils d’analyse volumétrique Ne réagissez pas de manière impulsive en se basant d’une seule cassure. Obtenez une confirmation supplémentaire par le biais d’un test de niveau répété ou des indicateurs techniques avancés tels que les indicateurs de volume (delta), les patterns sur les graphiques d’empreinte (footprint). Devenez psychologue du marché. La compréhension que la plupart des traders de détail agissent souvent sous l’influence de la peur et de l’avidité peut aider à ne pas céder aux émotions lors des baisses à court terme. Les traders qui comprennent la réaction des autres acteurs du marché aux fausses cassures des niveaux de support sont capables de prendre des décisions de manière plus calme.Comment apprendre à trader les pièges à ours de manière rentable

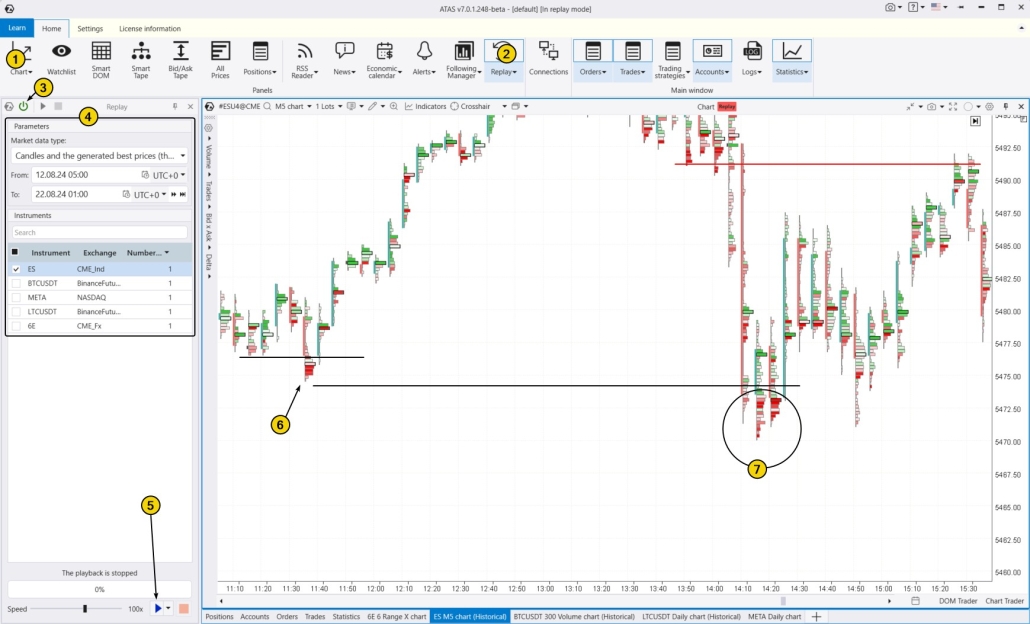

Utilisez le simulateur de trading Market Replay. Ce module de la plateforme ATAS utilise des données historiques pour recréer les conditions de trading en temps réel. Vous pouvez améliorer efficacement vos compétences du trading, y compris lors de la formation des pièges à ours. L’entraînement est aussi proche que possible des conditions réelles, mais ne comporte pas de risques financiers et apprend à utiliser les empreintes. Pour lancer le simulateur, téléchargez gratuitement, installez et lancez la plateforme ATAS, et puis :

- utiliser Chart Trader et d’autres fonctionnalités pour trader sur le compte démo intégré dans Replay, en analysant ensuite vos performances ;

- changer la vitesse de lecture, mettre en pause ;

- analyser les empreintes ;

- utiliser plus de 400 indicateurs ;

- appliquer des outils graphiques – par exemple, marquer les niveaux de support et de résistance ;

- utiliser différents types de graphiques, y compris le Range XV non standard.

- appliquer des stratégies défensives ;

- pratiquez d’autres techniques pour apprendre à tirer profit des situations où les autres prennent des décisions erronées.

Conclusions

Des pièges à ours sont l’une des manifestations de la nature fondamentale du trading boursier, où la plupart des participants subissent inévitablement des pertes, comme le confirment, par exemple, les rapports de l’ESMA (European Securities and Markets Authority – Autorité européenne des marchés financiers). La formation de ces pièges est due à des modèles de comportement psychologiques similaires des investisseurs de détail, qui se retrouvent du mauvais côté du marché et aident les traders professionnels à construire des positions longues aux prix minimaux du marché. L’utilisation d’outils d’analyse de volume tels que les graphiques en cluster (footprint), l’indicateur Delta, l’indicateur Market Profile et d’autres permet de repérer les moments où un grand nombre de vendeurs ouvrent des positions lors des fausses baisses de prix et deviennent vulnérables aux retournements brusques ultérieurs à la hausse. Téléchargez ATAS. C’est gratuit. Après l’installation d’ATAS, le tarif gratuit START est automatiquement activé – vous aurez accès au trading de crypto-monnaies ainsi qu’aux fonctionnalités de base de la plateforme. Vous pouvez l’utiliser autant que vous le jugez nécessaire jusqu’à ce que vous décidiez de passer à un plan tarifaire plus avancé pour élargir l’accès aux outils d’ATAS. De plus, à tout moment, vous pouvez activer l’essai gratuit de 14 jours, qui vous donne un accès complet à la plateforme pour évaluer les avantages des tarifs plus avancés et prendre une décision réfléchie sur l’achat. Ne manquez pas le prochain article sur notre blog. Abonnez-vous à la chaîne Youtube, Facebook ou Instagram, où nous publions les actualités d’ATAS.Les informations contenues dans cet article ne peuvent pas être perçues comme un appel à investir ou à acheter / vendre un actif en bourse. Toutes les situations, discutées dans l’article, sont fournies dans le but de se familiariser avec les fonctionnalités et les avantages de la plate-forme ATAS