- VSA divise les participants au marché en professionnels forts et en débutants faibles ;

- travaille avec les forces de l’offre et de la demande

- n’utilise pas d’indicateurs. Vous ne trouverez pas de RSI, MACD, Stoch sur les graphiques de Tom Williams, créateur de VSA.

Histoire de la création de VSA

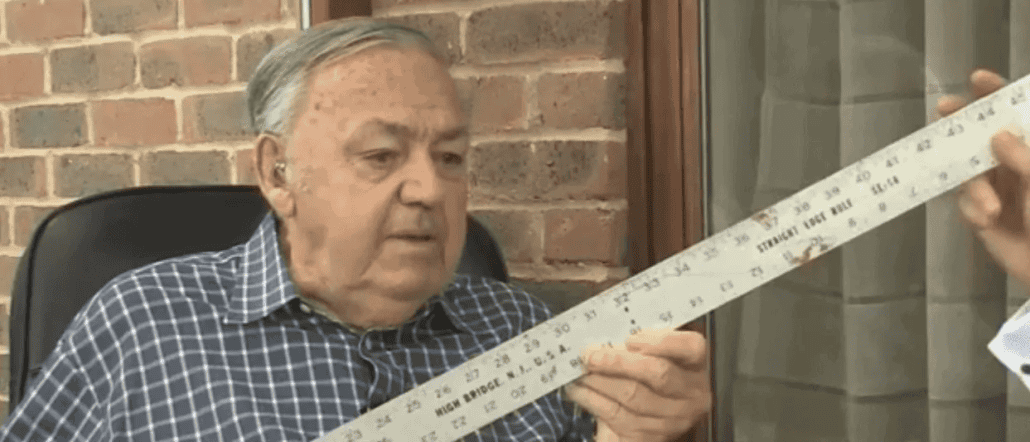

Thomas George Williams est né le 4 janvier 1929 dans la petite ville australienne de Lithgow. À l’âge de 2 ans, il déménage avec ses parents à Brighton, en Angleterre. À l’âge de 16 ans, il a commencé à travailler dans un cinéma, tout en apprenant le métier d’infirmier. En 1960, Tom est allé tenter sa chance en Californie, notamment à Beverly Hills. Titulaire d’un certificat médical SRN (State Registered Nurse), il est embauché pour s’occuper d’un vieux magnat de la bourse qui dirige un syndicat de trading. Au fil du temps, Tom s’est intéressé au trading des actions et a demandé au magnat de lui apprendre à comprendre le marché boursier. Ensuite, Tom a été embauché par le syndicat, sa tâche consistait à dessiner des graphiques. À l’époque, il n’y avait pas encore d’ordinateurs et les traders établissaient des graphiques des prix et des volumes d’échange des actions à l’aide d’un papier Whatman, d’un crayon et d’une règle.

« Je n’ai jamais entendu la vérité sur les actions de marché à la télévision ou dans les journaux. En tant que trader, vous constaterez que vous êtes constamment dérouté par des mensonges, des tromperies et des informations erronées. Et sur la base de ce mensonge, vous et des milliers d’autres traders n’aurez absolument aucune idée de l’intention réelle du marché » – Tom Williams.Vingt ans plus tard, Tom est retourné en Angleterre en tant que trader expérimenté. Son approche de l’analyse du marché était basée sur les principes de Richard Wyckoff, mais en les simplifiant quelque peu. Par exemple, Tom n’a pas construit la vague Wyckoff et n’a pas non plus utilisé les graphiques « cross zero » et les indicateurs développés par les disciples de Wyckoff. Tom a appelé son approche VSA, a fondé la société Genie Chartist et a ensuite popularisé l’analyse de l’écart de volume (Volume Spread Analysis).

« Croyez-moi, les marchés évoluent sous la pression de gros blocs d’argent professionnel, modifiant l’équilibre entre l’offre et la demande d’une manière ou d’une autre, ce que vous pouvez lire si vous apprenez à le faire et si vous devenez un observateur attentif » – Tom Williams.Les experts des marchés financiers ne cessent de répéter que le marché a augmenté, baissé ou n’a pas bougé : « le prix du pétrole a augmenté et le marché boursier a baissé ». Bien sûr, le prix du pétrole changera et le marché boursier remontera, mais la vérité est que personne ne sait pourquoi la nouvelle a pu faire bouger les marchés dans une direction ou dans une autre. En effet, les nouvelles ne font pas bouger les marchés. Ce sont elles qui suivent les marchés. Les prix sont déterminés par l’offre et la demande. Lorsque la demande est forte et l’offre limitée, les prix augmentent. Lorsque la demande est faible ou que l’offre est excessive, les prix baissent. Le marché peut même monter malgré la détérioration du contexte informationnel.

La clé de la réussite en trading est de déterminer l‘équilibre de l’offre et de la demande sur le marché

Beaucoup de bons traders ressentent cet équilibre sans faire d’efforts. Ce sont des traders « innés » qui sont toujours du bon côté du marché, mais si vous ne pouvez pas le faire instinctivement, vous pouvez apprendre à le faire grâce à l’analyse des écarts des volumes (Volume Spread Analysis). Vous serez étonné de voir tout ce que vous apprendrez en peu de temps.Modèle end of rising market (fin du marché en hausse)

End of Rising Market se traduit en français comme « la fin d’un marché haussier ». C’est un titre très éloquent. D’ailleurs, de nombreux modèles de VSA parlent d’eux-mêmes. Tom Williams décrit personnellement le modèle End of Rising Market (Fin du marché haussier) comme suit. Supposons que le marché boursier soit en hausse depuis de nombreux mois et que tout le monde soit impatient de sauter sur le marchepied de la locomotive qui avance. Les nouvelles sont bonnes, vos amis ont déjà gagné beaucoup d’argent sur les actions et tous les experts de la presse et de la télévision prédisent des prix encore plus élevés. Les professionnels du marché ont cependant d’autres idées. Si nous traçons un graphique et que nous voyons une journée comme celle qui est marquée d’une flèche sur le graphique, que peut dire VSA – analyse des volumes et des écarts – à ce sujet ?

Les nouvelles sont bonnes et le volume est extrêmement élevé. Les prix augmentent et tout semble aller pour le mieux, n’est-ce pas ? Tout sauf que l’écart de prix est étroit.

Un volume élevé indique qu’il y a beaucoup d’activité sur le marché, mais si la demande est forte, nous nous attendons à ce que l’écart soit important et que le prix augmente fortement. Mais ce n’est pas le cas.

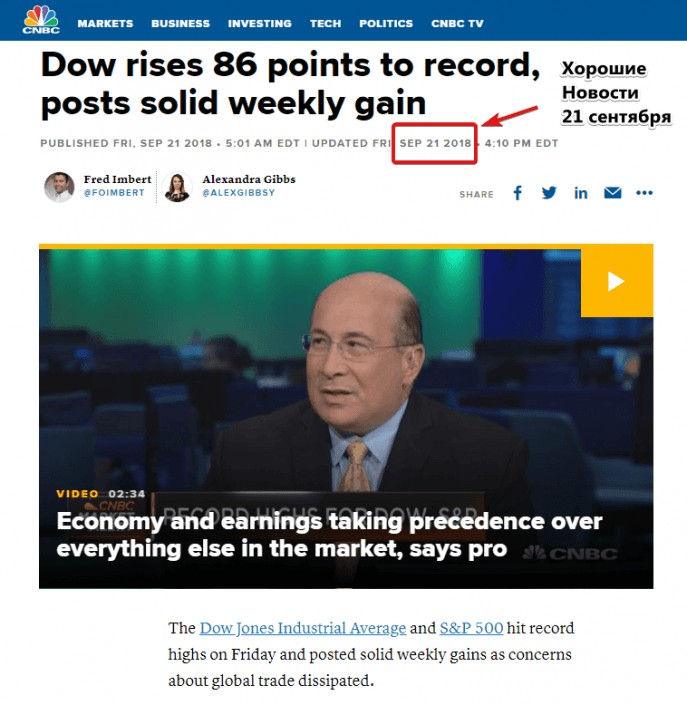

Jetons un coup d’œil aux pages médiatiques les plus populaires du 21 septembre 2018. Ce qui s’y passait était essentiellement ce que montre l’image ci-dessous.

Ce qui se passe probablement, c’est que les teneurs de marché (qui voient les deux côtés du marché) ont placé d’importants ordres de vente juste au-dessus du prix au marché. L’exécution de ces ordres limités de vente freine la hausse du marché, ce qui se traduit par un écart étroit. Il ne s’agit pas en soi d’un signal de vente, mais d’un signe clair que l’argent professionnel n’est pas intéressé par la croissance en ce moment, et c’est un signe de faiblesse.

Le modèle End of Rising Market (fin du marché haussier) comprend :- un écart étroit

- le prix de clôture supérieur à celui du jour (barre) précédent

- le prix de clôture se situe généralement au milieu ou à peu près

- le volume nettement supérieur à la moyenne

- le contexte – période de croissance

- le barre (jour) suivante – le prix baisse généralement, confirmant la faiblesse du modèle End of Rising Market (fin de marché haussier).

- le contexte d’information est bon. Parfois, End of Rising markets apparait lorsque le prix atteint un nouveau record ou franchit un niveau psychologique rond.

Modèle vsa bag holding (maintien du sac)

Le modèle Bag Holding est une représentation de miroir du modèle End Of Rising Market. C’est-à-dire qu’il y a une situation « à l’envers ». Bag holding – traduit librement signifie « tenir le sac plus large ». Des vendeurs paniqués envoient en toute hâte des ordres de vente à la bourse face à des nouvelles négatives et à un prix qui se précipite de plus en plus vers le bas. Un grand acteur professionnel fait face à un flot de ventes de panique avec sa grille d’ordres BUY-limit (de vente limités). En d’autres termes, il met en place son panier (bag – sac) et le maintient (hold) fermement, formant ainsi une position longue. Comment pouvons-nous découvrir une telle action ? VSA nous aidera. Dans de telles situations, on remarque sur le graphique que l’écart se réduit au fur et à mesure que les volumes augmentent, ce qui confirme le soutien d’un acteur professionnel.Le modèle Bag Holding (Maintien du sac) VSA comprend :

- un écart étroit

- le prix de clôture inférieur à la barre précédente

- le prix de clôture se situe généralement au milieu ou à peu près

- le volume des transactions nettement supérieur à la moyenne

- en arrière-plan – une période de déclin

- la barre suivante – le prix augmente généralement, confirmant la force cachée dans le modèle Bag Holding (Maintien du sac). Ou des transactions à court terme au prix inchangé avec un faible volume.

- le contexte des nouvelles est négatif. Parfois, le Bag Holding apparaît lorsque le prix atteint un nouveau record minimal, ou lorsqu’un niveau psychologique rond est cassé ver le bas.

- Barre de descente.

- Un écart étroit avec un volume très élevé.

Modèle bag holding (maintien du sac) de vsa sur le marché boursier du msft

Du 3 au 5 septembre, la vedette de l’actualité boursière américaine était Microsoft. Sa direction a décidé d’acheter Nokia pour 7 milliards de dollars. Les médias ont traité la situation avec pessimisme, affirmant que le plan est douteux, risqué et qu’il peut entraîner des pertes totales. Ce contexte de nouvelles négatives a accompagné la baisse des actions de 5 % avec l’augmentation du volume.

Modèle bag holding (maintien du sac) de vsa sur le marché des cryptomonnaies

Idéalement, Bag Holding ne se manifeste que lors d’un minimum important qui se produit quelques fois par an ou moins. Cependant, le principe qui est à la base de ce modèle se manifeste d’une manière ou d’une autre sur tous les marchés, à toutes les périodes et dans tous les types de graphiques. Pour confirmer cette affirmation audacieuse, lançons ATAS-Crypto et ouvrons un graphique en ticks non standard de la paire de crypto-monnaies BTCUSD sur la bourse Bitfinex daté du 26 janvier 2019.

- La flèche 1 indique une augmentation du volume (principalement des ventes) après une forte baisse. Ce point répond à peu près aux critères du Bag Holding. Les deux barres précédentes avaient un volume plus faible mais un écart plus large. Cette observation suffit à suggérer le soutien d’un acteur fort. Les barres suivantes confirment cette hypothèse. Observez le delta après Bag Holding. Il passe du rouge au vert, ce qui indique que les professionnels sont passés de l’achat limité à l’achat au prix du marché.

- Le deuxième épisode est très éloigné du signal classique de Bag Holding, mais il contient néanmoins des événements caractéristiques. Probablement, les petits vendeurs ont décidé que la tendance baissière est prête à se poursuivre (ce qui leur a été suggéré par les signaux « baissiers » des indicateurs populaires), et ont décidé d’ouvrir des positions courtes. Mais leurs ventes ont rencontré des ordres limités d’achat de la part des professionnels, le delta est passé du rouge au vert, et la cotation des crypto-monnaies a augmenté, causant les pertes de la « foule ».

Résumé

Nous avons examiné deux modèles de VSA — End of Rising Market (Fin du marché haussier) et Bag Holding (Maintien du sac). Ce sont des « frères jumeaux » qui reflètent l’un l’autre. Pour résumer l’article, revenons à la source primaire, les enseignements de Wyckoff. Dans ses ouvrages, Richard n’utilisait pas de noms éloquents pour désigner les différents modèles, tels que « End of Rising Market » (Fin du marché en hausse) ou « Bag Holding » (Maintien du sac). Il a utilisé le terme « loi de l’effort et du résultat » pour expliquer la situation. De quel effort et de quel résultat s’agit-il ? Imaginez que vous êtes le conducteur d’une voiture qui monte une colline. Vous appuyez de toutes vos forces sur l’accélérateur, mais la voiture n’arrive pas à monter la colline, même si la pente est faible. C’est une mauvaise nouvelle pour le conducteur. Vous avez dépensé beaucoup d’efforts (carburant), mais vous n’avez pas obtenu de résultat (la voiture n’a pas pu monter la colline). L’absence de progrès, malgré les efforts déployés, indique clairement que « quelque chose ne marche pas ». Cette loi s’applique également aux modèles de VSA examinés :- End Of Rising Market (Fin du marché haussier). Les efforts des acheteurs (volume vert élevé sur le delta) n’ont pas beaucoup d’effet sur la hausse des prix (écart étroit sur la barre ascendante).

- Bag Holding (Maintien du sac). Les efforts des vendeurs (volume rouge élevé sur le delta) n’ont pas beaucoup d’effet sur la baisse des prix (écart étroit sur la barre descendante).

Les informations contenues dans cet article ne peuvent pas être perçues comme un appel à investir ou à acheter / vendre un actif en bourse. Toutes les situations, discutées dans l’article, sont fournies dans le but de se familiariser avec les fonctionnalités et les avantages de la plate-forme ATAS