- Quels sont les rapports COT et où les prendre.

- Types de rapports COT et ce qu’ils montrent.

- Avantages et inconvénients des rapports COT.

- Comment charger un indicateur COT dans le graphique.

- Exemples de stratégies de trading.

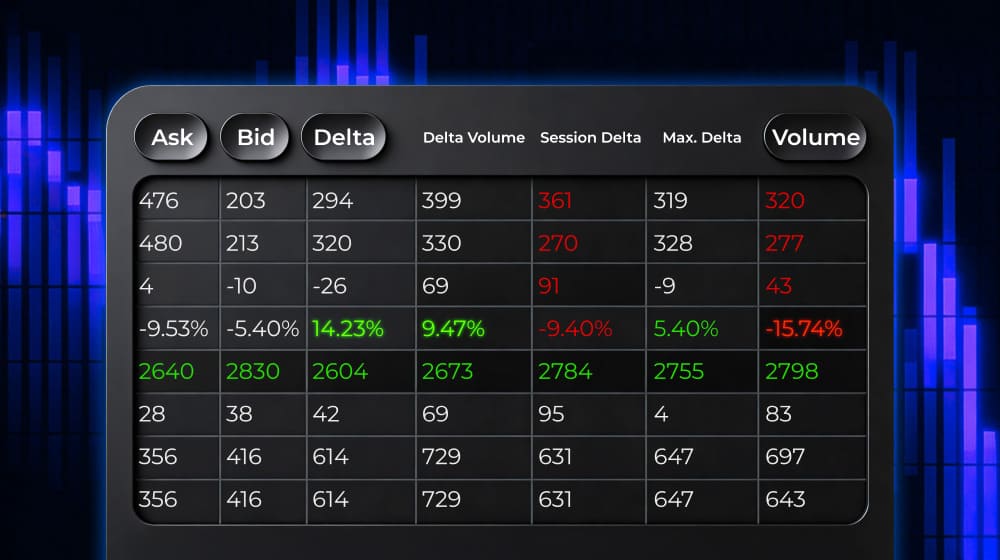

- Comment les combiner avec des graphiques en cluster.

Que sont les rapports COT ?

Les rapports d’engagement des traders (COT) montrent les positions des traders sur les marchés à terme et d’options. Habituellement, ces données sont collectées à la clôture de la séance de bourse du mardi et sont publiées le vendredi soir (15 h 30, heure de l’Est).

Les rapports sont préparés par la Commodity Futures Trading Commission (CFTC, qui a été fondée en 1974) – un organisme gouvernemental américain. La vision de la CFTC est de faciliter l’intégrité, la durabilité et le développement dynamique des marchés dérivés américains grâce à une réglementation fiable.

Les rapports COT aident à engager cette mission. Ils assurent la transparence du marché, ils visent à éviter les bulles et les épaves et à lutter contre les manipulations en bourse.

De plus, ces rapports constituent un excellent outil pour prendre des décisions commerciales. Cependant, cet outil est avant tout destiné à ceux qui négocient sur des graphiques quotidiens et hebdomadaires. Si vous ajoutez des indicateurs COT au graphique intra journalier, vous ne verrez que des lignes horizontales.

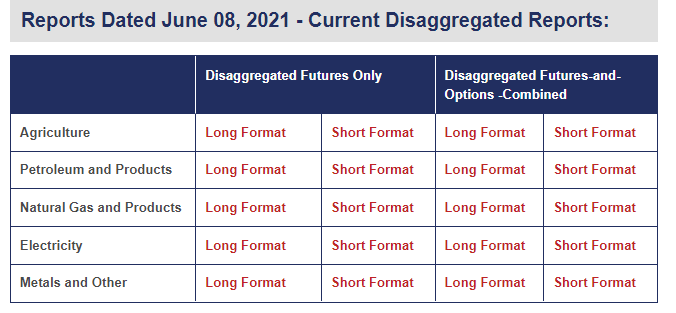

D’où prendre les rapports COT ?

Tous les rapports COT sont publiés sur la page Web officielle de la CFTC : https://www.cftc.gov/MarketReports/CommitmentsofTraders/index.htm. Vous pouvez toujours trouver les rapports COT les plus récents sur cette page Web.

- Intérêt ouvert ;

- Les positions des traders en tenant compte des catégories de traders et de la direction de la position ;

- La dynamique de position/intérêt;

- Les statistiques quantitatives de chaque catégorie.

Quels sont les types de rapport COT ?

Premièrement, les rapports sont divisés par industries – marché agricole, métaux, finances et autres. Deuxièmement, ils peuvent être présentés, par degré de détail, au format Long (plus détaillé) et au format Court (uniquement les données de base). Le format Short est suffisant d’un point de vue pratique. Troisièmement, en ce qui concerne la couverture des données, les rapports peuvent inclure uniquement les données du marché à terme ou combiner les données sur les contrats à terme et les options. Quatrièmement, il existe plusieurs types de structure des rapports : Type Héritage (ou Classique). C’est le type de rapport le plus populaire, qui est publié à partir des années 1980. L’étude des données historiques montre sa valeur, c’est pourquoi elle est respectée et utilisée par les professionnels.

Spécificités des indicateurs COT

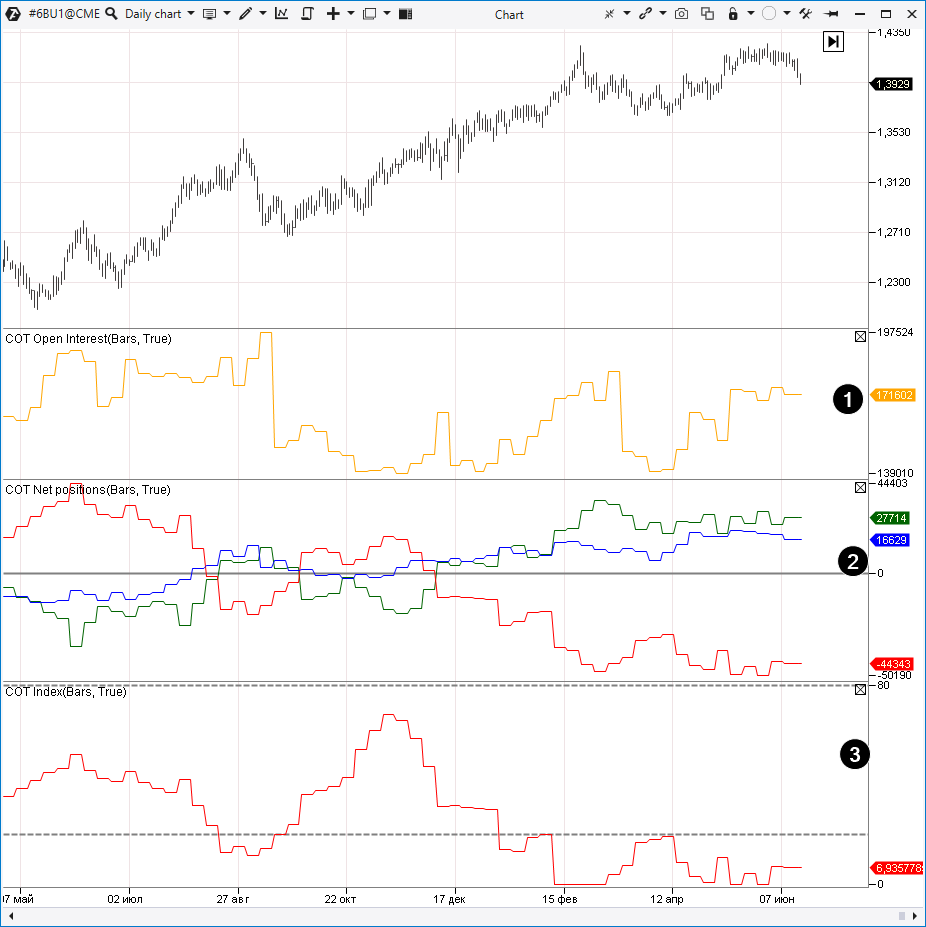

Comme vous le savez, les indicateurs COT ne fonctionnent que sur les marchés, qui relèvent de la CFTC. Par exemple, les indicateurs COT affichent des zéros dans les graphiques des échanges de crypto-monnaies. Il est également important de comprendre qu’il est plus pratique de travailler avec les indicateurs sur les périodes journalières ou hebdomadaires.

Notons également que l’indicateur Positions nettes utilise le classique (type Legacy) divisé en 3 catégories : Large Traders, Small Traders et Commercials pour tous les outils. Le recalcul des catégories à partir du rapport TIFF se fait automatiquement.

En ce qui concerne la pertinence des valeurs des indicateurs, vous devez garder à l’esprit que les rapports, qui sont publiés le vendredi, montrent les positions des traders à partir du mardi – 3 jours avant. C’est pourquoi, s’il y a eu de forts mouvements mercredi ou jeudi, ils ne seront indiqués dans les rapports que le vendredi suivant. Bien sûr, il s’agit d’un délai important mais pas très crucial du point de vue du trading de position/moyen terme lorsqu’une position est détenue plus d’un jour/semaine.

Pour votre commodité, la plate-forme ATAS affiche les changements des valeurs de l’indicateur COT le mardi, lorsqu’ils étaient pertinents. Cependant, le changement lui-même n’a lieu que le vendredi.

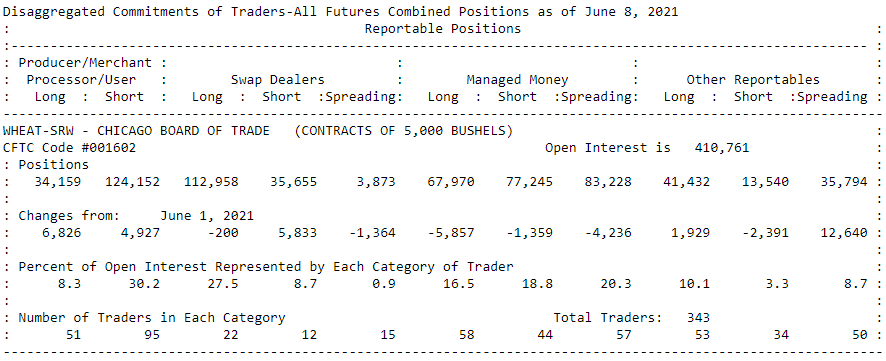

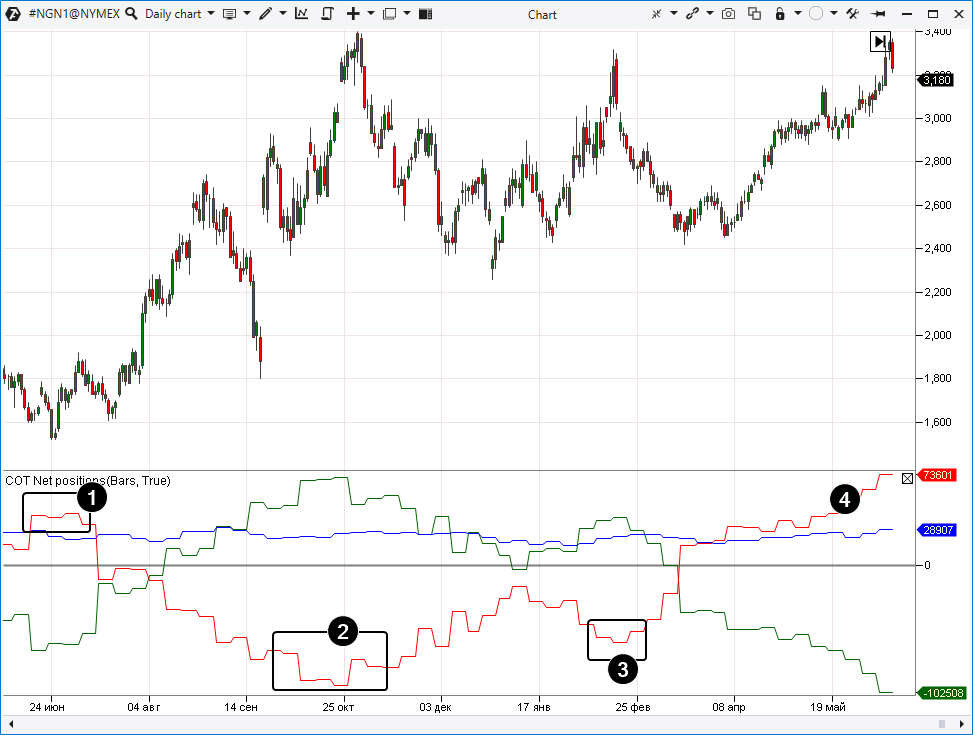

Par exemple (voir le graphique des contrats à terme sur le blé ci-dessous), vous pouvez voir le vendredi matin 18 juin 2021 :

Comment analyser les indicateurs COT

La détection de déséquilibres importants dans le positionnement des différentes catégories de traders est à la base de l’analyse COT. Si, par exemple, les commerciaux sur le marché du blé ont une position longue claire (ce qui signifie qu’ils ont plus de positions longues ouvertes que de positions courtes), nous pouvons supposer que les initiés du marché du blé comptent sur la croissance des prix (ou se couvrent contre la réduction, ce qui est , en fait, la même chose du point de vue de la pression d’achat).

Analyse de la ligne Commerciales Prenons un exemple de l’année 2019.

Analyse de la ligne des Grands Spéculateurs

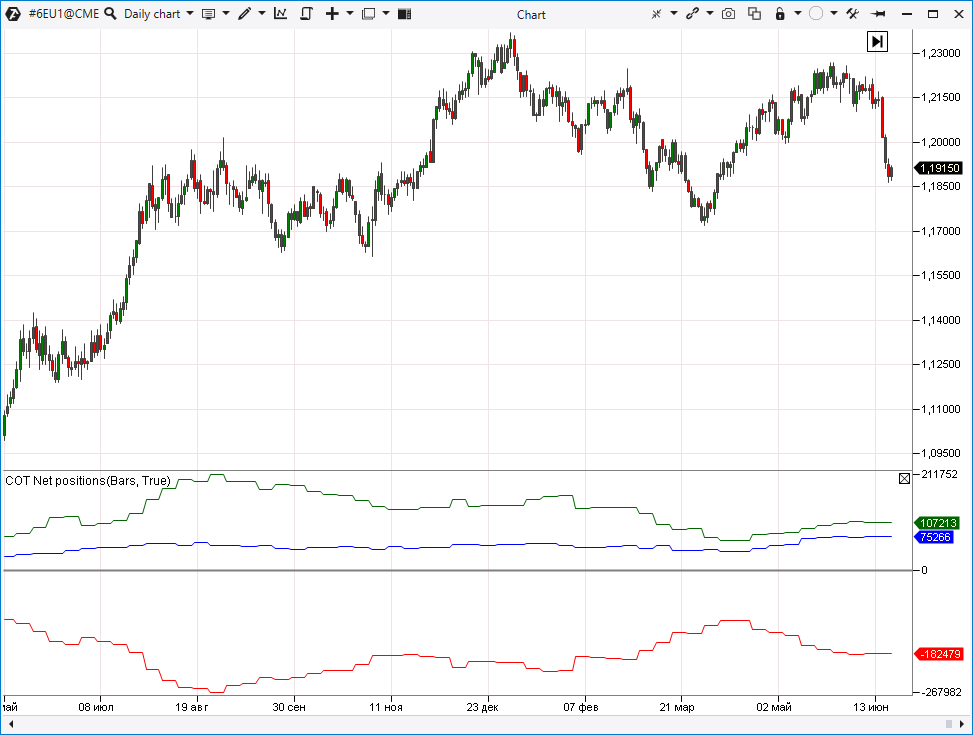

En règle générale, les lignes des grands spéculateurs (vert) et des publicités (rouge) présentent une corrélation inverse. Une idée surgit que les représentants des Grands Spéculateurs font souvent des pertes. Est-ce ainsi ? Il est évident qu’aucun participant aux échanges en bourse ne pourrait être complètement assuré contre les pertes, mais si les grands spéculateurs finissaient par subir des pertes, ils feraient faillite et la CFTC ne suivrait pas leurs positions. Mais ce n’est pas le cas. En règle générale, les grands spéculateurs sont du bon côté du marché pendant une tendance. Les données COT confirment le vieil adage commercial : s’il n’y a plus d’acheteurs, les prix ne peuvent pas augmenter davantage et commenceront à baisser. L’image inverse est vraie pour l’insuffisance des vendeurs. Vous trouverez ci-dessous un exemple du marché à terme EUR/USD (ticker : 6E) sur le CME.

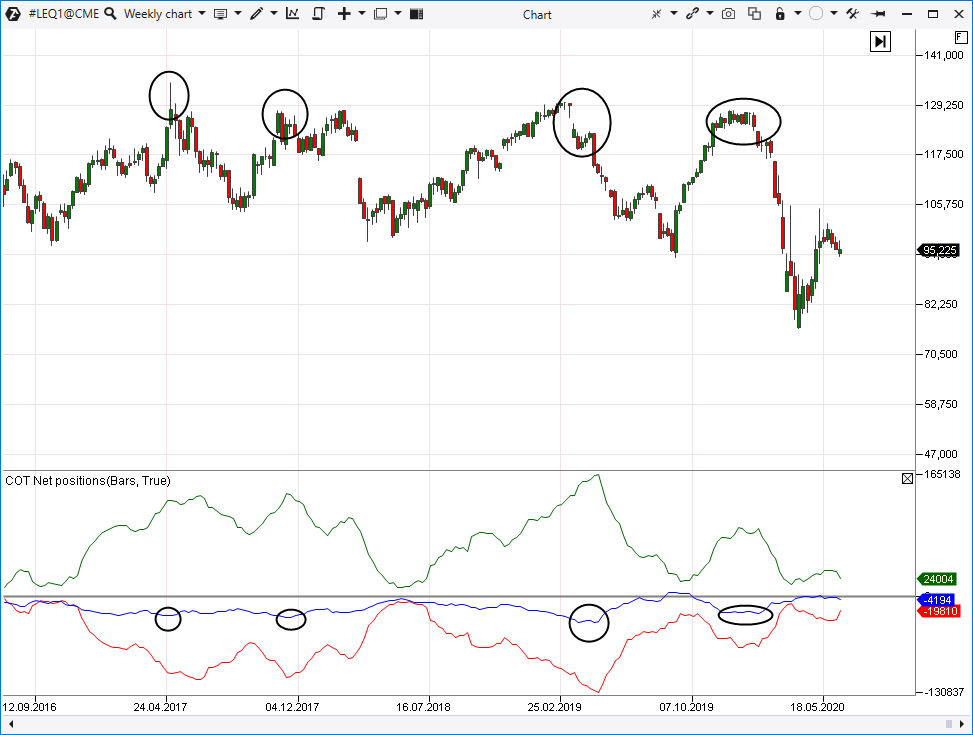

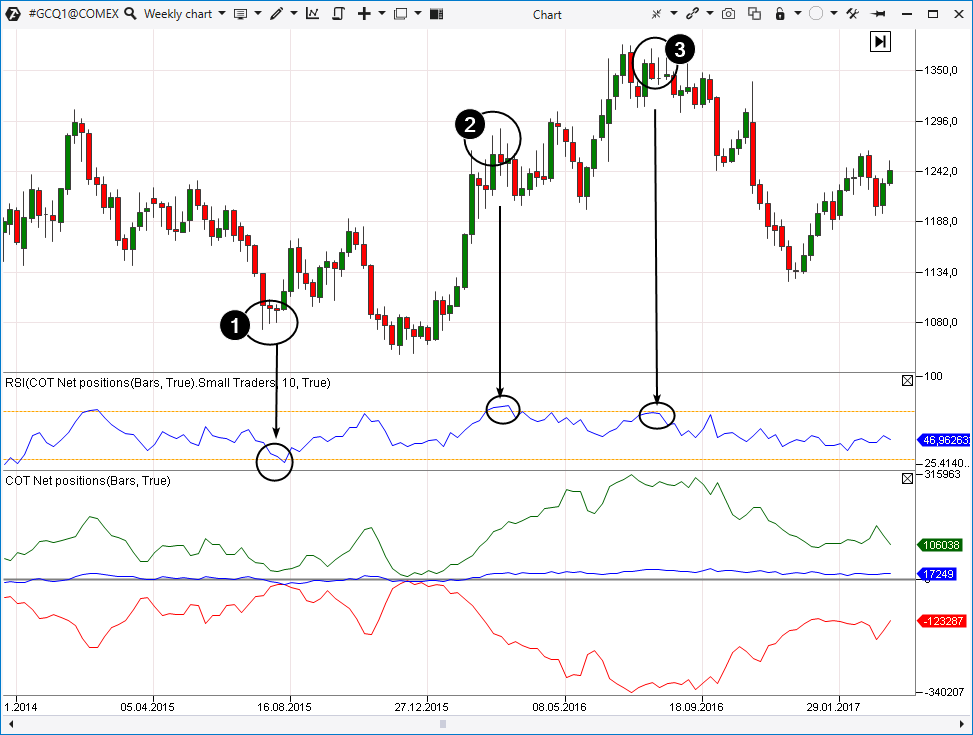

Analyse de la ligne Small Traders

La ligne bleue montre le positionnement du groupe de traders le moins capitalisé. Ils ont à peine le pouvoir d’influencer les prix du marché de quelque manière que ce soit, cependant, leur comportement peut aider à comprendre le ton du marché. De plus, les Petits Traders possèdent une propriété particulière sur certains marchés. Par exemple, les contrats à terme sur les bovins vivants. De nombreuses exploitations bovines entrent dans la catégorie des petits traders. Leurs activités (couverture ou spéculation) donnent plus de poids à l’opinion selon laquelle le prix est proche de ses points extrêmes. Elle est illustrée par des cercles dans le graphique ci-dessous (ticker : LE ; CME ; période quotidienne).

- panique des petits traders, qui vendent au plus bas ;

- excitation sur le marché, les petits traders achètent le pic ;

- et un autre achat aux pics.

Comment combiner l‘analyse de cluster et l’indicateur de positions nettes COT ?

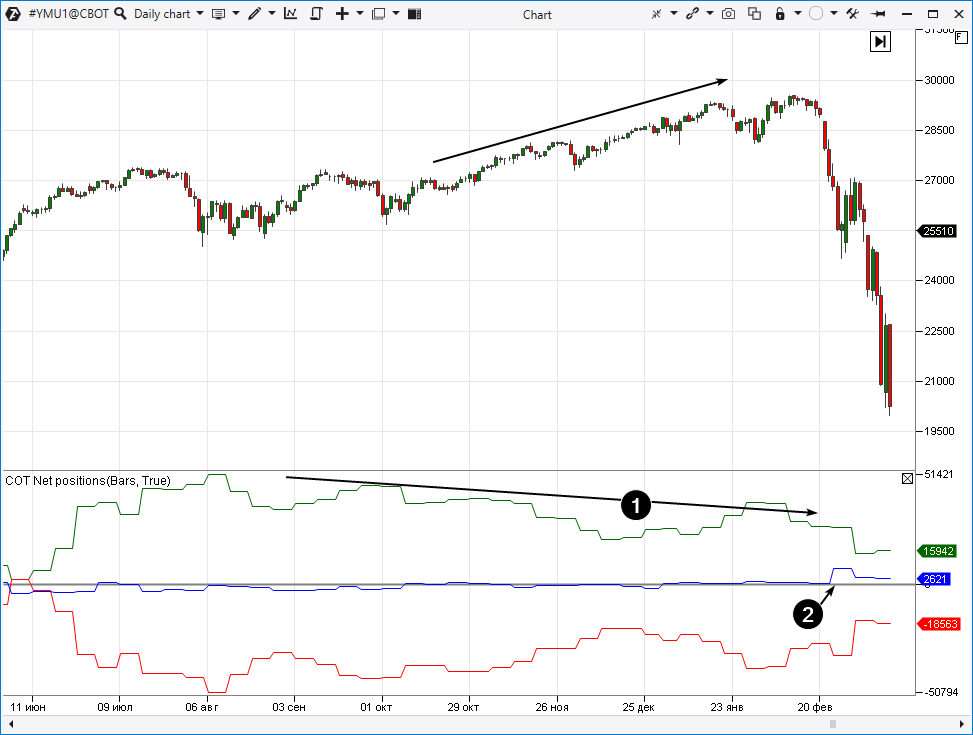

Le principal inconvénient des indicateurs COT est peut-être qu’ils montrent des données du passé. Cependant, le délai n’est pas si grand pour que les valeurs perdent complètement leur signification. Nous vous proposons d’envisager la variante d’utilisation suivante :- Étape 1. Identification du signal sur une période senior à l’aide d’un indicateur COT.

- Étape 2. Recherchez une entrée sur une période junior à l’aide de clusters (ou d’autres indicateurs de la plate-forme ATAS).

- positions courtes accumulées (numéro 1) bien avant que la chute, causée par le coronavirus, n’ait lieu ;

- acquis une compréhension dans le temps et accumulé des longs (numéro 2).

Comment analyser l’indicateur Open Interest COT ?

L’indicateur Intérêt Ouvert indique le nombre général de positions ouvertes. Selon une opinion largement répandue, les variantes suivantes d’interprétation des signaux des indicateurs d’intérêt ouvert sont : Signaux baissiers :- Le prix diminue lorsque les valeurs des indicateurs augmentent (renforcement de la tendance baissière).

- Le prix augmente lorsque les valeurs des indicateurs diminuent (affaiblissement de la tendance haussière).

- Le prix augmente lorsque les valeurs des indicateurs augmentent (renforcement de la tendance haussière).

- Le prix diminue lorsque les valeurs des indicateurs diminuent (affaiblissement de la tendance baissière).

- Comment utiliser Intérêt Ouvert

- Ce que cache Intérêt Ouvert

Conclusions:

Les indicateurs, qui sont basés sur les rapports d’engagement des traders (rapports COT), montrent les positions de divers groupes de traders dans la dynamique. C’est un outil très utile pour le trading de devises, de matières premières et d’indices boursiers à moyen terme. La plate-forme ATAS aide les utilisateurs à :- apprendre des faits sur les positions de divers groupes de traders à partir d’une source digne de confiance (US CFTC);

- combiner les données du rapport COT avec l’analyse de cluster ;

- étudier les valeurs historiques des indicateurs ;

- obtenir des idées/confirmations pour l’exécution d’opérations de trading.

- sont publiés avec un retard ;

- ne peuvent pas garantir le profit ;

- possèdent un caractère individuel en fonction d’un marché sélectionné ;

- ne contiennent des données que pour les marchés, qui sont soumis à la réglementation CFTC.

Les informations contenues dans cet article ne peuvent pas être perçues comme un appel à investir ou à acheter / vendre un actif en bourse. Toutes les situations, discutées dans l’article, sont fournies dans le but de se familiariser avec les fonctionnalités et les avantages de la plate-forme ATAS.