Un exemple de stratégie avec un indicateur

À ce jour, la majorité des outils de marché populaires ont un caractère de marge. Qu’est-ce que la marge ? En bref, il s’agit d’un modèle de marché comportemental, lié à une fermeture forcée des positions des traders. Cet article vous l’expliquera plus en détail.

Nous considérerons également un nouvel indicateur ATAS, appelé Margin Zones. L’utilisation de l’indicateur Margin Zones aide à construire un système de trading, un profit possible dans lequel est trois fois plus élevé que la perte possible. Nous examinerons des exemples de construction de tels systèmes à la fin de l’article.

A lire dans cet article :

- Marge du marché.

- Paramètres de risque de marge.

- Définition de l’indicateur de zones de marge dans la plate-forme ATAS avec des exemples.

- Calcul des zones de marge.

- Système commercial.

Marge de marché

La marge est une garantie collatérale (GC), requise pour l’exécution d’une opération en bourse. Si nous parlons du Chicago Mercantile Exchange (CME), les exigences de marge sont divisées en :

– GC, requis pour les transactions intra journalières ;

– GC, nécessaire au transfert d’une position par clearing.

Le premier type de GC est défini par les courtiers indépendamment, tandis que le second est défini par la bourse et il est généralement plus grand que le GC du premier type.

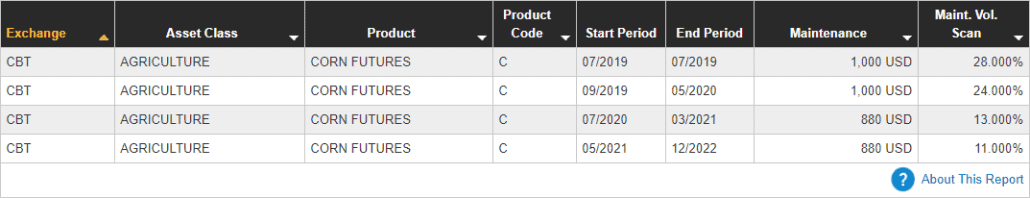

Considérons un exemple de la façon dont la marge participe au trading. Par exemple, un trader achète 1 contrat à terme pour le maïs. Selon le Chicago Mercantile Exchange, un trader a besoin de 1 000 USD pour exécuter une telle transaction. C’est exactement la marge, qui est prise par la bourse comme garantie collatérale d’une transaction.

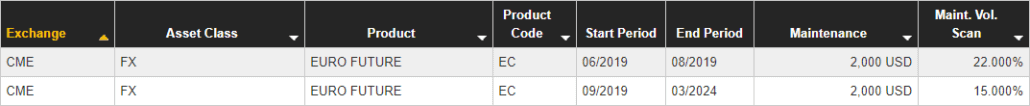

Le tableau ci-dessous présente une liste des contrats à terme disponibles au moment de la rédaction de l’article. La colonne Maintenance affiche le montant de la marge requise, tandis que la colonne Fin de la période affiche les dates d’expiration des contrats.

Le montant de la garantie est transféré du compte du trader au compte de la chambre de compensation et y est conservé jusqu’à la clôture de la transaction.

Un contrat à terme sur le maïs contient 5 000 boisseaux de ce produit agricole, ce qui correspond à 127 tonnes. Au moment de la rédaction de l’article, le prix du marché du maïs était de 4,15 USD le boisseau.

Un calcul simple montre que le coût total de la transaction était de 20 750 USD avec seulement 1 000 USD dépensés. Le calcul final entre les parties du trading a lieu au moment de l’exécution du contrat. Une telle transaction pourrait être exécutée bien avant que la marchandise ne soit livrée. C’est pourquoi ces transactions sont appelées contrats à terme (quelque chose qui se produira à l’avenir. Lisez plus en détail ce que sont les contrats à terme).

L’application du trading sur marge permet d’exécuter des transactions à terme sans payer le montant total du coût de la transaction. Un tel système est vraiment rentable pour les entreprises réelles engagées dans la production et la transformation de divers produits.

Cependant, certaines restrictions apparaissent en cas de détention prolongée de positions de marge. Le fait est que le prix du marché d’un produit fluctue constamment. Une position ouverte nécessite la disponibilité d’un montant de garantie suffisant sur le compte d’échange et le solde total du portefeuille pourrait à la fois diminuer et augmenter.

La marge de variation, qui est calculée en tenant compte du coût d’une position ouverte, est responsable d’un changement du coût total du portefeuille. Si la position achetée devient moins chère, la marge de variation devient négative, et si la position devient plus chère, la marge devient positive.

S’il n’y a pas suffisamment de fonds sur le compte d’un trader pour détenir la position ouverte, la bourse applique la procédure de gestion des risques et peut fermer la position. Une telle opération s’appelle un appel de marge et pourrait être appliquée de force par la bourse ou le courtier. Il s’agit d’une action légitime, puisque les conditions de fermeture de la position d’un client à son insu sont décrites dans le contrat, qui est exécuté lorsqu’un client ouvre un compte auprès de son courtier.

Si un côté d’un commerce est un producteur d’un produit et l’autre est un transformateur de ce produit, la clôture par un appel de marge ne leur est pas inhérente. Ils exécutent des transactions à terme, qui sont sécurisées à la fois avec de l’argent et des matières premières afin de fixer un prix rentable à l’avenir ou de se couvrir contre d’éventuels risques.

Le plus grand risque d’être fermé par un appel de marge est celui des spéculateurs, qui négocient en bourse dans le but de gagner de l’argent sur la volatilité de l’outil d’échange et d’ouvrir des positions avec une attraction de 50 % ou plus de fonds d’argent gratuit. Moins il y a de fonds libres sur le compte, plus le risque est élevé.

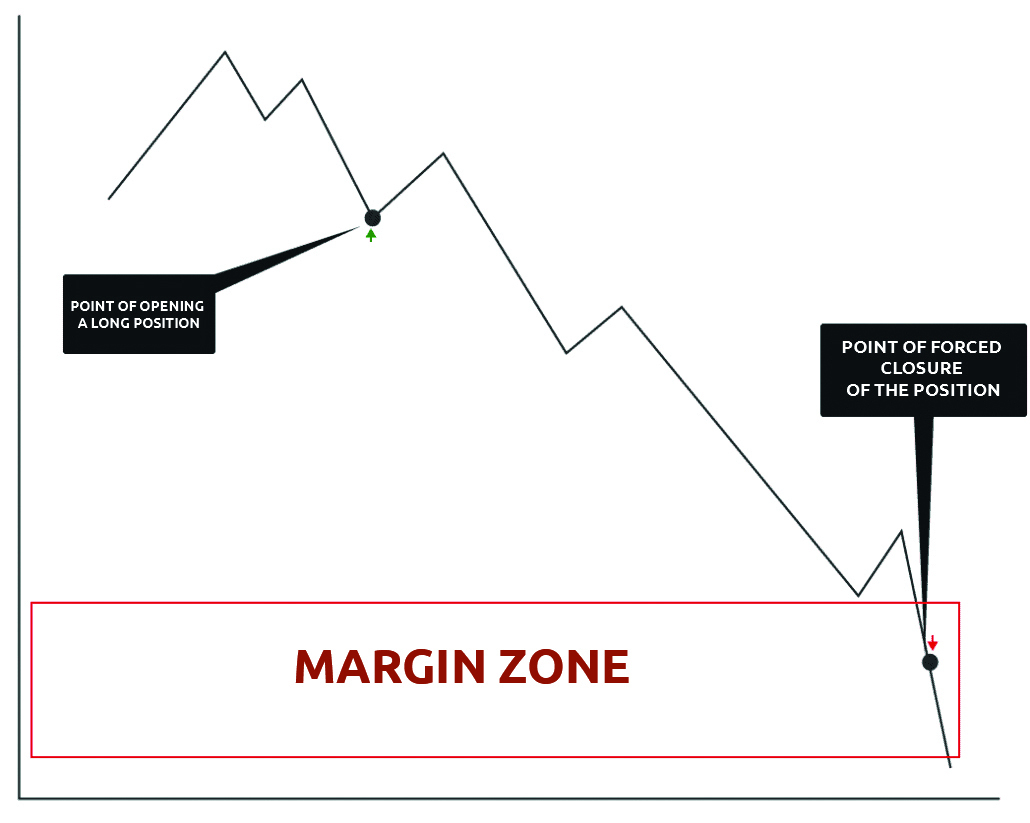

L’image ci-dessous montre une situation typique, lorsqu’un trader-spéculateur a ouvert une position longue contre la tendance à la baisse et s’est retrouvé coincé dans une perte. Le marché continue de baisser et la marge de variation réduit les fonds libres du trader. La bourse ou le courtier clôturera sa position par un appel de marge et enregistrera la perte du trader lorsque les fonds libres seront égaux à zéro. Pauvre garçon.

La zone de marge dans l’image est marquée en rouge. Convenons que nous appellerions les niveaux de fermeture de la position d’un trader par un appel de marge comme niveau de marge ou zone de marge.

Si de nombreuses positions longues étaient ouvertes à un certain niveau au-dessus, alors la chute du prix dans la zone de marge provoquerait une vague de fermeture de positions déficitaires.

Des faillites célèbres, où les pertes ont représenté des centaines de millions de dollars, ont eu lieu à la suite de fermetures forcées de positions sur les bourses :

- John Rasnick a perdu 691 millions de dollars en trading. Il a été condamné à 7,5 ans de prison et, de plus, le tribunal l’a obligé à rembourser tout l’argent perdu.

- Liu Qibing a perdu 1 milliard de dollars dans le trading du cuivre au nom de la Chine. Son destin est encore inconnu.

- Nick Nilson a perdu 1,3 milliard de dollars en gérant les fonds d’une banque. Cela a entraîné la faillite de l’établissement financier, pour laquelle il a été condamné à 6,5 ans de prison.

Un trader moderne doit prendre en compte la spécificité de la marge du marché, pour éviter d’entrer dans la liste des faillites. Il est plus raisonnable d’utiliser les opportunités d’ouverture au moment où de nombreux autres traders sont fermés par un appel de marge. Comment? Nous en parlerons dans l’article.

Paramètres de risque de marge

Pour une discussion plus spécifique et pratique, vous devez comprendre d’où tirer les informations pour le calcul des zones de marge. En règle générale, les données de référence des sites d’échange officiels sont utilisées.

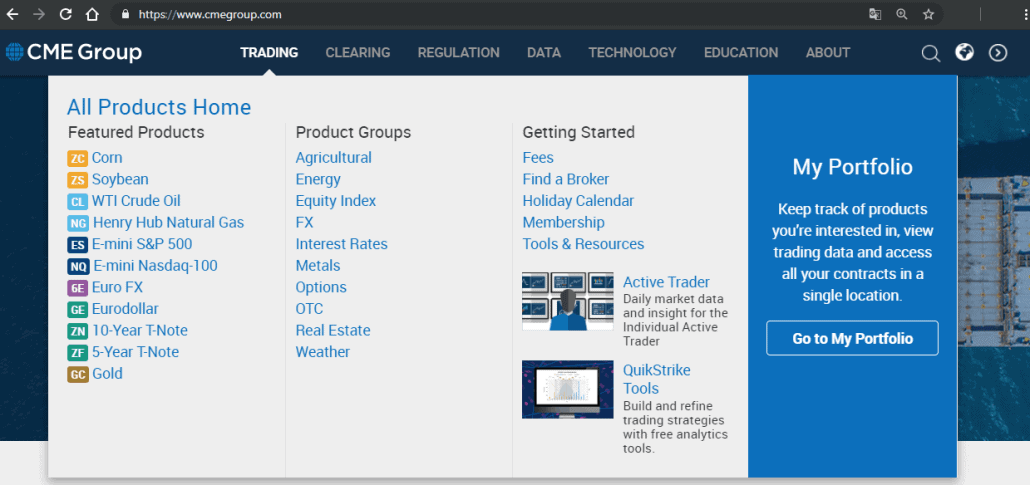

En ce qui concerne CME, les exigences de marge sont fixées pour chaque outil, qui sont décrites en détail sur le site www.cmegroup.com. Sélectionnez la section Trading dans le menu principal, puis sélectionnez un groupe d’outils dans la liste.

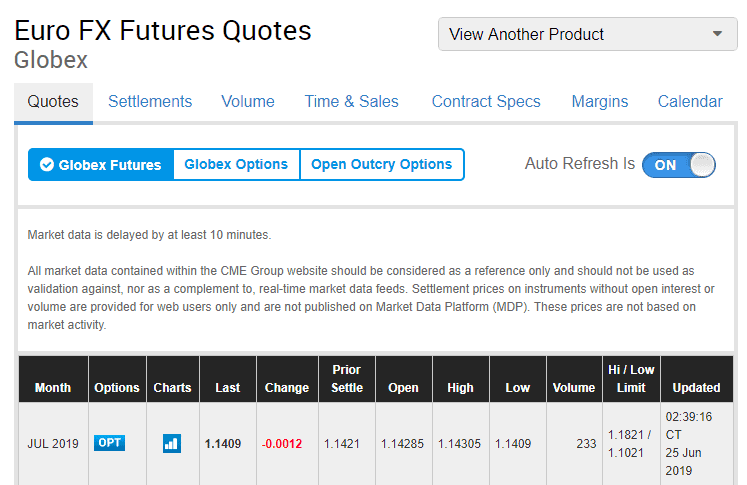

Par exemple, vous avez sélectionné le marché Forex (valeur FX). Cela ouvrira un tableau avec une liste d’instruments Forex.

Dans la section Spécifications du contrat, nous nous intéressons au paramètre Fluctuation du prix minimum, qui définit un incrément minimum du prix et de son coût :

Ces informations nous aident à comprendre que le coût d’un tick de l’outil 6E est de 6,25 USD.

Ensuite, nous allons à la section Marges où nous trouvons des informations sur une garantie minimale de garantie (GC) pour un contrat de l’outil 6E. Dans notre cas, GC est de 2 000 USD pour un contrat pour les positions transférées du jour au lendemain.

Nous avons maintenant toutes les informations nécessaires pour le calcul des zones de marge, que nous pouvons transférer dans l’indicateur Zones de marge.

Réglage de l’indicateur de zones de marge

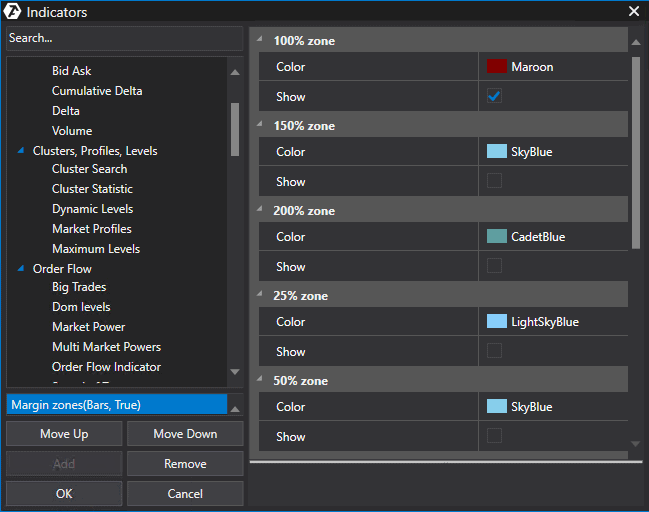

Afin d’utiliser les zones de marge dans notre trading, nous devrons utiliser l’indicateur de zones de marge de la plate-forme ATAS. Pour l’ajouter au graphique, allez dans la section Indicateurs et appuyez sur le bouton Ajouter.

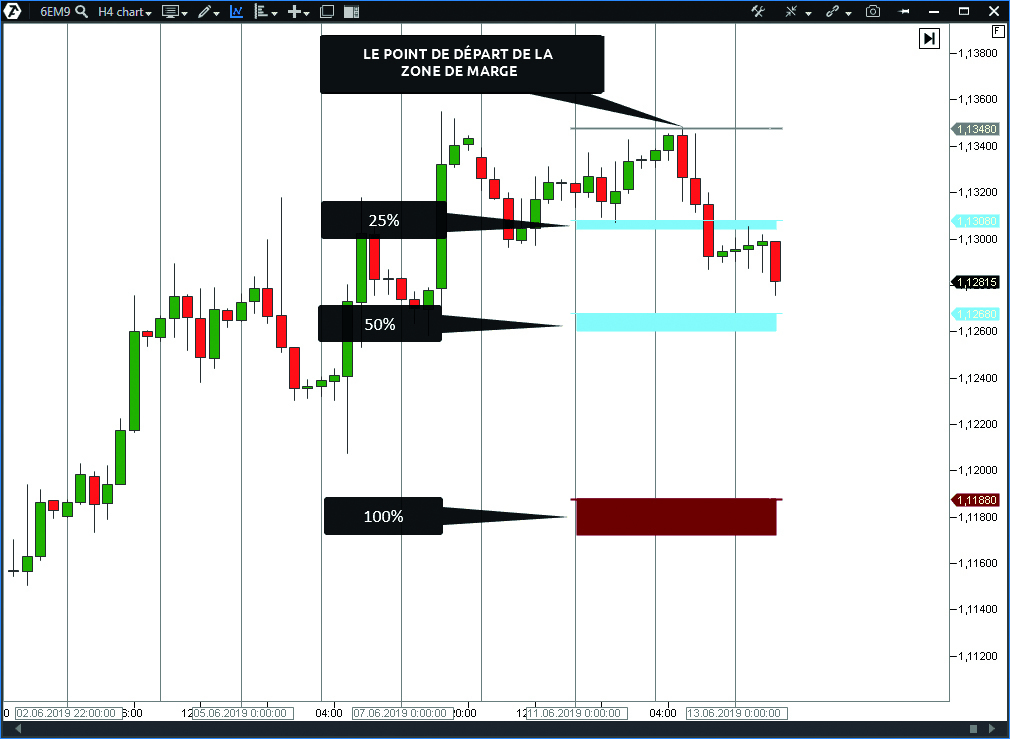

L’indicateur est représenté dans le graphique sous la forme de bandes colorées horizontales, qui correspondent à différentes zones de marge. Par défaut, le premier correspond à 25% de toute la zone de marge, le second – à 50% et le troisième – à 100%. La disponibilité des zones de marge intermédiaire est justifiée par le fait que certains courtiers mettent à disposition de leurs clients des leviers, ce qui raccourcit la distance à la zone de marge.

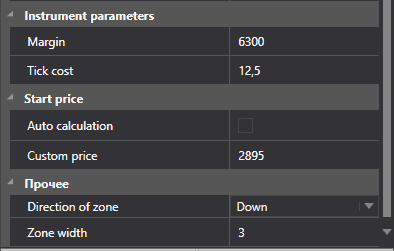

Nous devons définir les paramètres de l’outil pour que l’indicateur affiche correctement les zones de marge. Pour ce faire, il est nécessaire de définir la taille de la marge et le coût des tiques. Nous vous avons déjà expliqué ci-dessus d’où tirer ces données.

Le point de départ du calcul correspond aux points extrêmes de la semaine en cours avec le paramètre de calcul Auto défini. Vous devez utiliser le mode manuel pour définir la valeur du prix personnalisé, à partir de laquelle les zones de marge seront construites.

Le paramètre Direction de la zone est responsable de la direction de l’indication de la zone – vers le haut ou vers le bas à partir du point de départ. Le paramètre Largeur de zone définit le nombre de jours pendant lesquels les zones seront affichées dans le graphique.

Calcul des zones de marge à partir de la concentration élevée ou faible ou à partir de la concentration en volume.

L’image ci-dessous montre à quoi ressemble le graphique avec 2 indicateurs qui ont des directions différentes – haut et bas.

- Dans le premier cas, le calcul de la zone de marge est construit à partir du plus haut de la semaine et est orienté vers le bas.

- Dans le second cas, il est construit à partir du plus bas de la semaine précédente et est dirigé vers le haut.

C’est l’une des méthodes les plus répandues pour construire des zones de marge.

Une autre méthode de construction des zones de marge est l’attribution du point de départ aux niveaux des grands volumes horizontaux, qui reflètent l’activité (l’intérêt) des acteurs du marché. Afin d’identifier les concentrations horizontales de volumes, vous devrez ajouter l’outil de dessin Market Profile au graphique (appuyez simplement sur F3 pour l’activer).

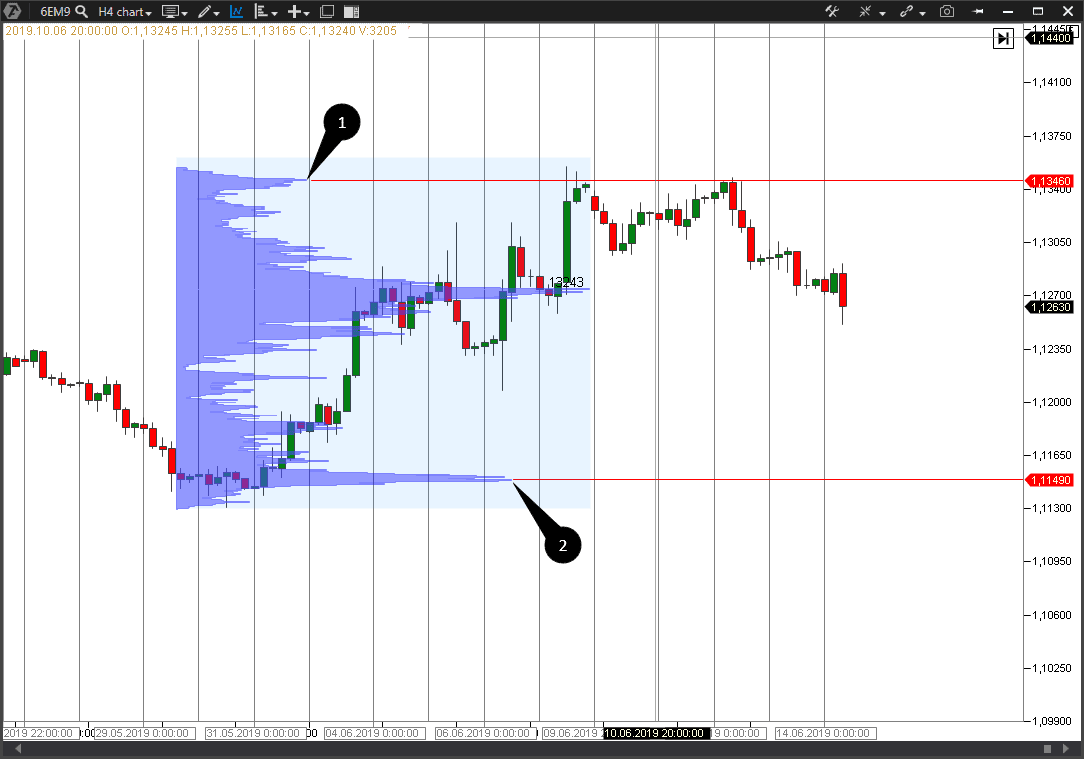

Étendez le profil du marché jusqu’à la partie du graphique où vous avez remarqué une tendance d’intérêt à la hausse. Maintenant, nous voyons des concentrations de volume tout au long de la période d’augmentation des prix.

Nous pouvons voir un splash évident du volume près des sommets des prix au point 1. Nous notons que la concentration en volume de base est au niveau de 1,13460 et transférons cette valeur dans l’indicateur de zone de marge, qui a la direction descendante.

Le point inférieur 2 est au niveau de 1,11490, où nous avons également une concentration volumique. Nous transférons ce point dans le deuxième indicateur de zone de marge, qui a le sens ascendant. Maintenant, notre graphique ressemblera à ceci :

Le prix a cassé la zone de marge au point 1 et, comme nous pouvons le voir, la séance de bourse s’est clôturée au-dessus de la zone cassée. Les positions des vendeurs, qui sont restées bloquées du niveau de 1,11490 au point 1 en l’absence de liquidité gratuite, ont été fermées de force. L’impulsion ascendante s’est épuisée après cela et le mouvement descendant a commencé.

Une situation désagréable similaire pourrait également s’attendre aux acheteurs, qui ont ouvert leurs positions à partir du niveau de 1,13460, si le prix atteignait la limite inférieure de la zone de marge au point 2.

Comment construire des zones de marge avec plus de précision ?

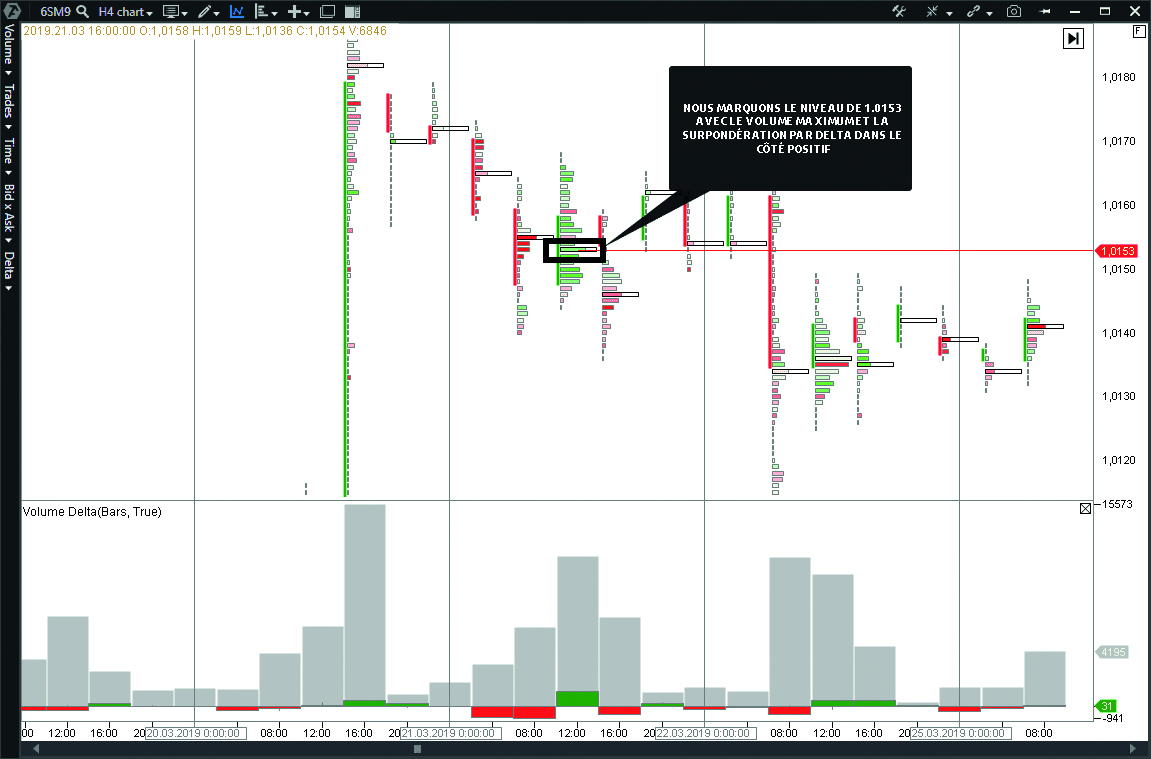

Pour cela, nous aurions besoin de deux indicateurs supplémentaires dans le graphique : Volume et Delta. Il est préférable (pour plus de commodité et moins d’espace) de combiner ces deux indicateurs dans un même panneau comme le montre l’image ci-dessous.

Nous trouvons une bougie avec le volume moyen supérieur et une surpondération maximale en delta sur le mouvement ascendant pour l’outil 6S (futures CHF). Nous marquons cette bougie comme bougie de contrôle.

Ensuite, nous transformons le graphique en mode cluster afin d’identifier plus précisément le niveau de concentration volumique maximale dans la bougie de contrôle et de trouver le niveau à partir duquel nous construirions l’indicateur de zones de marge. Ce niveau est maintenant de 1,0153.

Nous transférons la valeur reçue dans l’indicateur de zones de marge et vérifions le graphique. La zone de marge reçue au bas du graphique a servi de niveau de support très solide, à partir duquel la correction a été développée aux ¼ et ½ des zones de marge (MZ).

Système de négociation sur la base de zones de marge

Le déchargement des positions de marge, bloquées dans les pertes, libère de gros volumes, l’équilibre de la demande et de l’offre change et les grands acteurs entrent dans des zones proches de la marge. Tous ces événements interconnectés entraînent souvent un renversement du marché et l’apparition d’une nouvelle tendance.

En tenant compte de la marge du marché, nous pouvons construire un système de trading sur la base des cassures/rebonds à partir des niveaux de marge.

A titre d’exemple, supposons que la cassure des niveaux de marge entraîne une redistribution des profits et des pertes entre les acteurs du marché. Lorsqu’une partie des positions ouvertes est fermée de force, l’intérêt à soutenir la tendance diminue. Essayons de transférer cela dans un système commercial.

Tout d’abord, supposons que le prix pourrait connaître un fort support ou une résistance dans les zones de marge. En règle générale, le marché est corrigé dans de telles situations. La correction peut se développer jusqu’à ½ ou ¼ de la zone.

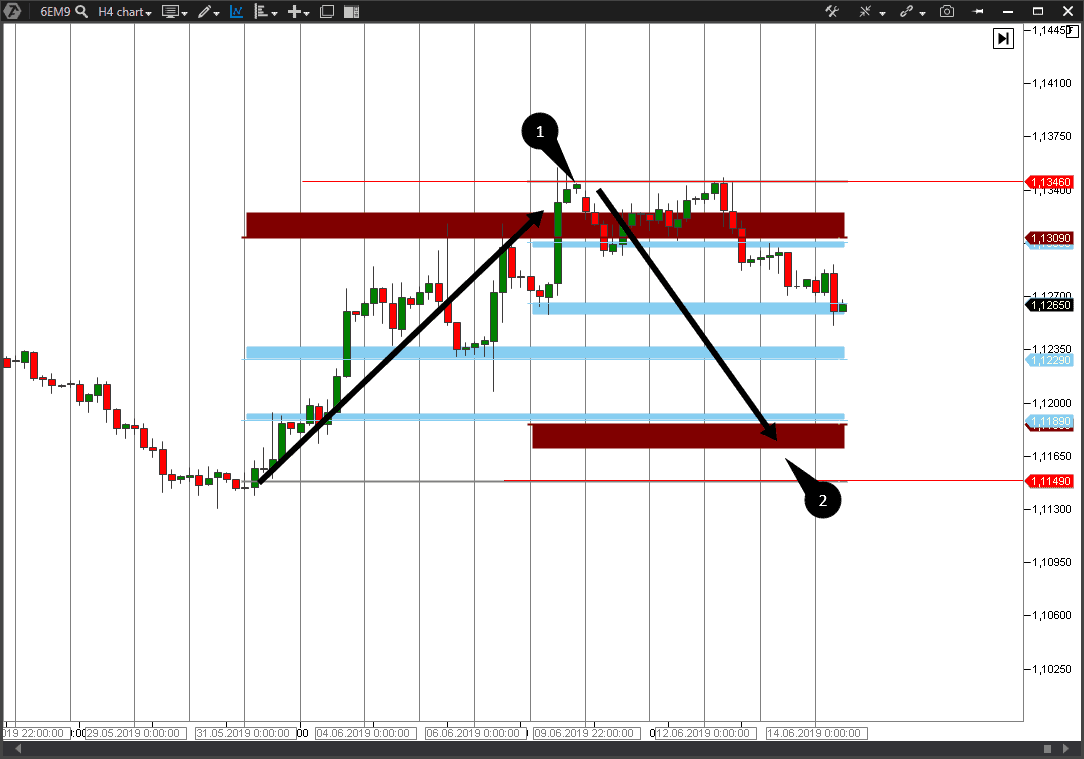

Une telle situation se présente comme suit dans le graphique :

Toucher le niveau de marge supérieur, à partir duquel la vente doit être ouverte, a lieu au point 1. Le take profit est affiché à ½ de la zone de marge au point 2.

Il est important de comprendre où publier un stop loss lorsque vous créez votre système de trading. Dans ce cas, il est opportun d’utiliser la valeur de du take profit supposé. Dans notre cas, la zone complète est de 320 ticks, ½ de la zone est de 160 ticks et ⅓ de 160 est de 53 ticks. Ainsi, nous affichons le stop loss 53 ticks au-dessus du point d’ouverture de la position. Le profit dans ce commerce est de 160 points, tandis que la perte possible est de 53 points.

Considérons un autre exemple avec la cassure de la moitié de la zone de marge.

Certains courtiers fournissent à leurs clients des leviers, lors de l’utilisation desquels le risque de survenance d’un appel de marge est réduit proportionnellement à la taille de l’effet de levier. Par exemple, la moitié de l’effet de levier correspondrait à la moitié de la zone de marge. De plus, le courtier peut clôturer une partie de la position déficitaire du client dans le cas où la marge de variation est égale à la moitié du coût initial de la transaction de signe opposé. Cela signifie une situation dans laquelle les fonds gratuits sur le compte du trader ne couvrent que 50% des GC requis.

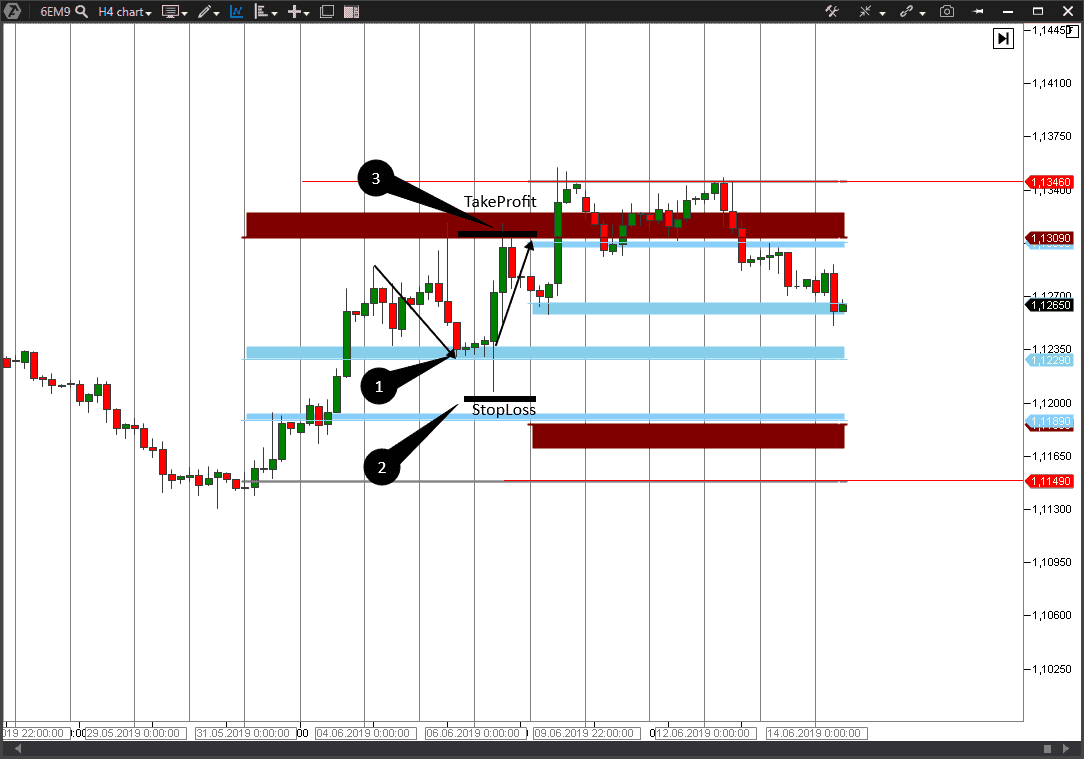

L’exemple ci-dessous montre une situation dans laquelle le prix s’est stabilisé au-dessus du niveau cassé après la cassure de la moitié de la zone de marge.

Dans ce cas, nous attendons la poursuite du mouvement ascendant jusqu’au niveau de marge suivant. Nous publions un ordre d’achat limité au niveau cassé (point 1) et calculons le stop loss en utilisant la méthode décrite ci-dessus (point 2). Nous obtenons le profit attendu de 163 points et un stop loss de 53 points à partir du point d’entrée.

Lors du test du niveau cassé, le prix a dangereusement baissé jusqu’au niveau de notre stop loss, cependant, il lui manquait 10 ticks pour l’activer. En conséquence, nous obtenons un bénéfice d’un montant de 163 points (point 3).

Conclusion

Un trader a besoin d’un système de trading clair et d’une bonne gestion des risques s’il veut tirer profit du trading. Le trading par zone de marge permet de rechercher des points d’ouverture et de clôture rentables et rationnels avec établissement d’un risque acceptable.

Désignons brièvement les principes, qui pourraient être utilisés dans la stratégie de trading par zones de marge :

- les zones de marge, en règle générale, pourraient être des niveaux de support et de résistance ;

- les niveaux de volumes horizontaux permettent un calcul plus précis des zones de marge ;

- la cassure d’une zone de marge et la fixation des prix en fin de séance américaine indiquent une forte probabilité de poursuite du mouvement vers la cassure vers la zone de marge suivante ;

- Un système commercial avec l’utilisation de zones de marge suppose la relation 3 à 1 du profit à la perte.

Téléchargez ATAS et expérimentez avec l’indicateur de zones de marge dès maintenant. Nous vous souhaitons de ne pas rencontrer un appel de marge sur votre chemin.

Les informations contenues dans cet article ne peuvent pas être perçues comme un appel à investir ou à acheter / vendre un actif en bourse. Toutes les situations, discutées dans l’article, sont fournies dans le but de se familiariser avec les fonctionnalités et les avantages de la plate-forme ATAS.