ФУНДАМЕНТАЛЬНЫЙ АНАЛИЗ: ЧТО ПРОИСХОДИЛО 15-19 НОЯБРЯ

Новая волна энергетического кризиса и нестабильность развивающихся рынков, могут послужить триггером для коррекции на мировых фондовых рынках. Что было и что будет рассматриваем в этом выпуске.

- Энергетический кризис – новый сезон.

- Crypto – все только начинается!

- Фондовые рынки – на острие «бычьих» рогов.

- Эрдоганомика – о бедной лире замолвите слово.

Что было

Макро.

Только рынок вздохнул с облегчением в надежде, что энергетический кризис начнет ослабевать, как произошел целый ряд событий, способных, напротив, спровоцировать новый его виток.

- Во-первых, Газпром вновь отказался от бронирования газопровода «Ямал-Европа» на декабрь. На этом фоне котировки природного газа ожидаемо поднялись до $962 за тысячу кубометров.

- Во-вторых, как отмечает Profinance, потоки газа из Норвегии, второго по величине поставщика в регионе, также недостаточны. Месторождение Troll сократит мощность на 28% в течение трех дней, начиная со вторника, из-за «отказа компрессора». Это произошло вследствие сбоя в электроснабжении, в результате которого были прекращены поставки на перерабатывающий завод Карсто на прошлой неделе.

- В-третьих, на повышение котировок газа может сыграть и так называемое «зелёное наступление». В последнее время участились иски ряда экологических организаций против нефтяных и угольных компаний. Так, в начале этого года, суд обязал Shell сократить выбросы парниковых газов на 45% к 2030 г. по сравнению с уровнем 2019-го.

- Ну и последним триггером стала новость о том, что немецкое Федеральное сетевое агентство временно приостанавливает сертификацию Nord Stream 2 AG. Для разрешения проблемы, компании придется провести реорганизацию в соответствии с германским законодательством. Сложно сказать, как сильно это решение замедлит запуск Северного потока-2, однако, чем дольше на рынке сохраняется дефицит природного ископаемого, тем лучше для цен на газ.

Все перечисленное уверенно складывается в пазл под названием «Энергокризис». Судя по тому, что в этом пазле постоянно возникают новые элементы, до завершения кризиса еще далеко.

Рынки.

Достаточно редко в обзорах касаемся рынка криптовалют. Однако попавшийся на глаза материал заставляет задуматься о перспективах криптоиндустрии.

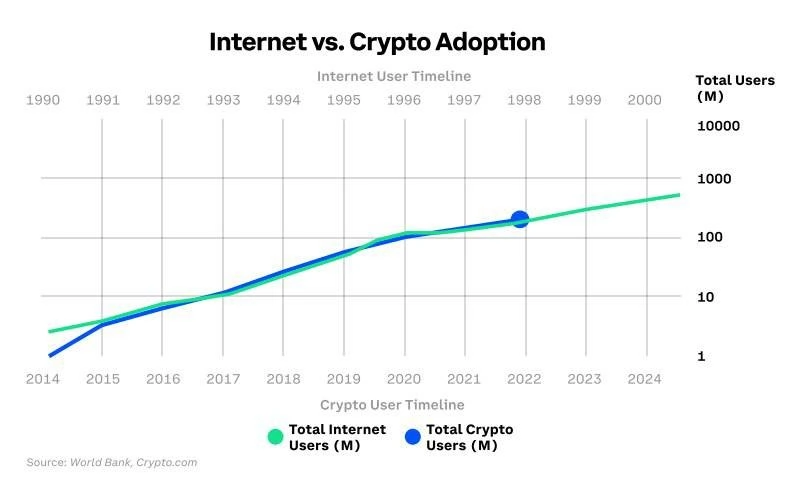

- В недавнем «письме акционерам», выпущенном по итогам 3-го квартала, компания Coinbase привела любопытный график.

На нём показаны темпы, которыми крипта, так сказать, внедряется в повседневную жизнь. Сравниваются две кривые. Зелёная линия- рост числа юзеров интернета с 1990 по 2000 гг. Синяя — рост числа юзеров крипты с 2014 по настоящее время.

Совпадение, как минимум, заслуживает внимания. А если вспомнить, что по-настоящему взрывной рост интернета случился уже после 2000 года и включить фантазию, то получится интересный сценарий. Согласно нему, ещё пару лет люди будут «привыкать» к крипте как новому явлению, ну а с 2024 г. может начаться что-то интересное уже на другом качественном уровне.

- И еще маленькое наблюдение. Как пишет FT — круглосуточная торговля криптой вынуждает традиционные биржи рассматривать возможность ввода круглосуточных торгов у себя. Наблюдается спрос на торги 24/7 со стороны инвестиционных фондов. Как не крути – очередной сигнал о серьезном становлении рынка. И все законодательные инициативы по регулированию этого рынка будут только ускорять процесс «взросления».

Стремительно укрепляющейся доллар совместно с неутихающими разговорами о стагфляции, заставляют «сильных мира сего» потихоньку пересматривать свои радужные прогнозы на ближайшее будущее.

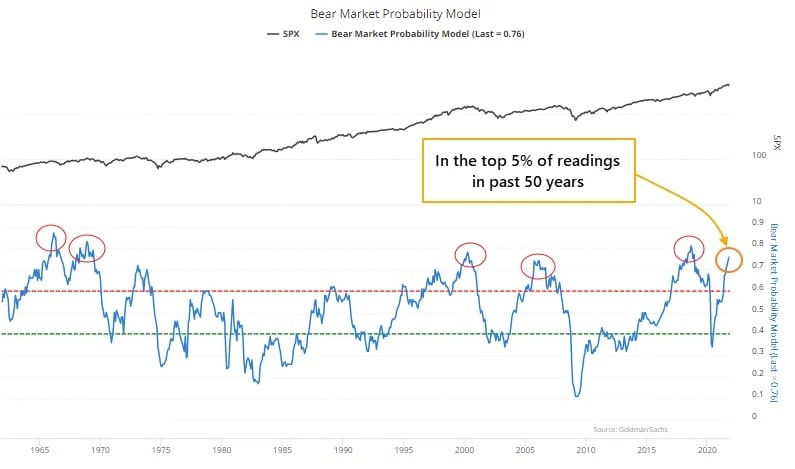

- На прошедшей неделе Goldman опубликовал свою статистическую модель, указывая на одну из самых высоких вероятностей медвежьего рынка в акциях США за последние 50 лет!

- Вслед за ним и Morgan Stanley призывает держаться подальше от акций и облигаций США в 2022 году. Среди причин аналитики банка видят завышенные оценки макропоказателей компаний и снижение стимулирования рынков, отмечая что реальным испытанием в 2022г для рынков и мировой экономики будет снижение фискальной поддержки, а также риск того что ФРС будет не в состоянии полноценно контролировать инфляцию. Вывод – таргет по S&P500 на конец 2022 года на уровне 4400 пунктов.

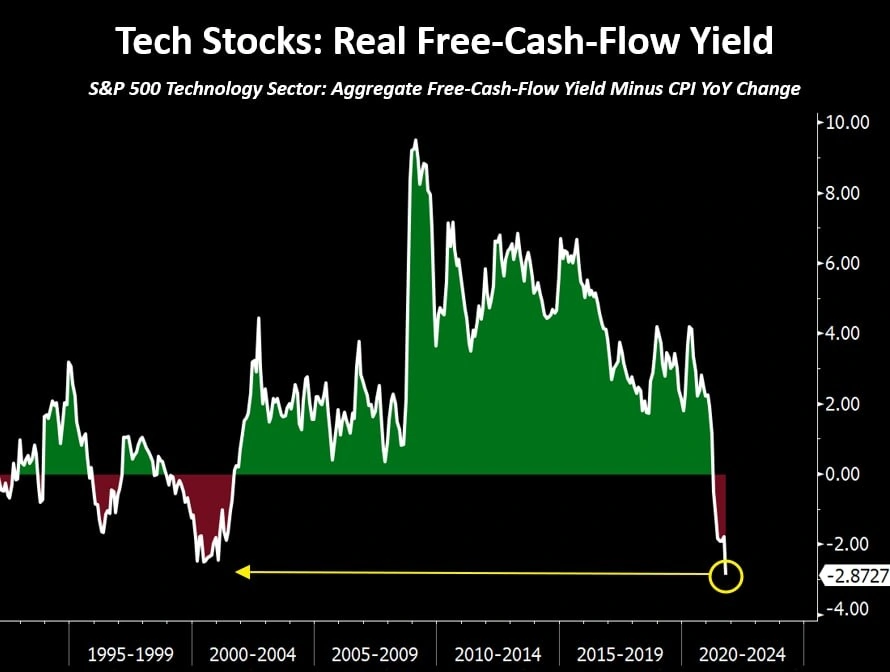

- Crescat так же отметился историческими наблюдениями. Побит еще один рекорд: по метрике Free Cash Flow Yield, технологические компании США сейчас более дорогие, чем во времена доткомов.

- Конечно, все это не означает, что «завтра» рынки начнут падать, но стимулов расти становится все меньше. Дыма без огня не бывает. А если рассмотреть динамику индексов тех стран которые уже вступили в цикл повышения ставок, то суровые перспективы фондовых рынков во второй половине 2022 года становятся все более реальными.

Storys.

- Все чаще кажется, что Реджеп Эрдоган начитался исторических романов и возомнил себя если не Васко да Гамма, то хотя бы Миклухо-Маклаем. Так как все клочки земли на нашей планете уже открыты, президент Турции решил исследовать неизведанные территории в монетарной политике. Он решил бороться с ростом потребительских цен довольно нетрадиционным способом: снижением процентных ставок. Распрощавшись со всеми противниками так называемой Эрдоганомики, будущий Нобелевский лауреат, открывший новые законы экономики, добился своего: главный финансовый регулятор страны снизил ставку сначала на 100 базисных пунктов, а затем еще на 200. Как и следовало ожидать, турецкая лира вошла в самое настоящее пике, упав до рекордно низких значений.

- На очередном заседании ЦБ страны ставка была снижена до 15% (на секундочку при инфляции 20%). К чему это приведет? Догадаться совсем не сложно: к дальнейшему падению национальной валюты, а также к росту инфляции. Беспокоит, что паника может перекинуться на остальные валюты развивающихся стран, включая российский рубль. Вдобавок ко всему необходимо учитывать, что одним из крупнейших торговых партнеров Турции является Еврозона. Это означает, что в случае дефолта или дальнейшего снижения потребительской способности пострадают и европейские страны. На протяжении последних лет европейские банки охотно заимствовали деньги Турции. Так, согласно некоторым подсчетам Анкара должна испанским финансовым институтам более $84 млрд, французским – $40 млрд, итальянским $20 млрд. В целом Турция должна более 20% всех своих долгов Европе. Поэтому очевидно, что, если экономика Турции рухнет, то европейская банковская система также пострадает. А вот тут уже большой янычарский привет евро, которое и так слабо последнее время.

Поэтому не стоит недооценивать ситуацию в Турции, которая вполне может стать «черным лебедем» для мировых финансовых рынков. Как говорится «на турка надейся — сам не плошай».

Что будет

Предстоящая неделя обещает быть достаточно скучной в связи с празднованием дня благодарения в США. В четверг рынки будут закрыты полностью, а в пятницу сокращенный рабочий день. По многолетней статистике индексы пред этим праздником показывают рост.

- В начале недели станет известно имя нового (или старого) председателя ФРС. По всей видимости сюрпризов не последует, и Джером Пауэлл сохранит за собой этот пост.

- В ряде европейских стран с понедельника вводятся локдауны для не привитой части населения.

- В Женеве соберется генеральный секретариат ВТО, где будут рассмотрены вопросы по тарификациям, а также по экономической деятельности Китая. Возможны новые оценки по изменению мирового ВВП.

- В США начнутся дебаты и скорее всего форсированное продвижение плана Байдена на 1,7 триллиона долларов со стороны демократов.

- Возможное подписание соглашение между Nokia и Правительством РФ о локализации вышек LTE. Очень позитивная новость для акций компании и для бизнеса Nokia вообще.

автор: trader2ok

Информация в этой статье не может быть воспринята как призыв инвестированию или покупке/продаже какого либо актива на бирже. Все рассмотренные ситуации в статье написаны с целью ознакомления с функционалом и преимуществами платформы ATAS.