В чем основной риск инвестиций в дивидендные акции

Что такое дивидендные акции и как их правильно выбирать

Для многих инвесторов получение дивидендов — это ключевой стимул для покупки акций. Однако при выборе таких ценных бумаг есть множество нюансов. К примеру, высокая дивидендная доходность акций часто говорит, что инвесторы не уверены в будущем компании, а низкая, напротив, свидетельствует о достаточно хороших перспективах. Как же найти баланс между доходностью и рисками, чтобы составить дивидендный портфель, читайте в нашем обзоре.

Что такое дивидендные акции

Дивидендными называют акции компаний, которые регулярно выплачивают дивиденды. Размер дивидендов зависит от прибыли компании после уплаты налогов и определяется собранием акционеров. Частота выплат может быть разная — 1 квартал, полгода и год.

Традиционно (но не обязательно) дивиденды платят крупные сформировавшиеся компании, которые прошли этап становления и могут себе позволить значительную часть прибыли тратить не на развитие бизнеса, а на выплаты акционерам. Хорошими примерами дивидендных акций в США являются Coca-Cola (KO), Pfizer (PFE), JPMorgan Chase (JPM), Exxon Mobil (XOM). Это компании с большой историей и давно сформированной бизнес-моделью. Их еще называют дивидендные аристократы.

Напротив, сравнительно молодые компании из новых и быстрорастущих секторов экономики, такие как Google (GOOG), Facebook (FB), Amazon (AMZN), часто дивиденды не платят. Прибыль они предпочитают реинвестировать в развитие и покупку новых бизнесов. Обычно их финансовые показатели растут быстрее средних значений на рынке, а инвесторы получают доход за счет роста капитализации.

Срединную нишу занимают компании, которые пытаются найти баланс между выплатой дивидендов и дальнейшим развитием. Их дивидендная доходность невелика, а темпы роста финансовых показателей все еще высокие. К ним относятся такие технологические гиганты как Apple (AAPL), и Microsoft (MSFT), QUALCOMM (QCOM).

Дивидендная доходность акций США

Дивидендная доходность акций всегда связана с ценой и показывает сколько в процентном соотношении компания выплачивает дивидендов, относительно актуальной цены. К примеру, если цена акции $100, а размер дивидендов на акцию $5, то дивидендная доходность составит 5%.

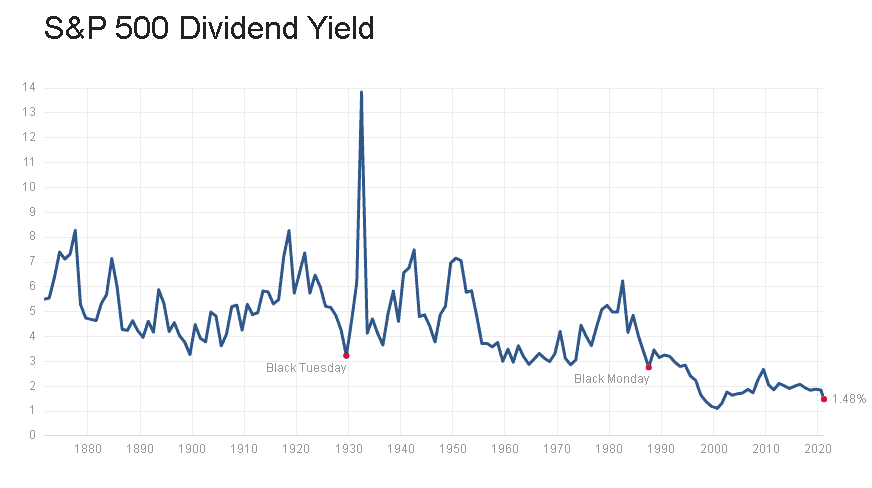

Историческая средняя дивидендная доходность акций США, входящих в индекс S&P 500, составляет около 4%, однако в последние два десятилетия она колеблется в пределах 1.22%-2.2%.

альт: историческая дивидендная доходность акций США.

Среднее значение включает в себя как многие компании, которые вообще не платят дивиденды, так и те компании, чья дивидендная доходность значительно выше. Для примера приведем таблицу дивидендной доходности акций некоторых голубых фишек США, которые мы уже упомянули ранее.

| Компания | Текущая дивидендная доходность* |

| Coca Cola (KO) | 3.36% |

| Pfizer (PFE) | 4.54% |

| JPMorgan Chase (JPM) | 2.35% |

| Exxon Mobil (XOM) | 6.16% |

| Chevron (CVX) | 4.64% |

| Microsoft (MSFT) | 0.98% |

| Apple (AAPL) | 0.67% |

| QUALCOMM (QCOM) | 1.97% |

| Google (GOOG) | Не платит дивиденды |

| Amazon (AMZN) | Не платит дивиденды |

- все данные на 04.03.2021

Можно заметить, что компании сырьевого сектора экономики (Exxon, Chevron) платят дивиденды ощутимо выше средних. Это общемировой тренд, поскольку сырьевые цены достаточно нестабильны, а потенциал роста таких компаний ограничен. Соответственно, высокая дивидендная доходность таких акций во многом объясняется низкой оценкой стоимости компании.

Другое дело технологический сектор. Потенциал расширения бизнеса у таких корпораций как Microsoft и Apple все еще велик, поэтому оценка акций высокая, а дивиденды, соответственно, небольшие. Помимо дивидендов, от этих компаний инвесторы ждут еще и уверенного роста бизнеса.

Дивидендные акции России

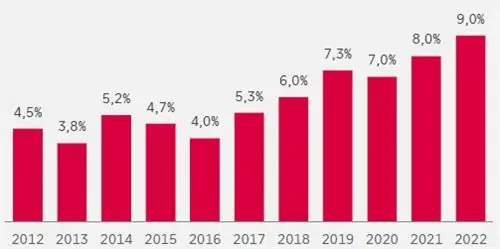

Дивидендная доходность российских акций в среднем выше американских, поскольку оценка акций невысокая. Справедливости ради, схожая тенденция не только на рынке РФ, но и большинства развивающихся рынков мира.

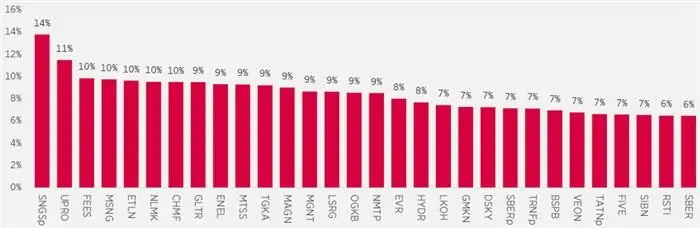

По оценке инвестгруппы АТОН, средняя дивидендная доходность российских акций, входящих в индекс РТС, в 2020 году составляла порядка 7%. Около 20 ликвидных бумаг могут предложить до 8-12%. При этом, как и в США, многие технологические компании, такие как YANDEX (YNDX), дивиденды не платят вовсе.

В 2021 году, согласно данным АТОН, ожидается, что 30 крупнейших дивидендных акций России будут иметь доходность от 6% до 14%.

Как выбирать дивидендные акции

Выбор дивидендных акций зависит от многих факторов. Перед тем как перейти к анализу рынка и покупкам, стоит разобраться, зачем вы это делаете. От цели во многом будет зависеть структура вашего портфеля, рынок акций и ожидаемая доходность. Рассмотрим несколько распространенных вариантов.

Долгосрочные инвестиции с горизонтом от 5 лет

В случае долгосрочных вложений, разумно отдавать предпочтение компаниям со стабильными финансовыми показателями и регулярной выплатой дивидендов. Это могут быть компании из базовых секторов экономики, спрос на продукцию которых достаточно стабилен.

В США примерами таких компаний могут быть Pfizer (PFE), Coca-Cola (KA) и другие финансово устойчивые компании из мало волатильных отраслей экономики. Даже если грянет кризис, люди продолжат покупать медицинские препараты и продукты питания.

Среднесрочный заработок

Если вы хотите выгодно “припарковать” свой капитал на период 1-5 лет, то в расчет стоит брать не только долгосрочную устойчивость компании, но и среднесрочные экономические тренды.

К примеру, в 2021-2022 году в мире ожидается высокая долларовая эмиссия при нулевых процентных ставках, что, наряду с быстрым восстановлением глобальной экономики, вероятно, будет толкать сырьевые цены вверх. Соответственно, в это время можно обратить внимание на компании из сырьевых отраслей экономики — добыча нефти, газа, различных руд. Помимо хорошей дивидендной доходности, есть потенциал заработать еще и на росте курса акций.

Однако дивидендное инвестирование совмещенное со спекулятивным подходом более рискованное. Всегда есть шанс не угадать с трендом.

Краткосрочные спекуляции — до 1 года

Краткосрочные спекуляции с дивидендными акциями имеют смысл, если вы достаточно опытный игрок на финансовых рынках. Однако для большинства инвесторов такая тактика неприемлема.

На каком рынке остановиться

Средняя доходность российских дивидендных акций выше. Однако стоит понимать, что большинство российский компаний прямо или косвенно все же зависят от цен на сырье, а это существенный риск. Российская экономика менее предсказуема, поэтому рубль — волатильная валюта. Многие инвесторы предпочитают меньшую, но долларовую доходность, особенно если речь идет о долгосрочных накоплениях.

Также стоит принимать во внимание разницу в процентных ставках между США и Россией. Так, в США в начале 2021 года ставка центробанка составляет 0-0,25%, а в России — 4.25%. Соответственно, на рынке РФ инвесторы могут получить рублевую доходность в 6-10% из альтернативных источников, таких как корпоративные облигации и банковские депозиты. Долларовая доходность в долговых инструментах с такой ставкой практически отсутствует, либо это слишком рискованные инструменты.

Вывод может быть такой. Чтобы сыграть на среднесрочных сырьевых трендах, российские дивидендные акции могут стать хорошим вариантов. Для долгосрочных сбережений лучше ориентироваться на более стабильные акции с американского рынка.

Риски дивидендных акций

Акции дивидендных компаний подвержены классическим рыночным рискам. Компания может начать терять долю на рынке, делать неудачные поглощения, а волатильность финансовых рынков может привести к обвалу стоимости акций. Однако в среднем показатели классических дивидендных компаний менее волатильны, а шансы на то, что дела пойдут наперекосяк ниже, чем у молодых конкурентов.

Бороться с рисками можно традиционными путями, диверсифицируя портфель между компаниями из разных отраслей. Кроме того, дивидендные акции обычно являются частью более широкого портфеля активов, куда также входят инструменты с фиксированной доходностью, такие как облигации и банковские депозиты.

Как купить дивидендные акции

Купить дивидендные акции можно несколькими способами. Многое зависит от того, насколько вы готовы углубляться в тему. Наиболее доступные для массовых инвесторов способы — это самостоятельная покупка акций через брокера, либо же покупка ETF.

Вариант 1. Самостоятельное формирование портфеля

Подойдет для более подготовленных инвесторов, которые разбираются в финансовых показателях компаний. В этом случае вам необходимо:

- Открыть счет в брокерской компании.

- Провести анализ рынка.

- Выбрать портфель, в соответствии со своими инвестиционными целями.

- Через торговый терминал самостоятельно купить акции.

Выплата дивидендов происходит на брокерский счет. Вы можете в любое время эти средства реинвестировать (купить еще акций), либо вывести их на банковский счет.

Главный плюс такого метода, что вы избавлены от формализма фондов и более свободны в решениях. Кроме того, вам не нужно платить комиссию за управление.

Минусом является то, что такой вариант плохо подходит для неподготовленных инвесторов. Кроме того, тут выше порог входа. Чтобы сформировать небольшой дивидендный портфель на рынке США необходимо хотя бы порядка $10-15 тыс.

Вариант 2. Покупка дивидендных ETF

На мировых рынках, в особенности на рынке США, достаточно много ETF (торгуемые на рынке фонды), которые специализируются на дивидендных акциях из разных секторов. Их доли также можно купить, открыв брокерский счет у компаний с доступом к рынку США.

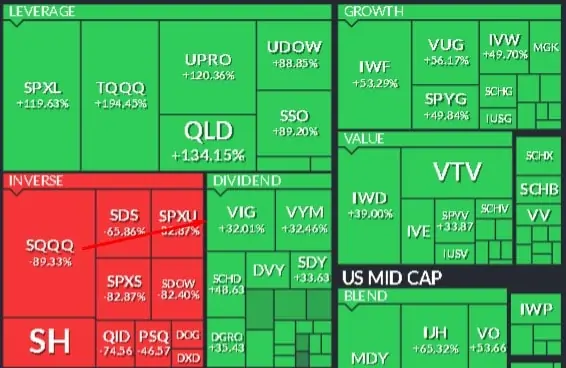

Как видим на иллюстрации ниже, помимо дивидендов, в удачные годы они могут показать еще и неплохую доходность за счет роста стоимости активов.

альт: дивидендные ETF США. Данные Finviz

Несомненный плюс такого метода — доступность для широкого круга инвесторов. Вам не надо заниматься углубленной оценкой финансовых показателей компаний, формировать и балансировать портфель. Этим за вас занимаются профессиональные управляющие из фондов. Кроме того, долю в ETF можно купить даже на небольшую сумму, поэтому стартовый порог может начинаться буквально с $1-2 тыс.

Минусом таких фондов является комиссия за управление, однако обычно она небольшая и составляет до 1% в год.

Вывод:

Покупка дивидендных акций может стать неплохим вариантом при формировании долгосрочных сбережений. Даже если на рынке не очень удачные годы, вы можете рассчитывать на постоянный источник дохода. Конечно риски в дивидендном инвестировании также есть. Даже самые стабильные компании могут в конце концов начать терять. Однако, сформировав портфель, либо вложившись в ETF, вы можете увеличить стабильность за счет диверсификации.

Информация в этой статье не может быть воспринята как призыв к инвестированию или покупке/продаже какого-либо актива на бирже. Все рассмотренные в статье ситуации описаны с целью ознакомления с функционалом и преимуществами платформы ATAS.