Прогноз на 2021 по акциям, валютам, ценам на сырье

Финансовые рынки никогда не живут настоящим. Это всегда сложная безостановочная попытка спрогнозировать будущее. Без понимания того, что инвесторы ждут, попросту невозможно понять, почему цены сейчас именно такие, а не в два раза ниже, или выше.

Темой этой статьи является разбор ожиданий крупнейших инвестбанков и аналитиков с Wall Street на 2021 год. Что ждать от глобальной экономики, какие активы будут расти лучше всего, и какие риски стоит учитывать при инвестициях? Конечно, никто не знает будущего наверняка, однако сегодня тренды формируются исходя из картины, которая описана ниже.

Краткое содержание:

- Начало 2021 года: с верой в вакцинацию

- Постковидная экономика: какой он выглядит в прогнозах Wall Street

- Центробанки продолжат заливать мир триллионами

- Доллар и не только: почему будут обесцениваться мировые валюты

- Основной тренд на рынке акций — покупай, что подешевело

- Основные риски 2021 года

Начало 2021 года: с верой в вакцинацию

Глядя на новые исторические рекорды ключевых американских индексов акций, у многих наблюдателей возникают сомнения, а не бегут ли рынки впереди паровоза? Ведь статистика заболеваемости и смертности от Covid-19 все еще ужасающая.

Да, вирус продолжает свирепствовать, однако на Wall Street мало у кого остались сомнения, что в США, ЕС, Великобритании и других наиболее крупных финансовых центрах массовая вакцинация сломает негативный тренд заболеваемости уже в первом квартале 2021 года.

Главная проблема с распространением вакцин пока логистическая, поскольку препараты оказались крайне чувствительны к режиму хранения и для сохранности требуют до -70 Цельсия. Однако большинство крупных инвесторов на Wall Street исходят из того, что решения будут найдены.

Постковидная экономика: какой он выглядит в прогнозах Wall Street

Тем временем ведущие мировые инвестиционные банки и рейтинговые агентства один за другим уже закладывают в свои прогнозы для мировой экономики на 2021 год значительное улучшение ситуации. Приведем один из взглядов, который в общем-то отражает общий посыл.

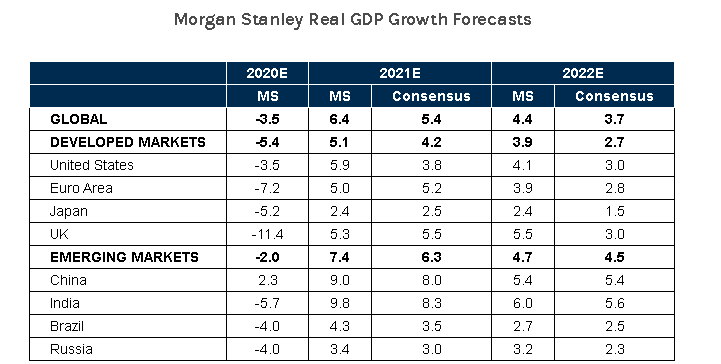

В 2021 Global Economic Outlook инвестбанк Morgan Stanley (MS) ожидает синхронного выхода из кризиса развитых и развивающихся стран. Мировой ВВП вырастет на 6,4%, при росте на 5.1% в развитых странах и на 7.4% — в развивающихся.

Эксперты полагают, что нынешний кризис развивается по V-образному сценарию. Это значит, что рост мировой экономики в 2021 году будет столь же резким, как и падение в 2020.

Наиболее активная стадия восстановления начнется в апреле 2021 года. В банке полагают, что локомотивом роста станут крупные азиатские страны, такие как Китай, Индия и Южная Корея.

Кроме того, вся мировая экономика выиграет от низких процентных ставок в США — долларовое кредитование будет доступным, что будет стимулировать как реальный сектор, так и подъем финансовых рынков.

Центробанки продолжат заливать мир триллионами

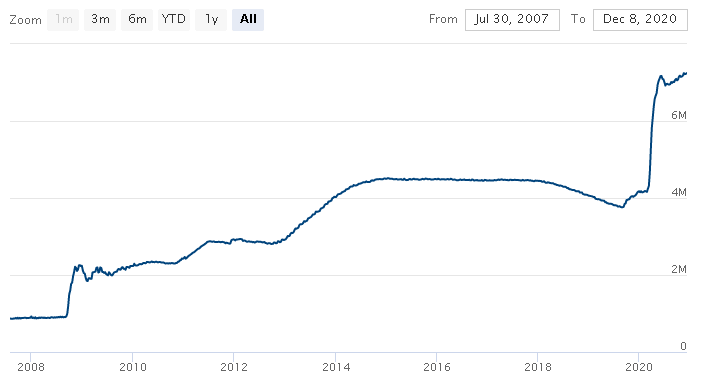

Экономисты JPMorgan Chase (JPM) и Bank of America (BOA) закладывают в прогнозы и рекомендации инвесторам на 2021 год сохранение ультрамягкой монетарной политики ФРС, ЕЦБ и других ключевых центральных банков практически как факт.

Процентные ставки будут сохранены на нулевом, либо даже отрицательном, уровне, по меньшей мере, еще несколько лет. Так, в ФРС заверяют, что ранее 2023 года ни о каком повышении ставок речь не идет.

На Wall Street также почти уверены, что будут продолжены массированные программы количественного смягчения, через которые в мировую экономику будут залиты еще несколько триллионов долларов ликвидности. Баланс лишь только ФРС может вырасти еще на $2-3 трлн.

Все эти обстоятельства, как и хорошие перспективы восстановления корпоративных прибылей, намекают на высокие шансы “вздутия” цен на ключевые классы активов — от акций до сырья. Консенсус прогноз аналитиков с Wall Street говорит о перспективе роста ключевого показателя фондового рынка — средней прибыли на акцию — на 38%.

Не скучно будет и на рынке привлечения капитала. Ряд крупнейших в истории IPO пришлись на вторую половину 2020 года, а завышенные оценки все больше напоминают историю пузыря доткомов. Однако в условиях избытка капиталов мы можем увидеть еще ни одну фантастическую историю роста подобную Airbnb и DoorDash, акции которых добавили в ходе первого дня торгов под 100%.

Доллар и не только: почему будут обесцениваться ключевые валюты

На Wall Street сейчас многие ожидают продолжение тренда на ослабление индекса доллара. То что рынку акций, криптовалюте и сырью хорошо, для доллара — убийственно.

Так, американская валюта, полагают они, продолжит терять позиции из-за роста аппетита к риску на мировых рынках и растущей уверенности в экономиках развивающихся стран. Не пройдет для доллара бесследно и политика ФРС и Минфина США по масштабному монетарному (через эмиссию) и фискальному (через бюджет) накачиванию рынков ликвидностью.

Прогнозы по падению индекса доллара (DXH1) можно встретить разные — от скромных 4% до впечатляющих 20-30%. Однако, стоит понимать, что другие центральные банки мира, от ЕЦБ до Банка Японии, будут “печатать” деньги с не меньшей скоростью, что может обеспечить некий девальвационный паритет для всех валют.

Когда валюты падают синхронно, держать деньги в кэше — не лучшая идея. Профессиональные инвесторы в такой ситуации рекомендуют покупать активы.

В 2021 году, если не приключится новых бед, продолжится инфляция активов — это когда цены на недвижимость, акции и прочие реальные ценности растут быстрее продовольственных цен. По меньшей мере, такая позиция пользуется сейчас популярностью среди аналитиков.

Перспективные активы 2021 года

Помимо биткоина (о прогнозах криптовалют у нас рассказывает отдельная статья), ряд инвесторов перебрасывают капиталы в золото. Ведь рынок драгоценных металлов тоже смотрится как неплохая альтернатива слабеющим мировым валютам. Хотя золото редко показывает рост более чем на 20% в год, оно менее волатильно и более ликвидно. Для многих фондов это главный аргумент.

Среди других перспективных активов на 2021 год эксперты топ-банков обращают внимание на нефть и связанные с ней сырьевые активы. Ожидаемые успехи в борьбе с коронавирусом помогут ценам восстановиться. По прогнозам Goldman Sachs, среднегодовая цена нефти WTI (CLF1) в 2021 году достигнет $65.

Однако главным бенефициаром накачки экономики деньгами, все же, вероятно, останется фондовый рынок.

Основной тренд на рынке акций в 2021 году

Многие ведущие инвесткомпании сходны и в другой базовой тенденции для следующего года — это передислокация капитала из так называемых growth companies в value companies. Кратко поясним разницу между ними.

Growth companies инвесторы покупают в основном в расчете на быстрый рост основных экономических показателей за счет создания новых рынков или стремительно экспансии на старых. Как правило, такие компании либо не платят дивиденды в принципе, либо их размер настолько мал, что не влияет на привлекательность акций. Поэтому инвесторы в основном покупают их ради роста стоимости акций.

Основной при оценке акций коэффициент — отношение цены к прибыли (P/E) — у growth компаний обычно значительно выше среднего, а у некоторых находится на просто астрономических значениях (при среднем значении в 20, он может достигать 100 или даже более 1000, как у Tesla).

К growth companies относится большинство технологических компаний из различных секторов от ритейла до разработки софта и автомобилестроения. Это Amazon (AMZN), Apple (APPLE), Google (GOOG), Netflix (NFLX), Tesla (TSLA), Salesforce (CRM), Zoom (ZM) и т.д. В 2020 году самые “шустрые” growth-акции всем кризисам назло увеличили капитализацию почти вдвое.

В противовес им Value companies имеют ценность за счет создания стабильной ценности для акционеров. Как правило, они платят дивиденды выше средних по индексу, генерируют устойчивую прибыль на протяжении последних нескольких лет, а их деятельность сосредоточена в “классических” секторах экономики.

Это ведущие банки, производители продуктов, рестораны быстрого питания, нефтяные компании и т.п. Классические примеры это Bank of America (BAC), Coca-Cola (KO), McDonald’s (MCD), Exxon Mobil (XOM). На инфографике выше они, как правило, самые красные, поскольку значительно сильнее пострадали из-за коронавируса.

Прогноз по передислокации капитала в основном вызван не тем фактором, что многие Growth companies на фоне ажиотажа в 2020 году оказались значительно перекуплены, а рост их доходов не поспевает за ценой акций. Во многих из них даже наблюдаются признаки пузыря (Tesla, Zoom). Стоимость акций value-компаний, напротив за год упала, а быстрое восстановление мировой экономики и снятие локдаунов создаст задел для роста их финансовых показателей.

Основные риски 2021 года

Прогноз для финансовых рынков на 2021 год был бы неполным без учета опасностей, которые всегда ждут своего часа. Инвесторам стоит держать в уме риск прилета черного лебедя, который сможет в корне изменить ситуацию.

В 2020 году черным лебедем стал коронавирус. Что будет в 2021-м – никому не известно, можно лишь предполагать.

В Fitch Ratings считают, что в первой половине года проблемы могут возникнуть с дистрибуцией вакцины, что может не позволить справиться с коронавирусом достаточно быстро.

На поверхности также лежит рост геополитического напряжения между США и Китаем. Жертвами санкционных войн могут стать как отдельные частные компании, так и целые отрасли мировой торговли.

Не стоит забывать и о внутриполитических противостояниях в США. Если республиканцы возьмут большинство в Сенате, новоизбранный президент США Джо Байден может забыть о реализации своих наиболее масштабных экономических предложений.

Серьезные опасения также вызывает ограниченный ресурс монетарной политики центробанков. Фактически в топку кризиса 2020 года были кинуты все возможные инструменты, и уже не осталось задела для активных действий на случай ухудшения ситуации.

А что если начнет расти инфляция? Поднимать ставку нельзя будет, потому что все еще слабая экономика совсем остановится. Останется только печатать деньги дальше и обесценивать валюты. Злые языки поговаривают, что инфляционное обесценивание колоссального долга ведущих стран и есть основная цель текущей монетарной политики.

В Bank of America среди рисков указывают на рост структурных дисбалансов в экономике развитых стран. Дело в том, что политика спасения утопающих заваливанием бассейна мешками с долларами — это опасная игра. По миру плодятся неэффективные “зомби-компании” с высокой долговой нагрузкой и плохой бизнес-моделью. А неэффективность — это всегда плохо, особенно в кризис, который как раз призван очищать экономику от слабых звеньев и способствовать прогрессу.

Информация в этой статье не может быть воспринята как призыв инвестированию или покупке/продаже какого либо актива на бирже. Все рассмотренные ситуации в статье написаны с целью ознакомления с функционалом и преимуществами платформы ATAS.