FAQ по тейк-профиту для начинающих трейдеров

Данная статья предназначена главным образом для начинающих трейдеров, у которых пока еще есть пробелы в знаниях, в том числе – по теме тейк-профитов. Мы попытались объективно ответить на их многочисленные вопросы, поэтому формат статьи получился похож на FAQ.

Читайте далее:

- Что такое фиксация прибыли в трейдинге.

- Как выглядит срабатывание тейк-профитов на бирже?

- Где лучше выставить тейк-профиты?

- Какие использовать индикаторы?

- Примеры на графиках.

Все, что нужно знать про тейк-профит

Что такое тейк-профит?

Take Profit на английском языке – значит “взять прибыль”.

В биржевой торговле этим термином называют ордер (заявку, приказ), с помощью которого трейдер хочет зафиксировать прибыль. В этом главная цель и предназначение тейк-профита.

Часто термины “тейк-профит” и “цель” в трейдинге выступают синонимами.

Что такое фиксация прибыли на бирже?

Простыми словами – это выход из текущей прибыльной сделки. Пока сделка (позиция) открыта, то прибыль по ней является плавающей, она меняется в зависимости от колебаний котировки. Когда трейдер закрывает сделку, то прибыль фиксируется.

Фиксация прибыли в трейдинге – это самый приятный процесс, когда после закрытия сделки увеличивается баланс за счет того, что на него перечисляется плавающая прибыль как финансовый результат сделки. Эта схема одинаковая на разных рынках. Фиксация прибыли на акциях, на фьючерсах, на криптовалютах происходит аналогично.

При этом важно отметить, что зафиксировать плавающую прибыль трейдер может как с помощью тейк-профит ордера (автоматически), так и вручную.

Что такое тейк-профит в трейдинге?

Это отложенный ордер, который должен исполняться при достижении рыночной ценой определенного уровня. Когда это происходит, на биржу отправляется рыночный ордер, который направлен против открытой позиции, что приводит к ее закрытию.

Например. У вас открыта длинная позиция на рынке нефти, вчера вы купили ее по 40.00. Сегодня цена колеблется около 41.00. Вы отправляете брокеру тейк-профит по 42.00. Это значит, что если завтра котировка достигнет 42.00, на биржу отправится рыночный ордер на продажу. Таким образом тейк-профит сработает, ваши контракты будут проданы, позиция закроется, и вы зафиксируете прибыль от сделки.

Что такое отложенный ордер и рыночный ордер? Чем они отличаются?

Про это есть отдельная статья о сведении ордеров.

Почитайте, если не знаете. Сведение ордеров – важная часть биржевого процесса, она помогает понять, как на самом деле устроена механика трейдинга.

Как можно рассчитать тейк профит?

В самом общем случае есть 2 способа:

- Математический. В этом случае тейк-профит рассчитывается по формулам и пропорциям. Например, трейдер устанавливает стоп-лосс на 10 тиков. Тогда тейк-профит он может выставить на 15 или 20 тиков. Тогда соотношение прибыли к риску у него будет 1:1,5 или 1:2 (без учета комиссий). Это рациональное соотношение, с которым можно работать.

- Дискреционный. В этом случае трейдер проводит анализ, цель которого – выявить, где лучше выставить тейк-профит.

Один из эффективных путей – это использование объёмного анализа и функционала платформы ATAS, чтобы отследить активность крупных участников рынка, и потом прийти к логическому выводу, где поставить тейк-профит.

Чем отличается тейк-профит от стоп-лосса?

Это два очень похожих отложенных ордера, они оба ждут своего времени. Чтобы они активировались, нужно условие – достижение ценой определенного уровня. Тогда они срабатывают как триггеры и отправляют на биржу маркет-ордера, противоположные открытой позиции, что приводит к ее закрытию.

Важное отличие – стоп-лосс фиксирует убыток (чтобы он не достиг катастрофических размеров), тейк-профит фиксирует прибыль.

Есть еще некоторые отличия тейк-профитов от стоп-лоссов. Считается, что:

- Тейк-профиты притормаживают рынок, а стоп-лоссы рынок ускоряют;

- Тейк-профиты часто размещают до важных уровней, стоп-лоссы размещают за важными уровнями

Почему тейк-профит важен?

Фиксация прибыли почему-то – недооцененная важная часть в трейдинге. Выходу из позиции уделяется мало внимания в книгах по трейдингу или обучающих курсах. Но если подумать, точка выхода из рынка имеет такое же значение, как и точка входа в рынок.

Точку выхода из рынка стоит обязательно четко описать в торговом плане, как и все другие пункты торговой системы. Потому что когда трейдер находится в сделке, то подключаются страх, жадность и другие эмоции, и все это сильно влияет на принятие решений. В результате можно не зафиксировать прибыль вовремя, и успешная сделка может превратиться в убыточную.

Так что мы не рекомендуем входить в рынок, если нет понимания, где из него выходить.

Как выставить тейк-профит?

Тейк-профит можно выставить:

- во время открытия позиции или после ее открытия;

- вручную или автоматически;

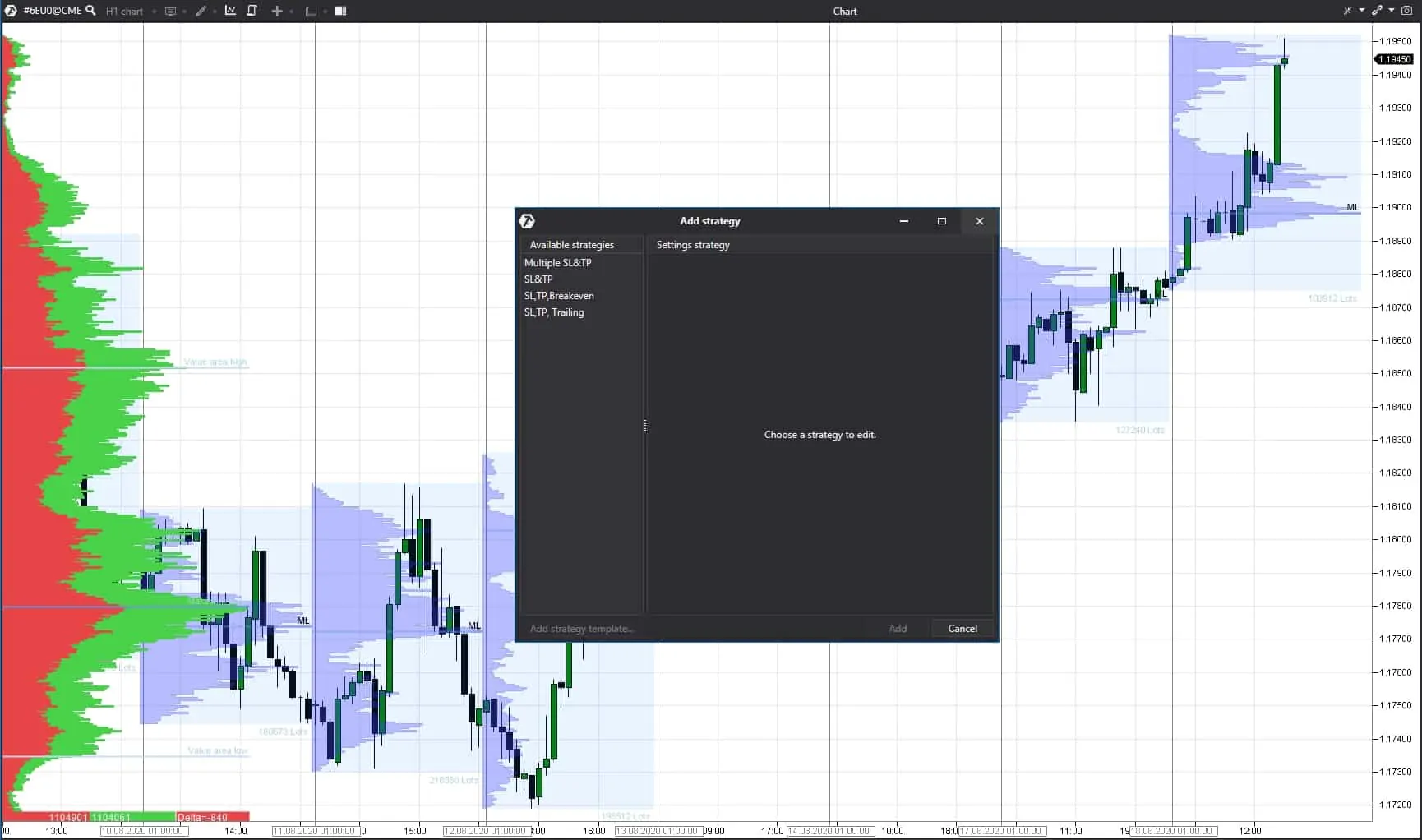

В торговой платформе ATAS есть защитные стратегии. Там можно настроить тейк-профит так, что он будет выставляться автоматически вместе с открытием позиции на заданном расстоянии.

Что происходит, когда срабатывает большое число тейк-профитов?

В точках срабатывания большого количества тейк-профитов происходит торможение рынка.

Например, крупные трейдеры находятся в покупках. Они разместили тейк-профиты ниже важной вершины. При достижении цены уровня тейк-профитов в рынок начинают поступать ордера на продажу, чтобы закрывать открытые ранее покупки. В результате этого восходящий тренд может притормаживать, или даже разворачиваться. Из-за этого иногда наблюдаются “недолёты” цены до предыдущих важных уровней.

Почему тейк-профит не срабатывает?

Чтобы тейк-профит сработал, необходимо чтобы исполнилось условие. Если цена достигла заданного уровня, а ордер продолжает “висеть”, обратитесь к вашему брокеру.

Где часто размещаются тейк-профиты?

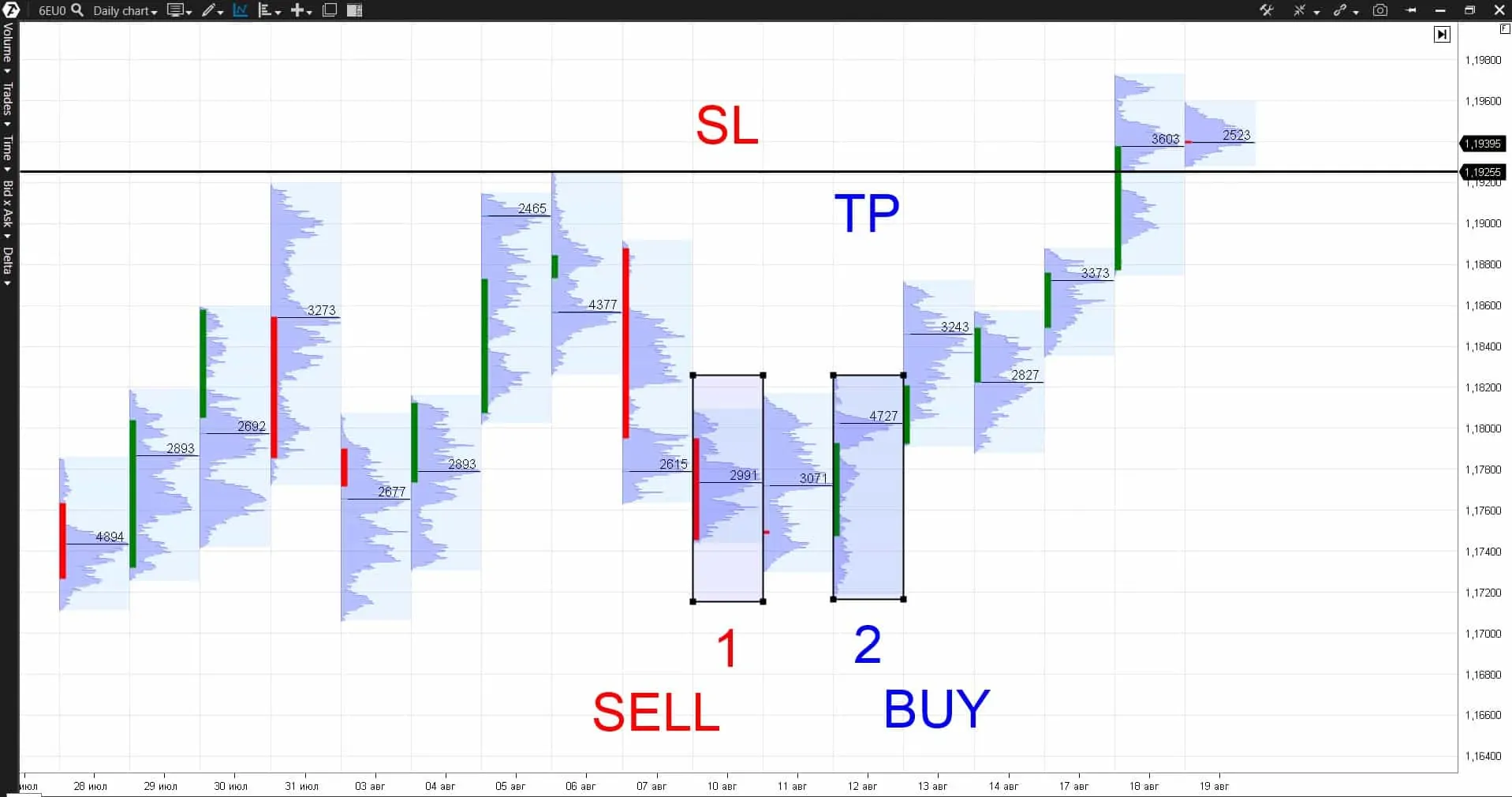

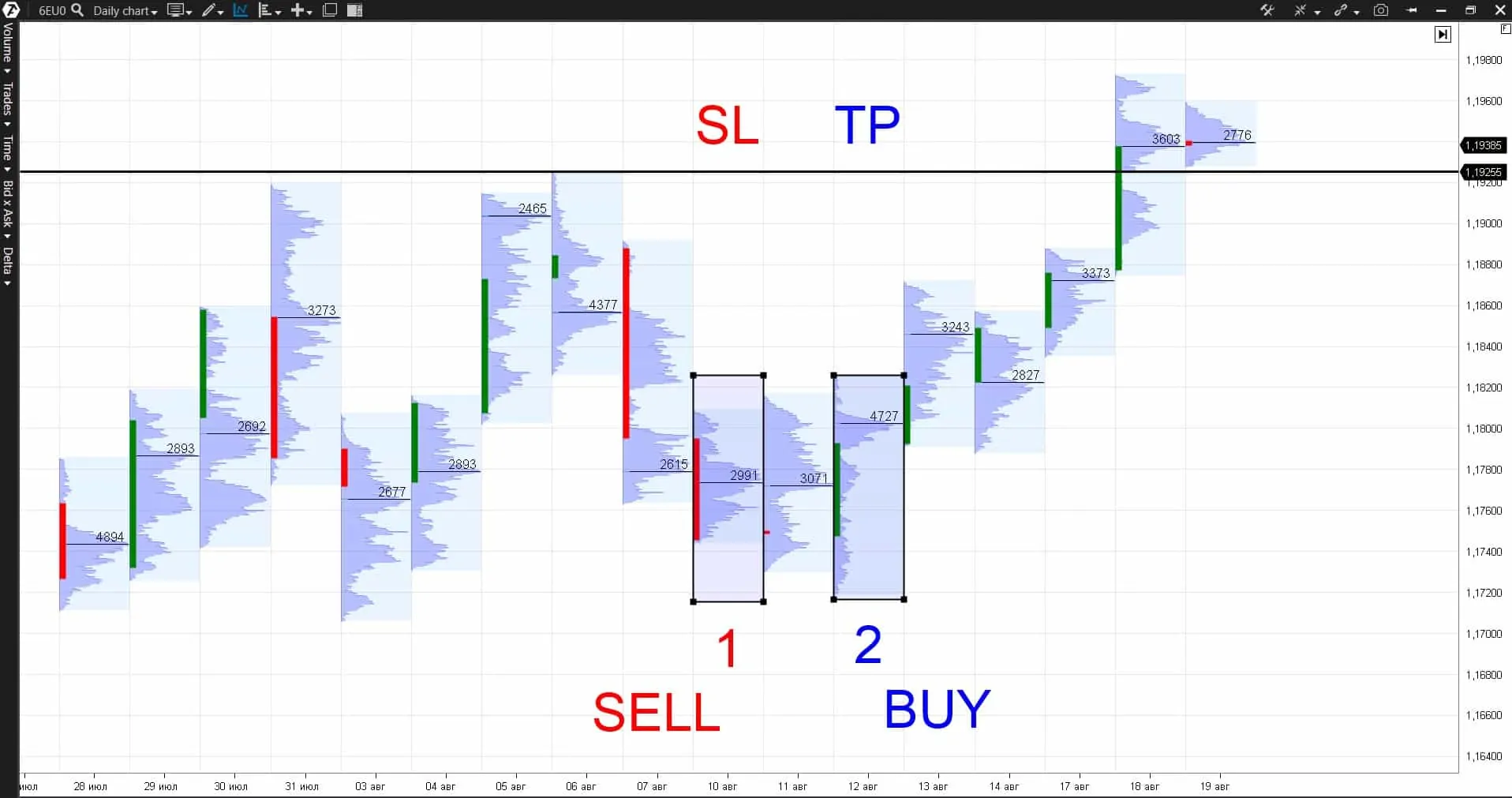

Популярным местом размещения тейк-профитов является зона цен, расположенная вблизи какого-то важного уровня, но не доходя до него.

Продавцы в точке 1, скорее всего, разместят свои стоп-лоссы за предыдущий максимум. А покупатели в точке 2, скорее всего, разместят свои тейк-профиты перед предыдущим максимумом.

Еще одним местом размещения тейк-профитов могут быть уровни, на которых предположительно установлены стоп-лоссы. Тогда стоп-лоссы будут сводиться с тейк-профитами.

Тейк-профиты, расположенные таким способом, имеют увеличенный потенциал прибыли, но и меньшую вероятность исполнения.

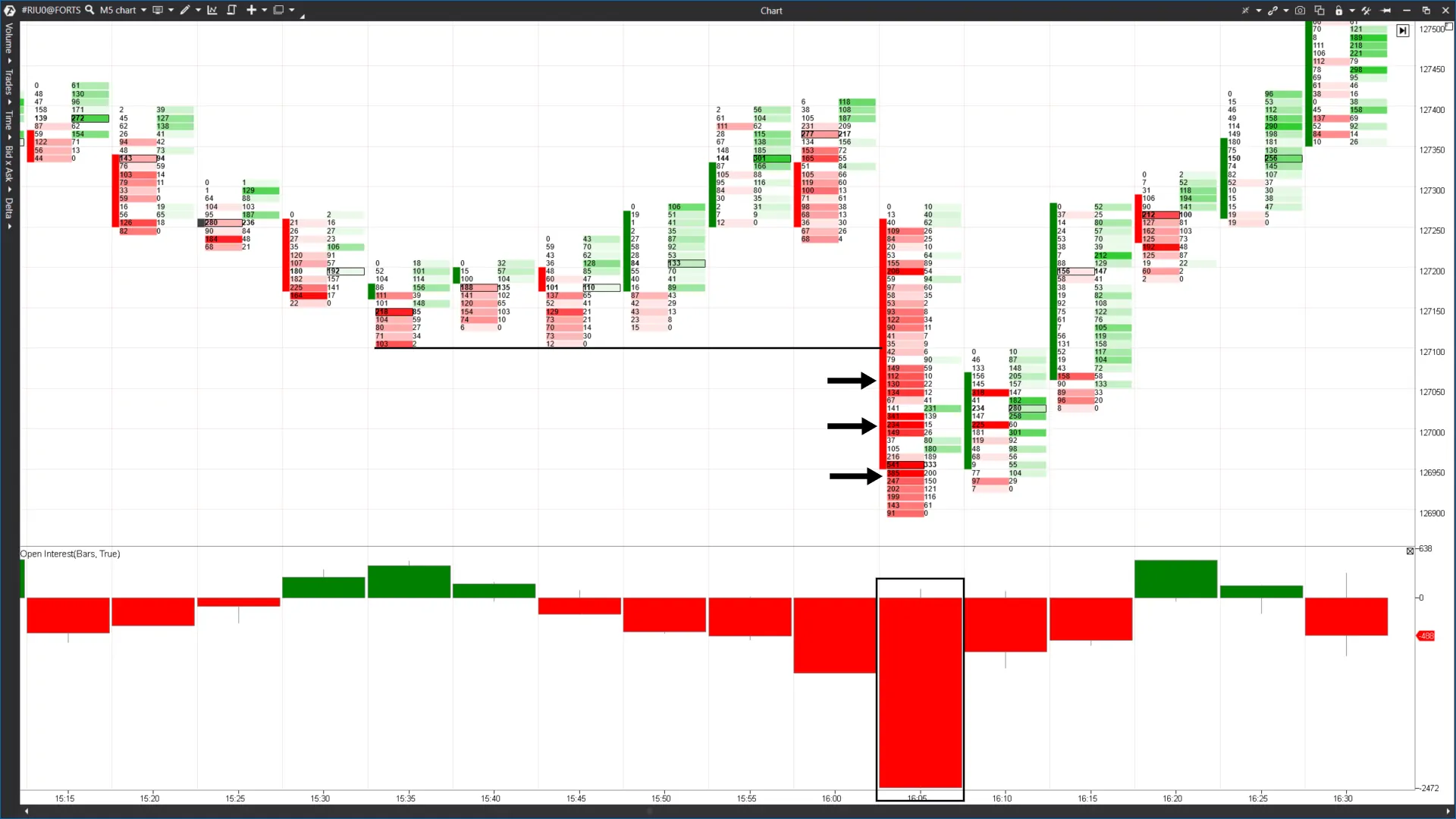

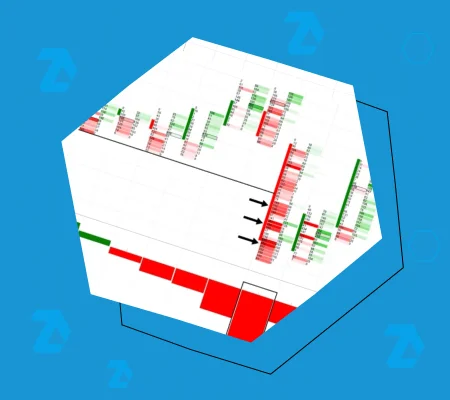

Хорошим индикатором срабатывания тейк профитов может быть Open Interest для инструментов Московской биржи. Когда массово срабатывают тейк-профиты и стоп-лоссы, можно видеть заметное падение открытого интереса.

Что мы видим на картинке выше? При пробитии предыдущего минимума, в рынок было отправлено большое количество маркет-продаж (об этом свидетельствуют красные кластеры). Очевидно произошло срабатывание многочисленных стоп-лоссов покупателей. Некоторые из них были сведены с тейк-профитами продавцов.

В результате мы наблюдаем резкое падение открытого интереса, что говорит о выходе большого количества трейдеров с рынка.

Размещение стоп-лоссов с помощью индикаторов

Рассмотрим несколько индикаторов для установки тейк-профитов из функционала торговой платформы ATAS. Для нас важно, чтобы тейк-профит достигался с высокой вероятностью, и цена не встречалась с сильным сопротивлением при движении в сторону тейк-профита. А помочь найти такие зоны как раз и могут продвинутые индикаторы для анализа объема.

Индикатор Maximum Levels отображает уровни максимального объема за текущий и прошлый день, неделю, месяц, контракт.

Соответственно, эти уровни могут быть уровнями сопротивления для цены и возможными точками разворота. Поэтому и размещать тейк-профиты логичней перед этими уровнями.

Индикатор Dynamic Levels показывает зону, в которой сконцентированно 70% проторгованного объёма (Value area), и границы этой зоны могут быть тоже хорошими целями для установки тейк-профитов при внутридневной торговле.

На рисунке выше изображен пример установки тейк-профита. При покупке в точке 1 можно было бы установить тейк-профит у верхней границы зоны Value area, а при продаже в точке 2 можно было бы устанавливать тейк-профит у нижней границы Value area.

Кстати, про индикаторы Dynamic Levels и Maximum Levels у нас есть отдельная статья.

Индикатор TPO and Profile, кроме всего прочего, показывает уровень максимального объёма за день. Эти уровни часто являются важными для крупных участников рынка, и цена на этих уровнях может разворачиваться. Поэтому стоит анализировать профиль рынка, чтобы учитывать уровни максимальных объёмов прошлых дней и размещать тейк-профиты перед ними.

Если совершена продажа в точке 1, то тейк-профит можно разместить в районе максимального объема, который был сформирован два дня назад.

Индикатор Margin zones отображает расчетную зону, в которой разные участники рынка могут фиксировать убыточные сделки. Об этом мы писали в статье о маржинальности рынка.

Поэтому этим зонам под силу останавливать тренд, и трейдерам лучше фиксировать прибыль перед этими зонами.

Если трейдер совершил покупку в точке 1, то тейк-профит лучше расположить до ближайшей зоны индикатора Margin zones.

Принципы установки тейк-профита

Общий принцип, который поможет в использовании тейк-профита, это: “Урезай убытки, а прибыли дай расти”.

Первая часть этого принципа относится к “брату” тейк-профита – стоп-лоссу.

Стоп-лосс должен быть четко ограничен, и если рынок идет против вашей позиции, то убытки нужно без сожаления урезать, закрывая убыточную сделку. Пересиживать убытки, надеясь на возврат цены, или эмоционально усреднять открытую позицию, еще и увеличивая при этом объём – это путь к потере депозита. Убытки нужно урезать на минимально возможном уровне.

Вторая часть этого принципа уже напрямую касается тейк-профита.

Располагайте тейк-профит таким образом, чтобы у прибыли была возможность расти. Нужно предоставлять рынку возможность двигаться в направлении вашей сделки.

Желательно, чтобы тейк-профит превышал стоп-лосс в несколько раз. Дайте время рынку принести вам значительную прибыль, установите тейк-профит на достаточно удаленных уровнях.

Изучите технику трейлинг-стопа. Это метод сопровождения успешной сделки, при котором трейдер передвигает стоп-лосс вслед за ценой, идущей в его сторону. Так трейдер защищает достигнутую прибыль, но не ограничивает потенциал для ее дальнейшего роста.

Конечно, есть разные торговые системы для выхода из сделок, но главный принцип “урезай убытки, а прибыли дай расти” прошел проверку временем и использовался многими известными трейдерами.

Выводы

Правильная фиксация прибыли очень важна в трейдинге. Поэтому не забывайте, что:

- Тейк-профит (выход из сделки с прибылью) должен быть четко описан в торговой системе, а его эффективность – протестирована на истории;

- Индикаторы для анализа объема в торговой платформе ATAS помогают найти уровни для эффективной установки тейк-профитов;

- Устанавливать тейк-профит желательно по общему принципу: “Урезай убытки, а прибыли дай расти”.

Информация в этой статье не может быть воспринята как призыв к инвестированию или покупке/продаже какого-либо актива на бирже. Все рассмотренные в статье ситуации описаны с целью ознакомления с функционалом и преимуществами платформы ATAS.