Dans le premier article de la série, nous avons donné une introduction à l’analyse barre par barre (bar by bar analysis) et avons également expliqué comment utiliser l’analyse barre par barre sur le marché des bitcoins.

Dans cet article, nous continuerons à couvrir le sujet en utilisant l’exemple d’autres marchés :

Analyse barre par barre du marché à terme sur l’indice S&P-500

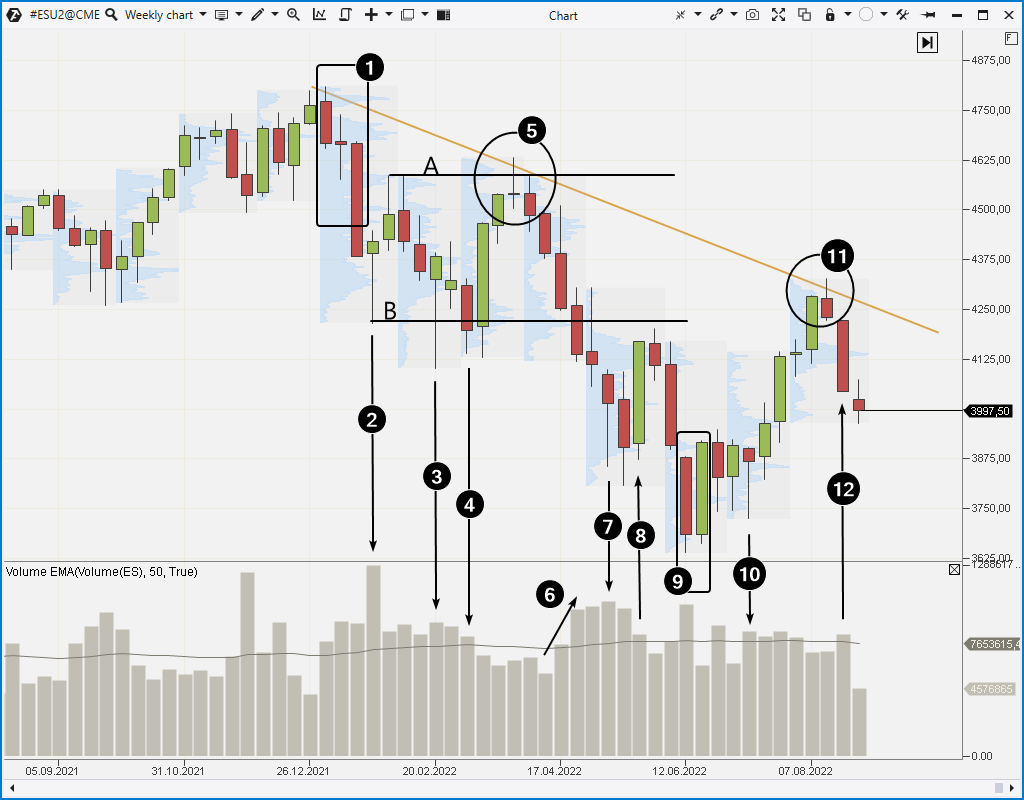

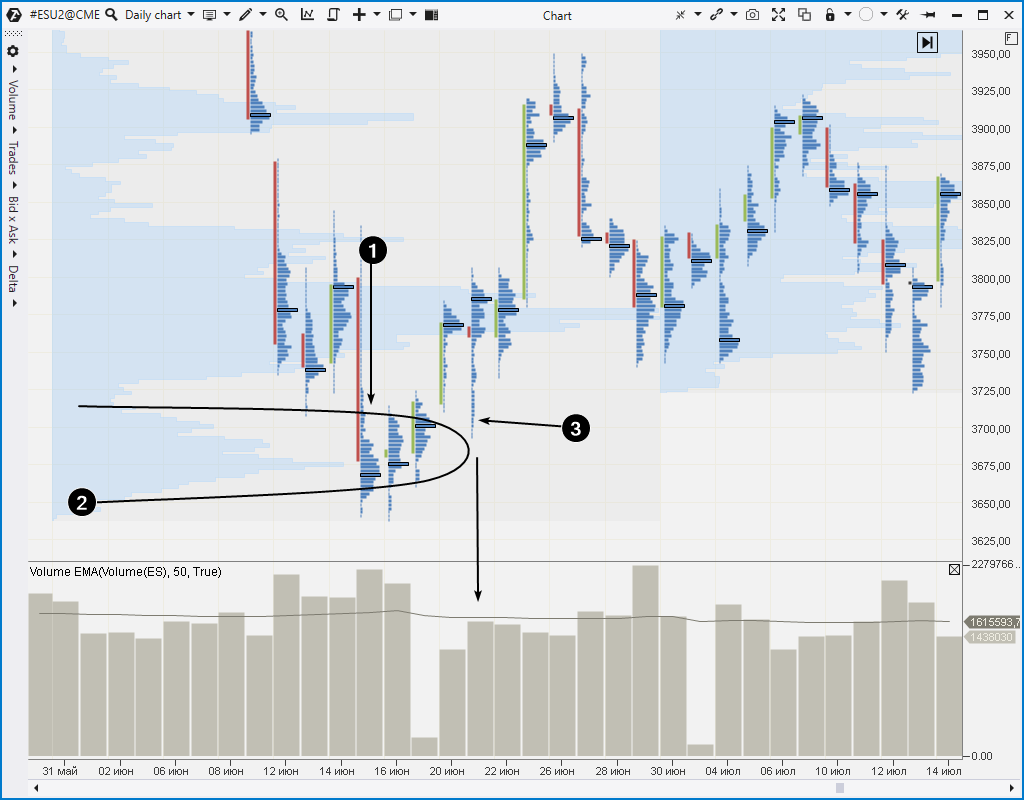

Pour vous donner une meilleure idée de la façon d’utiliser l’analyse barre par barre dans la pratique, considérons un exemple de lecture d’un graphique (période hebdomadaire) du marché à terme sur l’indice S&P-500 pour les 8 premiers mois de 2022 ( au moment de la rédaction de l’article). Des profils de marché ont été ajoutés au graphique.

Le numéro 1 marque trois bougies baissières – l’année a commencé négativement pour le marché d’actions. Selon les statistiques, ce fut l’un des pires mois de janvier dans l’histoire de la bourse. La croissance des volumes (mais pas extrême) dans le contexte de la baisse des prix dans l’analyse barre par barre signifie une pression de vente.

Le numéro 2 marque une envolée extrême des volumes sur une bougie avec une longue ombre inférieure. Cela peut être interprété comme l’apparition d’acheteurs. Ils ont décidé de profiter de la panique créée par la baisse des contrats à terme avec les minimums de l’automne 2021. Selon les acheteurs, le marché pourrait être l’occasion de revendre ultérieurement des contrats à un prix plus élevé.

Ayant la pression de vente (numéro 1) et les acheteurs apparus (numéro 2), nous pouvons supposer que le marché entrera dans un certain équilibre (plage AB). Il n’est pas rare que de telles consolidations avec de fausses cassures se forment après un sursaut de l’activité (dans cet exemple, une baisse brusque en janvier 2021).

Le numéro 3 marque une autre activité des acheteurs qui ont fait monter le prix – cela indique que la demande est présente près du niveau B.

Le numéro 4 marque une bougie baissière avec un volume qui s’épuise. La pression des vendeurs est insignifiante, ce qui augmente la probabilité d’une impulsion à la hausse (elle se réalise à la bougie suivante).

De faibles volumes de transactions (5) proches de la limite supérieure de la plage AB peuvent être interprétés comme une indécision du marché. La montée vers le niveau A est approximativement égale à 50% de la baisse du maximum au niveau B. La hausse des prix a refroidi la volonté des acheteurs de payer les contrats. La baisse ultérieure sur des volumes croissants (6) a confirmé la prédominance des vendeurs.

Lorsque le prix tombe au niveau de support sur des volumes croissants, c’est un signe que le niveau de support sera cassé. Après avoir cassé le marché à travers le support au niveau B, les vendeurs ont rencontré l’activité des acheteurs vers 3675 – cela est démontré par une bougie avec une longue ombre inférieure et un volume élevé (le numéro 7). La prochaine bougie baissière après celle-ci reflète très probablement l’affaiblissement de la pression de ventes – on peut observer une fausse cassure baissière par rapport au minimum de la bougie 7.

Les acheteurs ont décidé de profiter de l’épuisement de l’activité des vendeurs – une bougie haussière (8) est apparue sur le graphique. Mais la prochaine bougie étroite à faible volume montre une autre période d’indécision (une similaire était marquée par le numéro 5). Une sortie baissière sur des volumes croissants après une période d’indécision suggère que le marché atteindra un nouveau minimum.

Un très grand volume est fixé sur la bougie baissière 9. À première vue, cela peut indiquer une pression des vendeurs. Mais si les vendeurs avaient le contrôle, pourquoi la bougie suivante a-t-elle clôturé plus haut ? Le modèle engloutissant haussier, où la bougie baissière a un volume élevé, suggère que les grands acteurs ont utilisé la situation pour racheter la panique. Apparemment, ils ont supposé (en utilisant des informations d’initiés ?) que le marché pourrait se redresser au cours de la période comptable.

Le nombre 10 marque la bougie, qui contient un « piège pour les baissiers » à son minimum. Des pièges similaires se forment souvent au tout début d’une dynamique haussière.

De solides rapports d’entreprises ont fait monter la valeur des actions de l’indice S&P-500. L’optimisme est revenu sur le marché et dans les gros titres des médias. Mais de faibles volumes (11) indiquent une nouvelle période d’indécision. Et la solution baissière est que les vendeurs prennent l’initiative.

Lors de la lecture d’un graphique hebdomadaire, barre par barre, la situation n’est pas toujours évidente. Mais plus vous pratiquerez sur l’historique, plus vous aurez d’idées sur la position à prendre à un moment ou à un autre. Les graphiques en clusters et les indicateurs utiles de la plateforme ATAS vous aideront en fournissant plus de détails.

Par exemple :

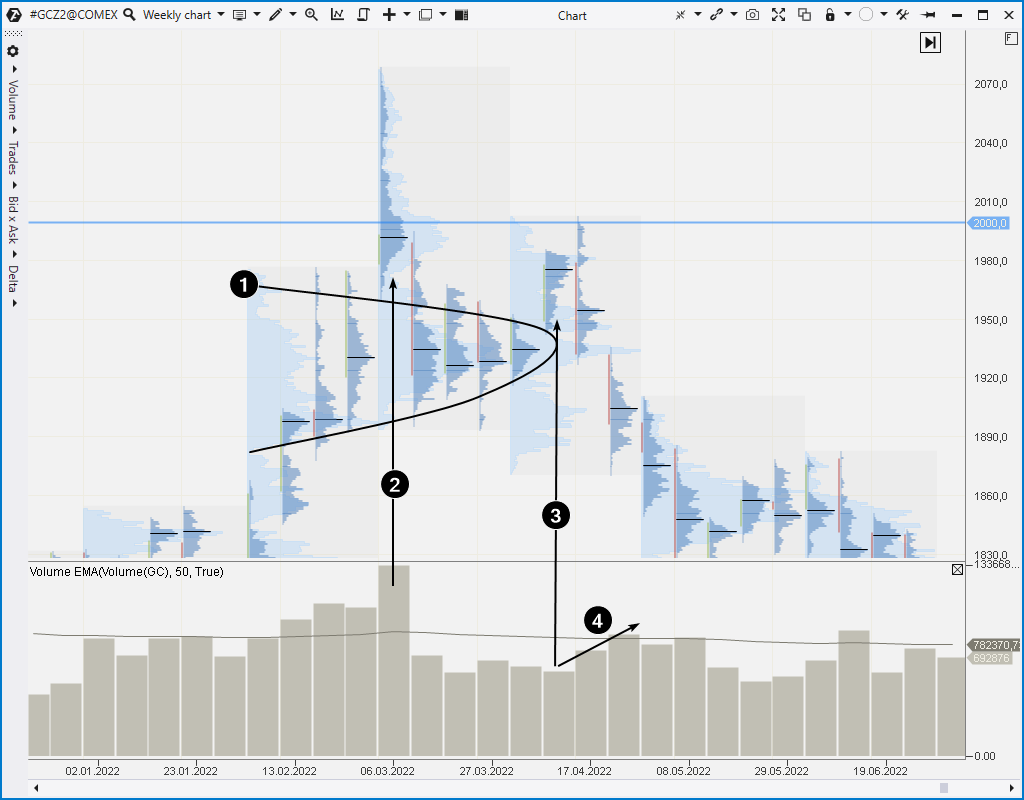

Au printemps 2022, les cotations des contrats à terme sur l’or ont atteint le niveau de 2000. Les niveaux de volume maximal de jour et le profil du marché (1) montrent que l’équilibre du marché s’est établi autour de 1930 dollars par contrat (1 once troy).

Le graphique de semaine montre deux tentatives de rompre cet équilibre.

La première tentative (marquée par le numéro 2) est associée au déclenchement des hostilités en Ukraine. Dans le contexte de cette nouvelle, les investisseurs ont eu peur et le prix a atteint un maximum de 2 070 $ par contrat et a même augmenté un peu plus. Cependant, le prix est rapidement revenu dans la zone de 1930. L’incapacité du prix à se consolider au-dessus du niveau psychologique (ainsi que le profil mince et la forte volatilité) indique l’extrême émotivité du marché, qui n’a cependant pas affecté le réel valeur intrinsèque de l’or.

La deuxième tentative (marquée par le numéro 3) s’est produite à faible volume. C’est le signe d’une faible demande. Très probablement, les grands acteurs ont augmenté leurs positions courtes vers 1930 en prévision du durcissement de la politique de la Fed et de la période de dollar fort. La deuxième tentative s’apparente à une poussée (upthrust), mettant fin à la période de distribution, et à un test du niveau de 2000, qui sont des signes de faiblesse confirmant la baisse ultérieure des prix sur un volume croissant (4)

Conclusions. Comment commencer à utiliser l’analyse barre par barre en trading

L’analyse barre par barre est une approche globale qui vous aide à vous faire votre propre opinion sur le marché uniquement sur la base du graphique des prix et des volumes. La subjectivité de la vue peut être à la fois un inconvénient de la méthode et un avantage, selon l’expérience et les qualités personnelles du trader.

À notre avis, la méthode a fait ses preuves sur des périodes de jour. Cependant, il peut également être utilisé avec succès en intrajournalier, compte tenu de la répartition inégale de la volatilité. L’analyse barre par barre n’est guère applicable aux graphiques de plage et aux graphiques renko en raison de leurs particularités.

Pour développer vos compétences en lecture des graphiques barre par barre, nous vous recommandons de lire nos articles « VSA et l’Analyse de Clusters » :

- Article 1. Fin du marché haussier et de la rétention des sacs (End of Rising Market и Bag Holding).

- Article 2. Climaxes d’achat et de vente.

- Article 3. Reprises et poussées (Shakeout and upthrust patterns).

- Article 4. Accumulation et distribution.

Pour développer une meilleure compréhension du marché, prenez le temps d’étudier l’historique sur les graphiques de prix et de volume. Il est le plus pratique de le faire sur la plateforme ATAS. De plus, il existe d’autres bonnes raisons de télécharger la plateforme :

- C’est gratuit et vous pouvez continuer à utiliser le programme même après la fin de la période d’essai de 14 jours.

- La plateforme vous permet d’analyser l’historique, qui montre les modèles d’interaction entre le prix et le volume.

- Un compte de démonstration est intégré à la plateforme ATAS, vous pouvez donc pratiquer le trading sans risquer votre capital réel.

- La plateforme offre de nombreux avantages aux traders qui souhaitent combiner une analyse barre par barre avec des graphiques en clusters pratiques et des indicateurs utiles.

Lisez notre blog et abonnez-vous à la chaîne Youtube.

Les informations contenues dans cet article ne peuvent pas être perçues comme un appel à investir ou à acheter / vendre un actif en bourse. Toutes les situations, discutées dans l’article, sont fournies dans le but de se familiariser avec les fonctionnalités et les avantages de la plate-forme ATAS.