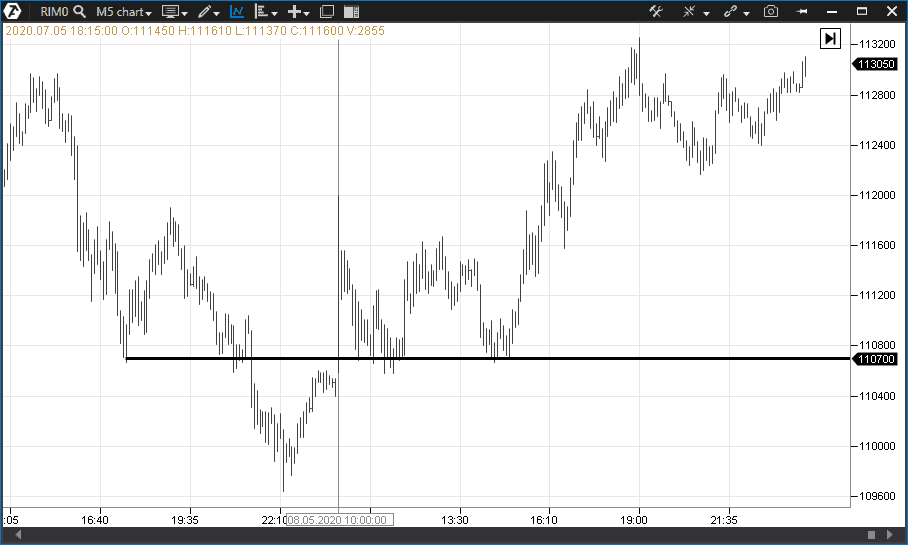

Такая ситуация вполне реальна, вы можете самостоятельно найти множество подтверждений этому. Рассчитать такую вероятность достаточно сложно.

С точки зрения технического анализа, факторов, указывающих на повторную коррекцию, может и не быть. Однако анализ объемов мог бы дать некоторые “зацепки”.

В первую очередь следует отдавать себе отчет в том, что вы не можете рассчитать всю маржинальность рыночных позиций. В рынке одновременно открыто большое количество шорт и лонг позиций, и все они имеют свою уникальную историю. Какие-то портфели подорожали, какие-то подешевели.

Биржи (или связанные с ней структуры) имеют возможность рассчитать как стоимость каждого портфеля, так и общую стоимость группы портфелей. Например, за расчет стоимости портфелей на бирже CME отвечает система SPAN.

Подключение к системе SPAN имеют крупные участники рынка, чаще всего – маркет-мейкеры, которые вынуждены следить за оценкой всех портфелей ввиду своих обязанностей по обеспечению рынков ликвидностью.

Обеспечивая рынок ликвидностью, маркет-мейкеру необходимо делать расчет на срочном рынке:

- портфелей по фьючерсному контракту;

- портфелей по рынку опционов.

Все дело в том, что изменение цены фьючерса, волатильность и временный распад опционов существенно меняют стоимость каждого из портфелей.

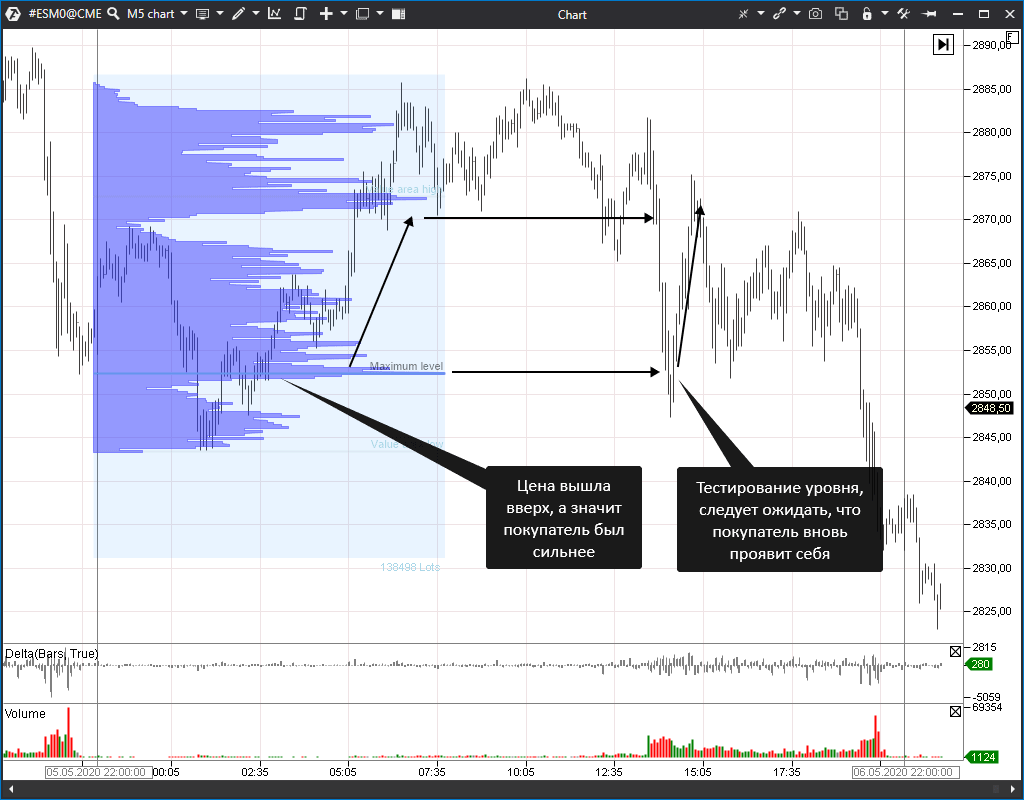

Предположим, вы имеете короткую позицию по фьючерсу ESM0. И при снижении цены фьючерса ваш портфель будет дорожать.

Далее предположим, вы вместе с короткой позицией по фьючерсу имеете проданный пут контракт с базовым активом ESM0 на каком-нибудь близком страйке. Тогда ваш портфель будет дорожать только до определенного момента, после которого уже стоимость портфеля не будет расти.

Возможных комбинаций внутри каждого дня образуются тысячи, трейдеры формируют свои портфели по-разному. Кто-то строит сложные конструкции, кто-то принимает простой линейный риск с простым стоп-лоссом – все это влияет на общую оценку портфелей, за которой следит биржа (или точнее – клиринговая палата) как центральный контрагент.

Задача центрального контрагента – не допустить возникновения таких обстоятельств, при которых обязательства не могут быть исполнены.

Все мы с вами помним события апреля 2020 года, когда котировки на нефть марки WTI ушли в отрицательную зону. Это событие было шоковым сценарием именно для Московской биржи и российских брокеров, которые не имели алгоритмов расчета маржи в условиях отрицательной цены. Брокеры были вынуждены оплачивать прибыль для держателей коротких позиций на момент обвала за свой счет, так как гарантийного обеспечения со стороны держателей коротких позиций просто не хватало. Счета держателей коротких позиций ушли в глубокий минус, это породило волну судебных исков к бирже и брокерам. Можем предположить, что Московская биржа и брокеры действовали в рамках законодательства, и решения судебных инстанций будут вынесены не в пользу трейдеров.

Обычно для создания устойчивости к резким ценовым колебаниям используются маркет-мейкеры, в качестве которых выступают крупные банки, такие как JP Morgan и Goldman Sachs. Крупные объемы маркет-мейкеров способны останавливать рынок или “подталкивать” его в нужном направлении там, где это необходимо.

Поэтому, когда мы видим импульс в сторону уровня и ждем его пробой, система SPAN

покажет, что для пробоя уровня еще не накоплен достаточный объем.

Именно от того, в какую сторону будет накоплен объем, во многом зависит судьба дальнейшего движения. Поэтому мы могли бы стать свидетелем импульса вверх из рассматриваемого сценария по инструменту ESM0. Однако косвенные признаки, по которым мы строили свои предположения, имели бы другие значения. Например, дельта покупок в этом участке была бы не столь высокой.