- Ложный пробой. Основы

- Как торговать ложный пробой – попытки начинающих, и почему они терпят неудачу.

- Как улучшить торговлю ложных пробоев с помощью профессиональных инструментов платформы ATAS.

- 5 советов для стратегии торговли по ложным пробоям

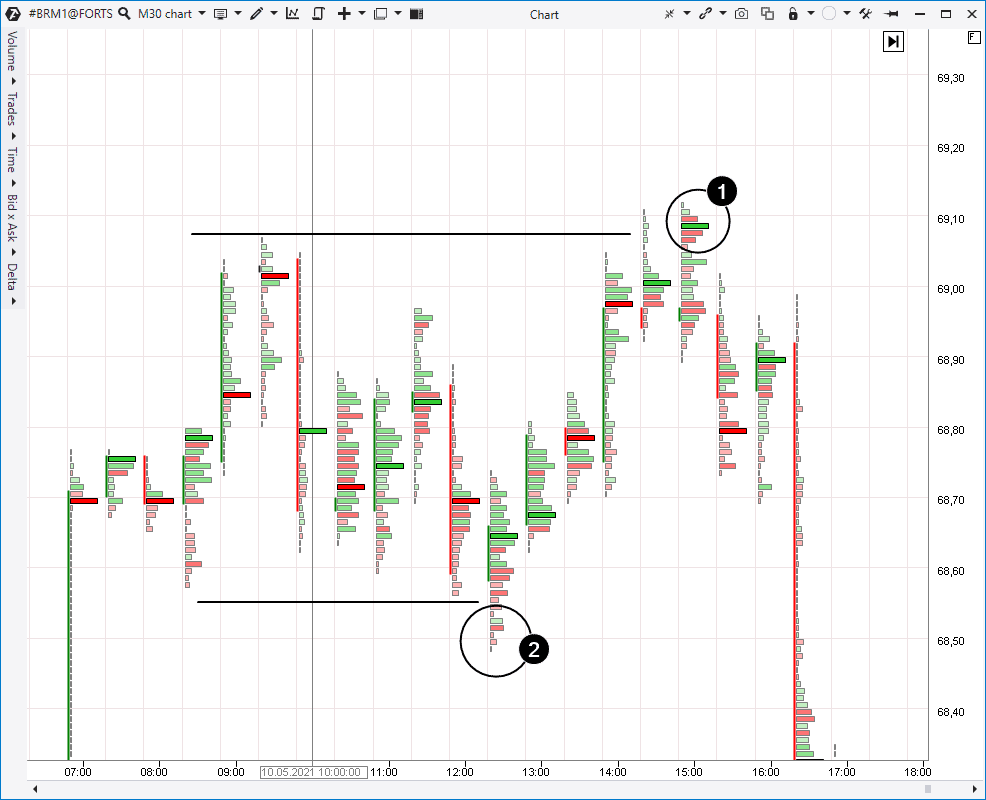

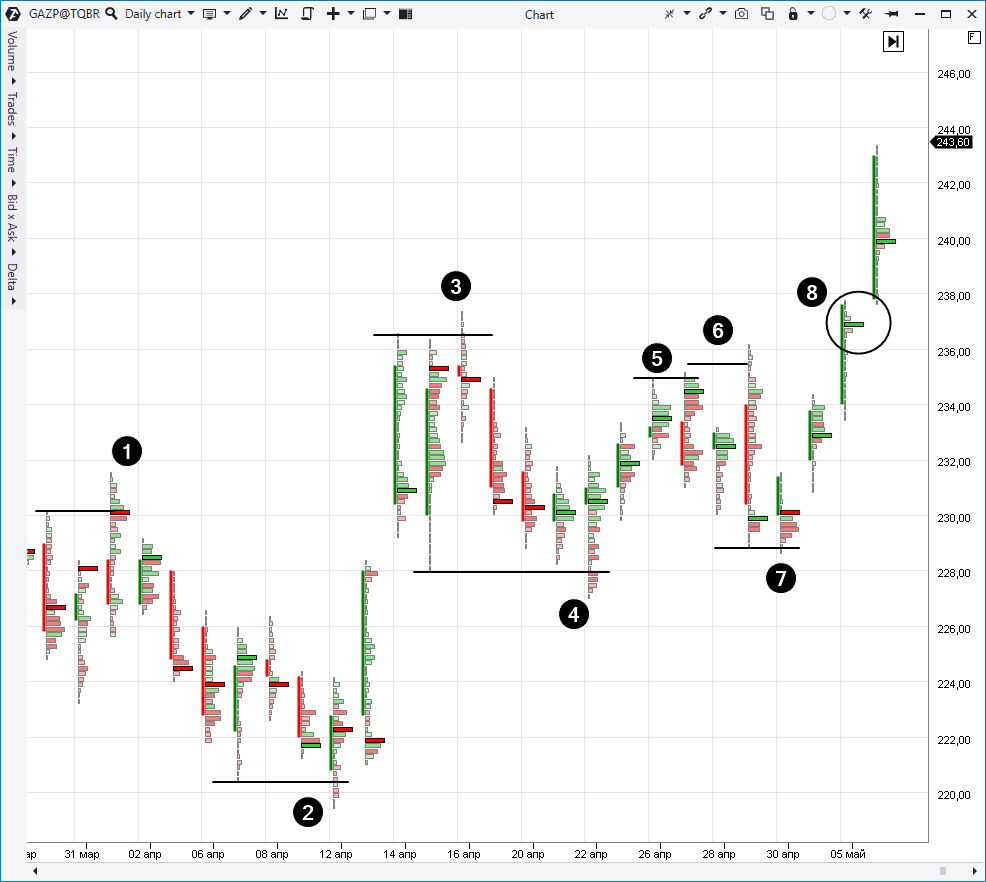

- Примеры сетапов на кластерных графиках.

Ложный пробой в трейдинге. Основы

Что такое ложные (фальшивые или неудавшиеся) пробои (прорывы)? Определение простыми словами – ложный пробой в трейдинге происходит, когда цена движется через какой-то уровень, но не имеет достаточно импульса и поэтому возвращается обратно за уровень. В качестве уровня могут быть:- горизонтальный уровень поддержки или сопротивления;

- граница формации графического паттерна;

- круглые психологические уровни;

- линии тренда / уровни Фибоначчи / канала и другие элементы.

- выйти из сделки близко к завершению тренда, чтобы словить большую часть движения – это не простая задача;

- перед тем, как такая сделка случится, как правило, произойдет серия ложных пробоев, когда цена вырвется из паттерна только для тогда, чтобы сразу вернуться обратно.

Эти ложные пробои будут страшно нервировать трейдера, последовательно уменьшая его счет.

Чтобы “отфильтровать” ложный пробой, трейдер может дожидаться подтверждения. А именно – определять ложный пробой уровня по свечам, следуя простому правилу: “Если следующая после пробоя свеча закрывается за уровнем – то пробой истинный”.

Но не все так прямолинейно.

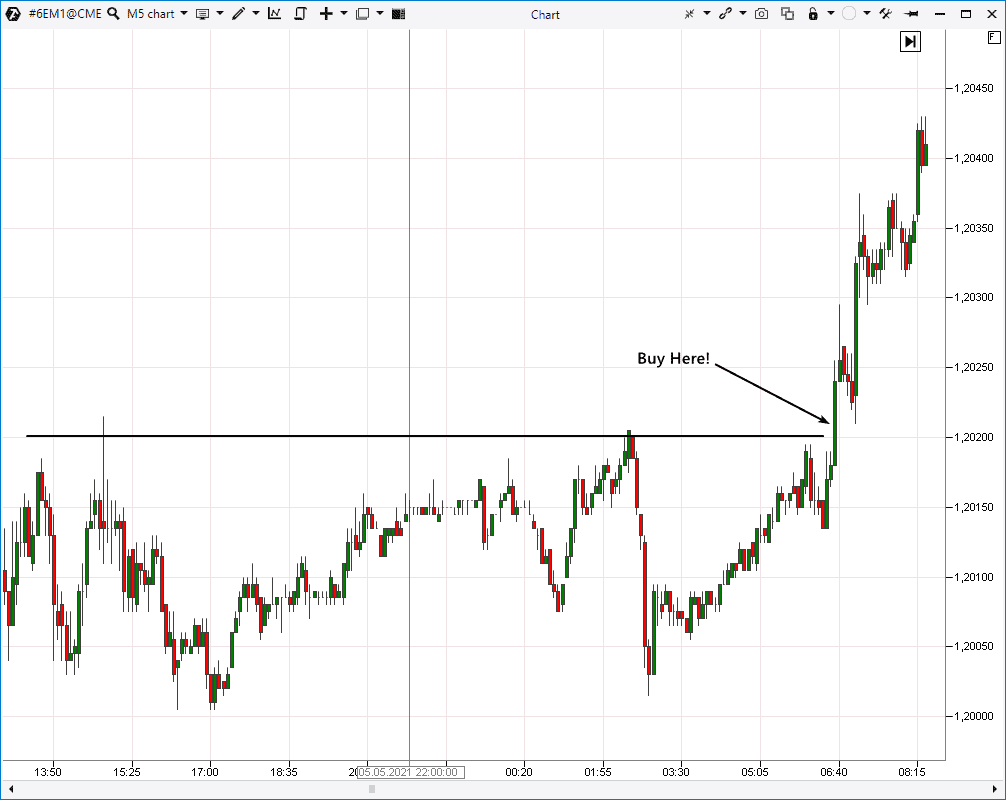

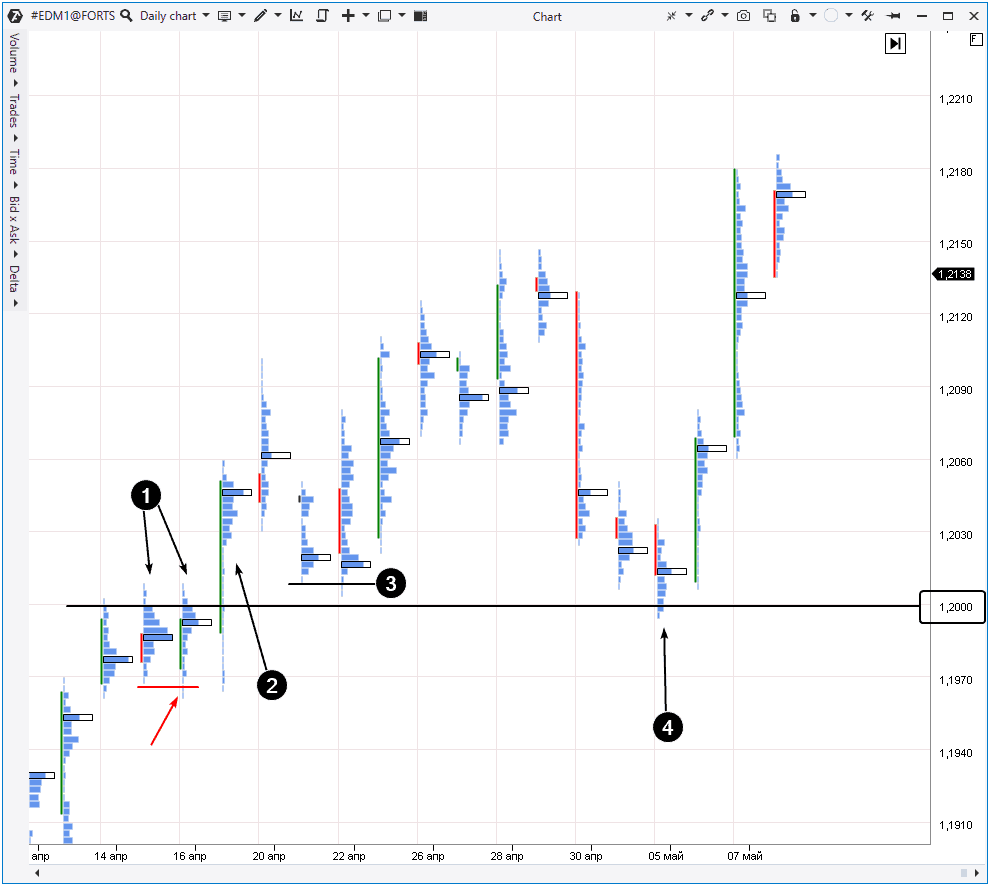

Обратите внимание на графике сверху на события около 7:00-8:00 (движение вниз). Несколько свечей действительно закрылись ниже уровня 1,2160. Но в 9:00-10:00 последовал восходящий импульс, и цена вернулась вверх, создав убыток для тех, кто поверил, что нисходящий пробой уровня 1,2160 – “истинный”.

Пробои уровней на новостях

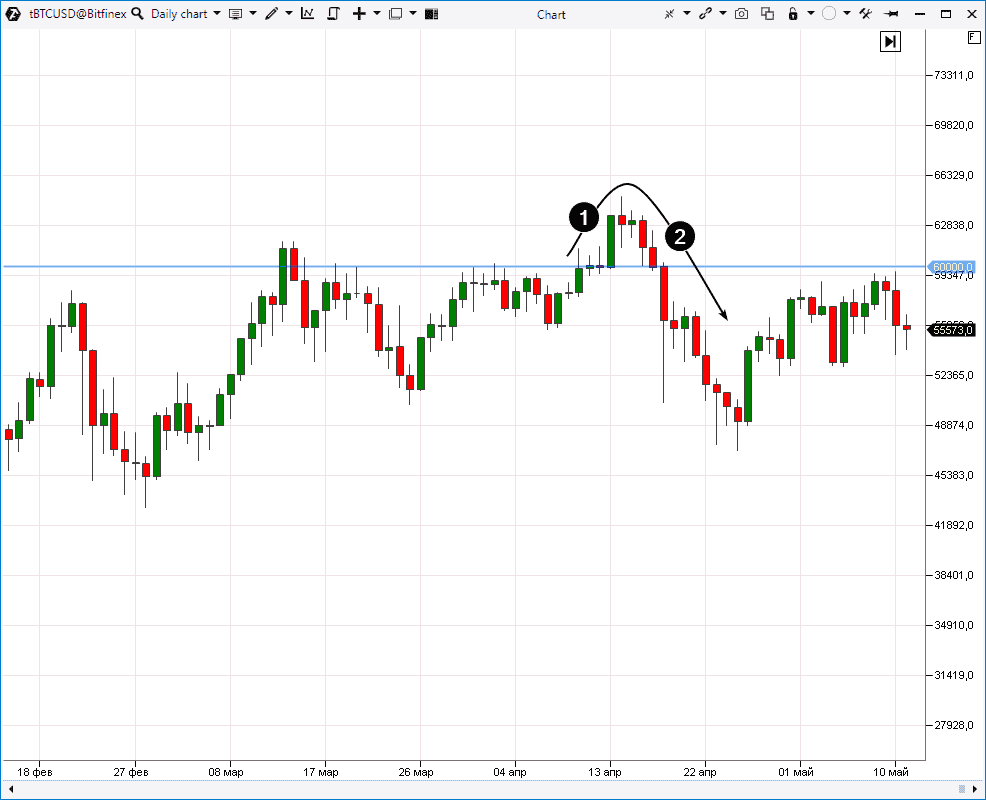

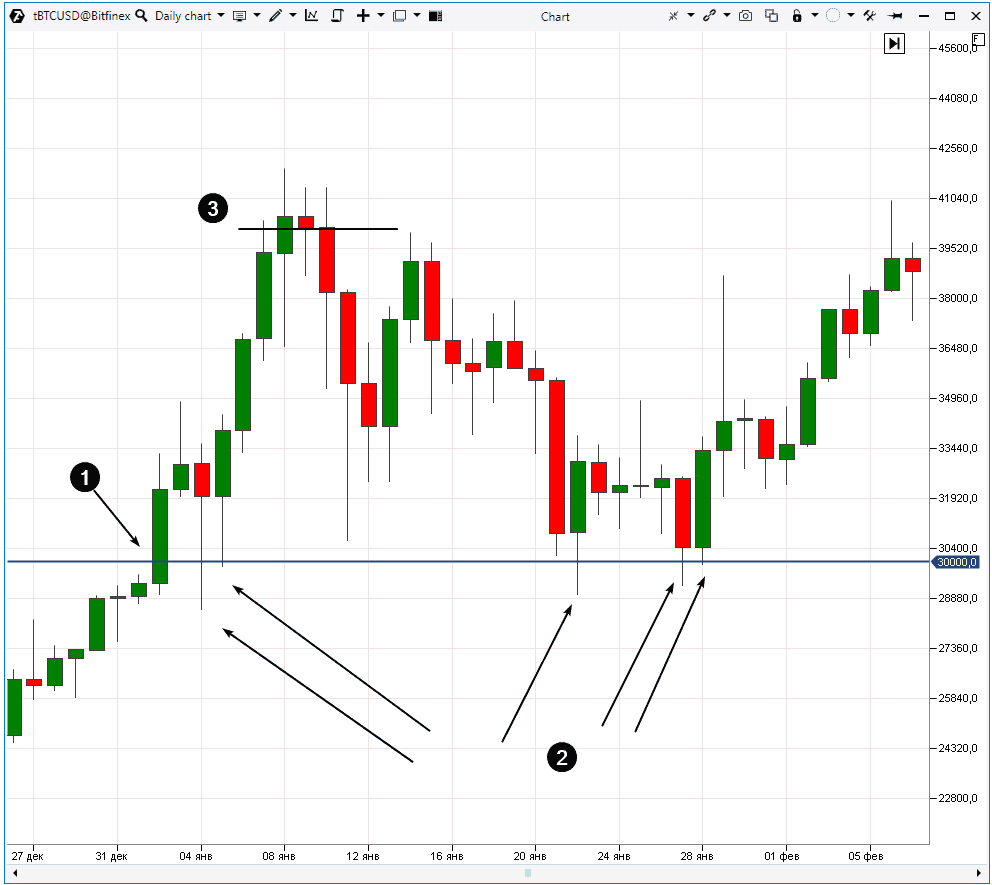

Согласитесь, для того, чтобы преодолеть некий уровень сопротивления / поддержки, нужен импульс. Поэтому “охотники за пробоями” могут сфокусироваться на тех “пробойных” сетапах, которые образуются во время выхода новостей. Однако нет никакой гарантии, что импульс, вызванный новостью, окажется настолько продолжительным, чтобы сформировать новый тренд. Более того, следом за хорошей новостью может быть опубликована “нехорошая”. Пример – ситуация на рынке биткоинов.

Если торговля пробоями приносит убытки, есть ли смысл действовать наоборот?

Почему бы не торговать ложный пробой вместо того, чтобы входить в направлении предполагаемого тренда? Если трейдер постоянно теряет деньги из-за ложных пробоев, может у него получится заработать, превратив их в своих союзников? Это отличная задумка, хотя такая торговля требует практики, сосредоточенности и скорости принятия решений. Как торговать ложные пробои? Прежде всего, отнеситесь к торговле серьезно. Как к бизнесу, а не как к азартной игре. Ваша цель – планомерный последовательный рост капитала. Чтобы достичь успеха на долгой дистанции, жизненно важно изучить ложные пробои как можно лучше. Разработайте стратегию, создав свой торговый план. Это действительно необходимо, мы не пишем этот абзац просто ради SEO. Чтобы помочь разобраться в ложных пробоях мы подготовили 5 советов:

- всплеск активности новичков, которые покупают пробой в расчете на продолжение роста;

- активацию стоп-лоссов продавцов (buy-stop ордера), которые были установлены над локальной вершиной.

- “спрячу стоп за сильным уровнем 100”;

- “если цена пробила 200, то дойдет и до 300”.

- активизировать защитные Sell-Stop ордера покупателей, спрятанные за сильным уровнем;

- увлечь в продажи эмоционально подверженных панике участников, которые думали : “упало под 30, дойдет и до 20!”.

- “спрячу стоп за 40к”;

- “пробило 40к, дойдет и до 50к!”

Совет 3. Обращайте внимание на время новостей и открытия сессий

Моменты повышенной волатильности – это время, когда рынок проявляет свою подлинную коварную натуру хищника. В этих случаях повышается вероятность появления ложных пробоев (справедливости ради, истинных также).

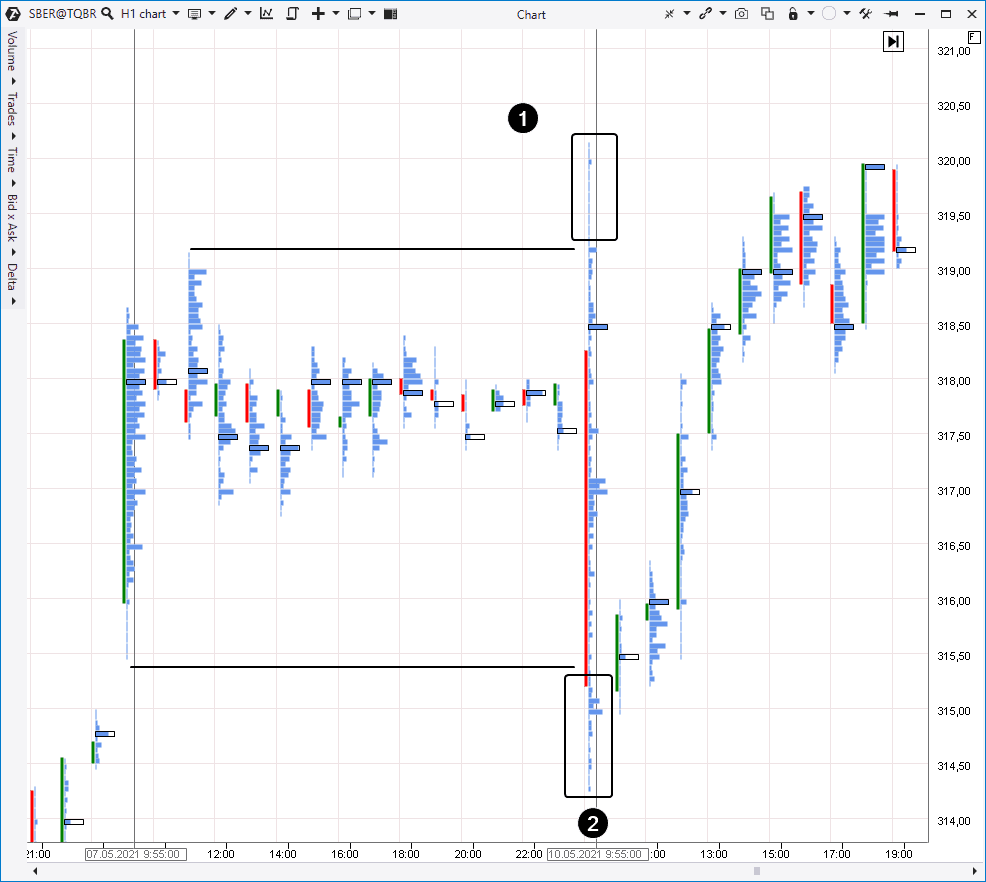

Как пример можно привести ситуацию с ложным пробоем на рынке биткоинов в дни, когда Coinbase вышел на биржу Nasdaq. Этот график приведен выше, поэтому для еще одной иллюстрации покажем, как на открытии торгов акциями Sberbank первая 30-ти минутная свеча сделала 2 ложных пробоя над экстремумами предыдущей сессии.

Совет 4. Отслеживайте ложные пробои в контексте тренда

Тренд – направление цены. И многие эксперты и практики советуют торговать в направлении тренда, чтобы повысить свои шансы на итоговую прибыль. Этот же тезис, чью рациональность сложно оспорить, можно эффективно перенести в тему торговли ложных пробоев:- если тренд – растущий, обращайте больше внимания на ложные медвежьи пробои;

- если тренд – нисходящий, фокусируйтесь на ложных бычьих пробоях..

тренд → баланс → тренд → баланс → …На профиле при этом будут формироваться:

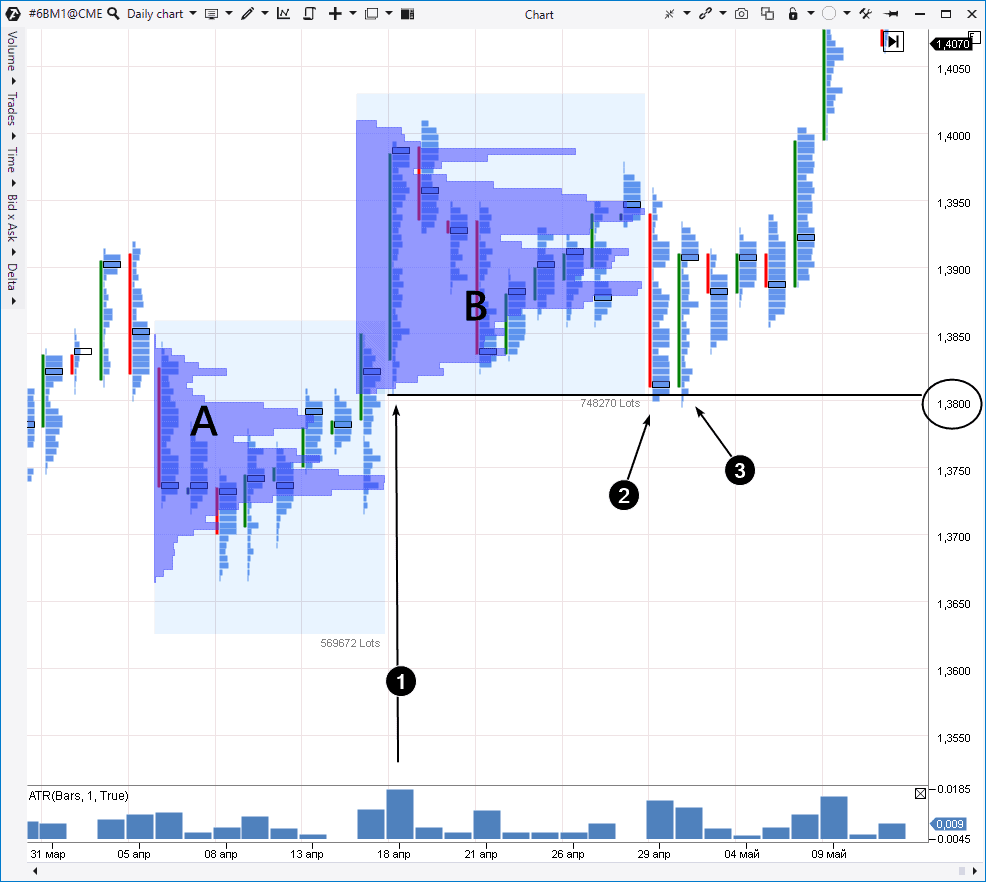

- они опускаются под минимум бара (1) 18 апреля, потому что трейдеры наверняка ставили стопы под минимум этого значимого дня;

- минимум (3) опускается под минимум (2) – так что, получился “двойной” ложный пробой. Второй “вычищает стопы” под первым.

- возможно, была попытка “заглянуть” под круглый уровень 1,380, но он устоял.

Совет 5. Обращайте внимание на поведение индикаторов

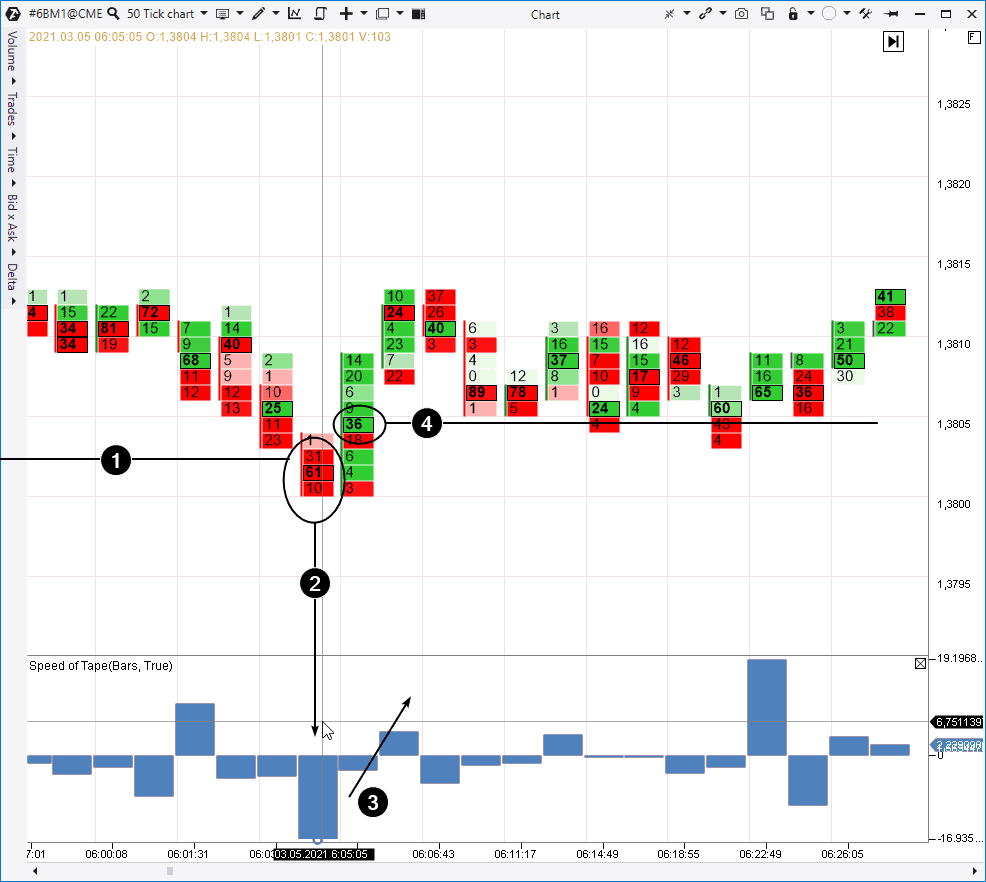

Для стратегии торговли по ложным пробоям можно использовать самые разные индикаторы – например, для получения сигнала с младших таймфреймов о входе в позицию, когда на старших таймфреймах сформировался потенциальный ложный пробой. В рамках данной статьи мы покажем, как получать подтверждение с помощью Speed of Tape. Хотя вы можете использовать и другие инструменты – кумулятивную дельту, Cluster Search и другие. Пример. Speed of Tape – это индикатор скорости, с которой новые принты появляются на ленте. Другими словами – он показывает, как часто заключаются сделки. При этом он имеет полезную возможность выбора входящих данных, вы можете настроить индикатор на скорость покупок / продаж / тиков / объема / дельты. Мы будем использовать Speed of Tape в режиме дельты. На кластерном графики ниже – динамика цен фьючерса на британский фунт. Мы используем тиковый фрейм, чтобы рассмотреть в максимальных деталях скоротечный ложный пробой, который на графике выше отмечен цифрой 3 (минимум 3 мая).

- агрессивно, разыскивая точки входа в лонг сразу после бара (2).

- консервативно. Например, открывая лонг от уровня (4) крупного кластера с зеленой дельтой, который появился в завершении формации ложного пробоя.

Выводы:

Существует ли способ, чтобы распознать отличить ложный пробой от истинного? Мы склонны полагать, что волшебного инструмента, который сможет это сделать со 100% гарантией, не существует, так как трейдинг на чувствительных финансовых рынках – это игра вероятностей. Надеемся, что материалы данной статьи помогут поднять ваши шансы на успех в трейдинге ложных пробоев. Это перспективная тема. Как сказал Дэвид Вайс, автор индикатора Weis Waves:«Если вы научитесь торговать спринги и ап-трасты, вы сможете зарабатывать трейдингом на хлеб с маслом».А ап-трасты и спринги – это и есть ложные пробои в терминологии VSA. Об этом у нас рассказывает отдельная статья. Кстати, создатель VSA Том Уильямс частенько приговаривал об ап-трастах: “Если вы видите белого медведя не в Арктике, а в Африке, надо насторожиться”. Пожалуй, это подходящая мысль для завершения статьи. Если хотите найти ложный прорыв – ищите его там, где он будет выглядеть натурально. Это повысит ваши шансы отличить ложный пробой от истинного. А полезные инструменты мощной платформы ATAS помогут получить подтверждение и сделать правильное решение с разумным риском. Скачайте ATAS, чтобы посмотреть, как формируются ложные пробои на рынках, за которыми вы следите.

Информация в этой статье не может быть воспринята как призыв к инвестированию или покупке/продаже какого-либо актива на бирже. Все рассмотренные в статье ситуации описаны с целью ознакомления с функционалом и преимуществами платформы ATAS.